Incluso después de subir un 10% la semana pasada, los accionistas de AerSale (NASDAQ:ASLE) han perdido un 68% en los últimos tres años.

Los accionistas de AerSale Corporation(NASDAQ:ASLE) deberían alegrarse de que la cotización haya subido un 25% en el último mes. Pero en los últimos tres años hemos visto un declive bastante grave. De hecho, el precio de la acción ha bajado un trágico 68% en los últimos tres años. Algunos dirán que el reciente rebote es de esperar después de una caída tan mala. Después de todo, podría ser que la caída fuera exagerada.

En una nota más alentadora, la empresa ha sumado 30 millones de dólares a su capitalización bursátil en sólo los últimos 7 días, así que veamos si podemos determinar a qué se debe la pérdida de tres años para los accionistas.

Vea nuestro último análisis de AerSale

Dado que AerSale ha registrado pérdidas en los últimos doce meses, creemos que el mercado está probablemente más centrado en los ingresos y en su crecimiento, al menos por ahora. Cuando una empresa no obtiene beneficios, por lo general esperamos ver un buen crecimiento de los ingresos. Como puede imaginarse, un rápido crecimiento de los ingresos, cuando se mantiene, suele conducir a un rápido crecimiento de los beneficios.

Durante tres años, los ingresos de AerSale crecieron un 2,1% al año. No es una tasa de crecimiento muy alta si tenemos en cuenta que no genera beneficios. Este crecimiento de los ingresos tan poco alentador ha contribuido sin duda a la caída del precio de la acción, que bajó un 19% durante este periodo. Cuando una acción sufre una fuerte caída como ésta, a algunos inversores les gusta añadir la empresa a una lista de vigilancia (por si el negocio se recupera, a más largo plazo). Hay que tener en cuenta que no es raro que las buenas empresas pasen por momentos difíciles o tengan un par de años poco alentadores.

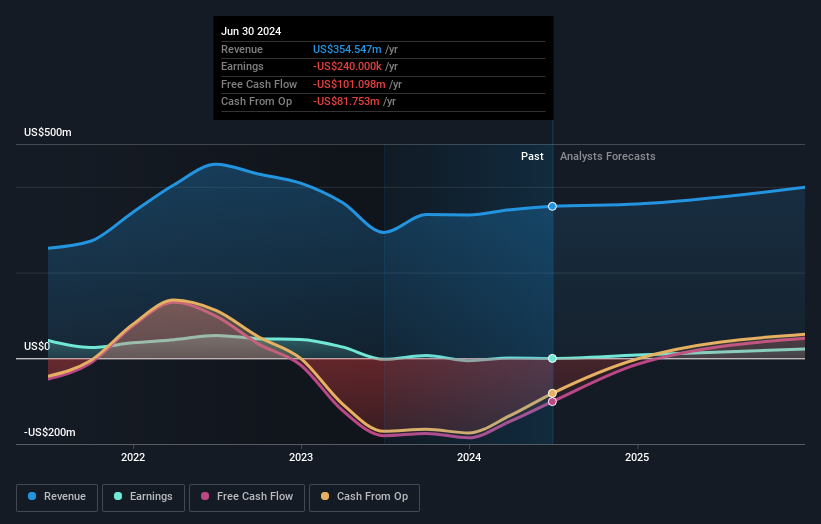

Los ingresos y beneficios de la empresa (a lo largo del tiempo) se muestran en la siguiente imagen (haga clic para ver las cifras exactas).

Es bueno ver que en los últimos tres meses se han producido importantes compras internas. Eso es positivo. Por otro lado, creemos que las tendencias de ingresos y beneficios son medidas mucho más significativas del negocio. Puede ver lo que los analistas predicen para AerSale en este gráfico interactivo de estimaciones de beneficios futuros.

Una perspectiva diferente

Mientras que el mercado en general ganó alrededor de un 37% en el último año, los accionistas de AerSale perdieron un 61%. Incluso los precios de las acciones de los buenos valores caen a veces, pero queremos ver mejoras en las métricas fundamentales de un negocio, antes de interesarnos demasiado. Lamentablemente, los resultados del año pasado coronan una mala racha, en la que los accionistas se enfrentan a una pérdida total del 7% anual a lo largo de cinco años. Somos conscientes de que el Barón Rothschild ha dicho que los inversores deben "comprar cuando hay sangre en las calles", pero advertimos que los inversores deben asegurarse primero de que están comprando una empresa de alta calidad. Aunque merece la pena considerar los diferentes efectos que las condiciones del mercado pueden tener en el precio de las acciones, hay otros factores que son aún más importantes. Pensemos, por ejemplo, en los riesgos. Todas las empresas los tienen, y hemos detectado una señal de advertencia en AerSale que debería conocer.

AerSale no es la única acción que compran los iniciados. Para aquellos a los que les gusta encontrar empresas menos conocidas, esta lista gratuita de empresas en crecimiento con compras recientes por parte de iniciados, podría ser justo lo que buscan.

Por favor, tenga en cuenta que los rendimientos de mercado citados en este artículo reflejan los rendimientos medios ponderados de mercado de las acciones que cotizan actualmente en las bolsas americanas.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si AerSale puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.