Compañías de crecimiento del ASX con alta participación de información privilegiada y crecimiento de beneficios de hasta el 120%.

Revisado por Simply Wall St

El mercado australiano ha mostrado un comportamiento estable, manteniéndose plano durante la última semana, pero logrando un aumento del 9,9% durante el pasado año, con unas previsiones de crecimiento anual de los beneficios del 14%. En este contexto, las empresas de crecimiento con un alto nivel de participación interna pueden ser especialmente atractivas, ya que a menudo son señal de una gran confianza por parte de quienes mejor conocen la empresa.

Las 10 empresas de crecimiento con mayor participación de inversores en Australia

| Nombre | Participación | Crecimiento de los beneficios |

| Hartshead Resources (ASX:HHR) | 13.9% | 86.3% |

| Cettire (ASX:CTT) | 28.7% | 26.6% |

| Acrux (ASX:ACR) | 14.6% | 115.3% |

| Grupo Plenti (ASX:PLT) | 12.8% | 106.4% |

| Hillgrove Resources (ASX:HGO) | 10.4% | 45.4% |

| Change Financial (ASX:CCA) | 26.6% | 76.4% |

| Botanix Pharmaceuticals (ASX:BOT) | 11.4% | 120.9% |

| Liontown Resources (ASX:LTR) | 16.4% | 62.8% |

| DUG Technology (ASX:DUG) | 28.1% | 43.2% |

| Chrysos (ASX:C79) | 21.4% | 63.5% |

Vamos a ver algunas de las mejores selecciones de nuestra herramienta de análisis.

Botanix Pharmaceuticals (ASX:BOT)

Calificación de crecimiento de Simply Wall St: ★★★★★★

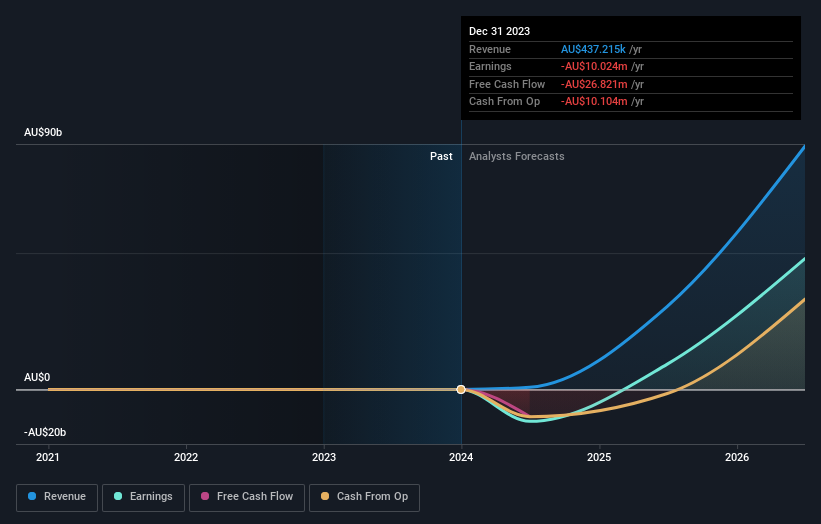

Visión general: Botanix Pharmaceuticals Limited, con sede en Australia, se dedica a la investigación y el desarrollo de productos dermatológicos y antimicrobianos, con una capitalización bursátil de 574,93 millones de dólares australianos.

Operaciones: La empresa genera ingresos principalmente de sus actividades de investigación y desarrollo en dermatología y productos antimicrobianos, por un total de 0,44 millones de dólares australianos.

Titularidad de información privilegiada: 11.4%

Previsión de crecimiento de los beneficios: 120,9% anual.

Botanix Pharmaceuticals, aunque todavía pequeña, con ingresos anuales inferiores a 1 millón de dólares australianos, está preparada para un crecimiento significativo. Se prevé que los beneficios de la empresa aumenten un 120,89% anual, superando la media del mercado australiano. A pesar de la reciente dilución del accionariado, Botanix mantiene unas sólidas previsiones, con un crecimiento de los ingresos del 120,4% anual, muy superior a la media nacional del 5,4%. Sin embargo, persisten los retos financieros, como demuestra su escasa liquidez, inferior a un año.

- Profundice en el análisis completo del informe de crecimiento futuro aquí para conocer mejor Botanix Pharmaceuticals.

- Tras revisar nuestro último informe de valoración, el precio de las acciones de Botanix Pharmaceuticals podría ser demasiado optimista.

Capricorn Metals (ASX:CMM)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

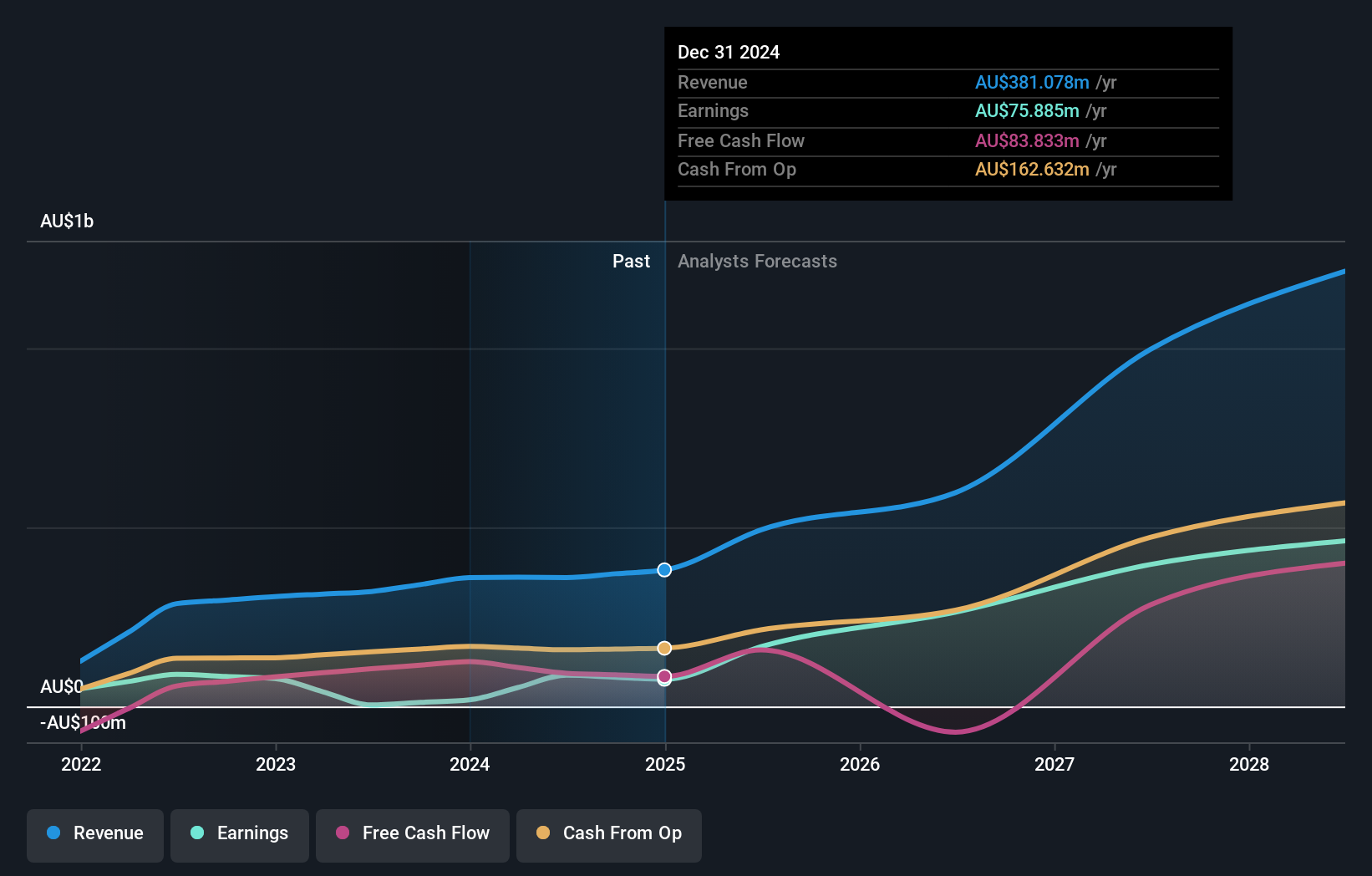

Visión general: Capricorn Metals Ltd es una empresa australiana centrada en la evaluación, exploración, desarrollo y producción de propiedades auríferas, con una capitalización de mercado de aproximadamente 1.850 millones de dólares australianos.

Operaciones: La empresa genera ingresos principalmente de su segmento Karlawinda, por un total de aproximadamente 356,94 millones de dólares australianos.

Titularidad de información privilegiada: 12.3%

Previsión de crecimiento de los beneficios: 26,5% anual

Capricorn Metals ha demostrado un rendimiento financiero mixto con importantes compras recientes de información privilegiada, lo que pone de relieve la fuerte confianza de la dirección. A pesar de una caída de los márgenes de beneficio neto del 25,4% al 5,2% durante el pasado año, se prevé que los beneficios crezcan a un ritmo anual del 26,49%, superando significativamente la media del mercado australiano del 13,7%. Las previsiones de crecimiento de los ingresos se sitúan en el 14,3% anual, también por encima de la media del mercado nacional (5,4%). Sin embargo, algunos elementos puntuales han afectado a los últimos resultados financieros.

- Obtenga una perspectiva en profundidad de los resultados de Capricorn Metals leyendo nuestro informe de estimaciones de analistas aquí.

- El informe de valoración que hemos elaborado sugiere que el precio actual de Capricorn Metals podría estar inflado.

Temple & Webster Group (ASX:TPW)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Temple & Webster Group Ltd opera como minorista online especializado en muebles, artículos para el hogar y productos de mejora del hogar en toda Australia, con una capitalización de mercado de aproximadamente 1.210 millones de dólares australianos.

Operaciones: La empresa genera ingresos principalmente a través de la venta en línea de muebles, artículos para el hogar y artículos de mejora del hogar, por un total aproximado de 442,25 millones de dólares australianos.

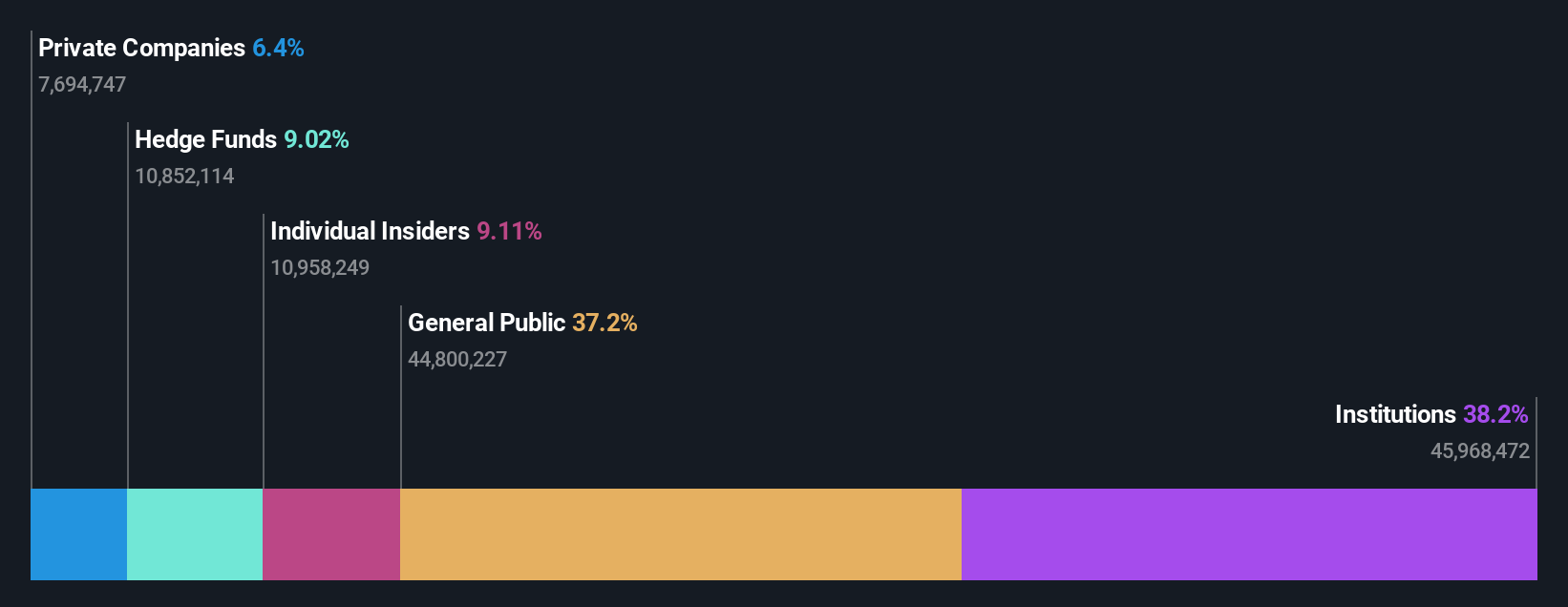

Titularidad de información privilegiada: 12.9%

Previsión de crecimiento de los beneficios: 35,1% anual

Temple & Webster Group está preparada para un sólido crecimiento, con una previsión de aumento de beneficios del 35,1% anual, por encima de la previsión del mercado australiano del 13,7%. Los ingresos también aumentarán significativamente, a un ritmo del 20,9% anual, muy por encima de la media nacional del 5,4%. Sin embargo, se prevé que su rentabilidad sobre fondos propios sea modesta, del 19%. Recientemente, la empresa anunció un programa de recompra de acciones destinado a recomprar hasta 30 millones de dólares australianos de acciones antes de mayo de 2025, lo que subraya su compromiso con el valor para el accionista en medio de los esfuerzos de expansión.

- Navegue por los entresijos de Temple & Webster Group con nuestro completo informe de estimaciones de analistas aquí.

- Nuestro informe de valoración indica que Temple & Webster Group puede estar sobrevalorada.

Resumiendo

- Desbloquee nuestra lista exhaustiva de 90 empresas de rápido crecimiento del ASX con un alto nivel de titularidad de información privilegiada haciendo clic aquí.

- ¿Tiene acciones de estas empresas? Configure su cartera en Simply Wall St para realizar un seguimiento perfecto de sus inversiones y recibir actualizaciones personalizadas sobre el rendimiento de su cartera.

- Tome el control de su futuro financiero con Simply Wall St, que ofrece a todos los inversores un conocimiento gratuito y exhaustivo de los mercados internacionales.

¿Busca oportunidades alternativas?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con empresas sólidas que pagan dividendos y ofrecen flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Capricorn Metals puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.