Aktionäre von Deckers Outdoor (NYSE:DECK) haben in den letzten fünf Jahren einen CAGR von 44% erzielt

Der Kauf von Aktien der besten Unternehmen kann für Sie und Ihre Familie ein bedeutendes Vermögen aufbauen. Zwar entwickelt sich nicht jede Aktie gut, aber wenn Anleger gewinnen, können sie viel gewinnen. So ist beispielsweise der Aktienkurs der Deckers Outdoor Corporation(NYSE:DECK) in den letzten sechs Monaten um satte 526 % gestiegen - eine beachtliche Rendite für langfristig orientierte Anleger. Und dies ist nur ein Beispiel für die enormen Gewinne, die einige langfristige Anleger erzielt haben. Darüber hinaus ist der Aktienkurs in einem Vierteljahr um 11 % gestiegen. Diese Entwicklung dürfte jedoch durch den recht lebhaften Markt (+6,4 % in 90 Tagen) begünstigt worden sein. Jeder, der diese lohnende Fahrt mitgemacht hat, würde wahrscheinlich gerne darüber sprechen.

Vor diesem Hintergrund lohnt es sich zu prüfen, ob die zugrunde liegenden Fundamentaldaten des Unternehmens die Triebfeder für die langfristige Performance waren oder ob es einige Diskrepanzen gibt.

Lesen Sie unsere neueste Analyse zu Deckers Outdoor

Um Buffett zu zitieren: "Die Schiffe werden um die Welt segeln, aber die Flat Earth Society wird florieren. Es wird weiterhin große Diskrepanzen zwischen Preis und Wert auf dem Markt geben...". Eine fehlerhafte, aber vernünftige Methode, um zu beurteilen, wie sich die Stimmung gegenüber einem Unternehmen verändert hat, ist der Vergleich des Gewinns je Aktie (EPS) mit dem Aktienkurs.

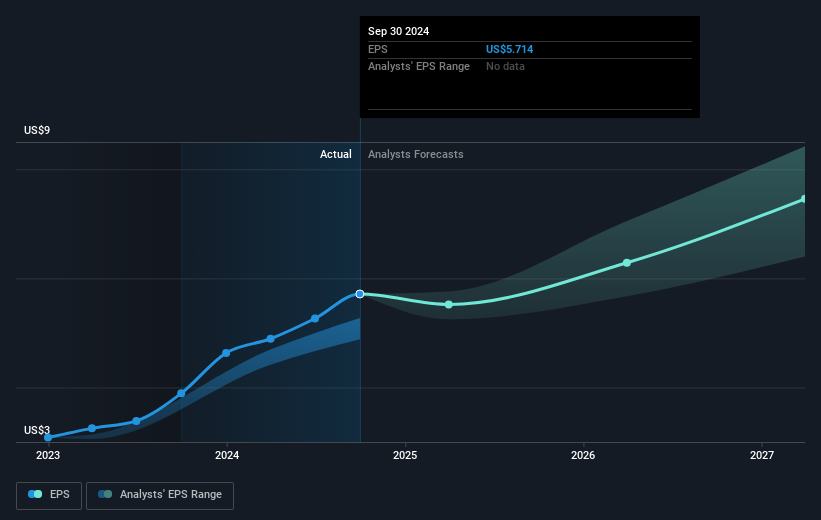

Über ein halbes Jahrzehnt ist es Deckers Outdoor gelungen, den Gewinn pro Aktie um 29 % pro Jahr zu steigern. Dieses EPS-Wachstum ist langsamer als das Wachstum des Aktienkurses von 44 % pro Jahr im gleichen Zeitraum. Dies deutet darauf hin, dass die Marktteilnehmer das Unternehmen heutzutage höher einschätzen. Und das ist in Anbetracht der Erfolgsbilanz des Wachstums kaum schockierend.

Die nachstehende Grafik zeigt, wie sich der Gewinn je Aktie im Laufe der Zeit verändert hat (die genauen Werte erhalten Sie, wenn Sie auf das Bild klicken).

Es ist wahrscheinlich erwähnenswert, dass der CEO weniger als der Median bei Unternehmen ähnlicher Größe bezahlt wird. Es lohnt sich immer, die Vergütung des CEO im Auge zu behalten, aber eine wichtigere Frage ist, ob das Unternehmen seine Gewinne über die Jahre hinweg steigern wird. Vor dem Kauf oder Verkauf einer Aktie empfehlen wir immer eine genaue Prüfung der historischen Wachstumstrends, die Sie hier finden.

Eine andere Sichtweise

Es ist schön zu sehen, dass die Aktionäre von Deckers Outdoor im letzten Jahr eine Gesamtrendite von 67 % erhalten haben. Das ist besser als die annualisierte Rendite von 44 % über ein halbes Jahrzehnt, was darauf hindeutet, dass es dem Unternehmen in letzter Zeit besser geht. Angesichts der anhaltend starken Kursdynamik könnte es sich lohnen, einen genaueren Blick auf die Aktie zu werfen, um keine Gelegenheit zu verpassen. Ich finde es sehr interessant, den Aktienkurs langfristig als Indikator für die Unternehmensleistung zu betrachten. Aber um wirklich einen Einblick zu bekommen, müssen wir auch andere Informationen berücksichtigen. Nehmen wir zum Beispiel die Risiken. Jedes Unternehmen hat welche, und wir haben 1 Warnzeichen für Deckers Outdoor ausgemacht, das Sie kennen sollten.

Aber Achtung: Deckers Outdoor ist möglicherweise nicht die beste Aktie zum Kauf. Werfen Sie also einen Blick auf diese kostenlose Liste interessanter Unternehmen mit vergangenem Gewinnwachstum (und weiteren Wachstumsprognosen).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Deckers Outdoor unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.