Mit einer Investition in Emerson Electric (NYSE:EMR) hätten Sie vor fünf Jahren einen Gewinn von 72% erzielt

Wenn Sie eine Aktie kaufen und langfristig halten, möchten Sie auf jeden Fall, dass sie eine positive Rendite abwirft. Außerdem möchte man im Allgemeinen, dass der Aktienkurs schneller steigt als der Markt. Emerson Electric Co.(NYSE:EMR) hat dieses zweite Ziel jedoch verfehlt, denn der Aktienkurs ist in den letzten fünf Jahren um 53 % gestiegen und liegt damit unter der Marktrendite. Leider ist der Aktienkurs im letzten Jahr um 0,8 % gesunken.

Jetzt lohnt es sich, auch einen Blick auf die Fundamentaldaten des Unternehmens zu werfen, denn so können wir feststellen, ob die langfristige Aktionärsrendite mit der Leistung des zugrunde liegenden Geschäfts übereinstimmt.

Sehen Sie sich unsere neueste Analyse zu Emerson Electric an.

In seinem Essay The Superinvestors of Graham-and-Doddsville beschrieb Warren Buffett, dass die Aktienkurse den Wert eines Unternehmens nicht immer rational widerspiegeln. Eine unvollkommene, aber einfache Methode, um zu prüfen, wie sich die Marktwahrnehmung eines Unternehmens verändert hat, besteht darin, die Veränderung des Gewinns pro Aktie (EPS) mit der Aktienkursentwicklung zu vergleichen.

In den fünf Jahren, in denen der Aktienkurs gestiegen ist, ist der Gewinn je Aktie von Emerson Electric um 3,4 % pro Jahr gesunken.

Ein Blick auf diese Zahlen lässt vermuten, dass der Rückgang des Gewinns je Aktie nicht repräsentativ dafür ist, wie sich das Unternehmen im Laufe der Jahre verändert hat. Da die Veränderung des Gewinns je Aktie nicht mit der Veränderung des Aktienkurses zu korrelieren scheint, lohnt sich ein Blick auf andere Kennziffern.

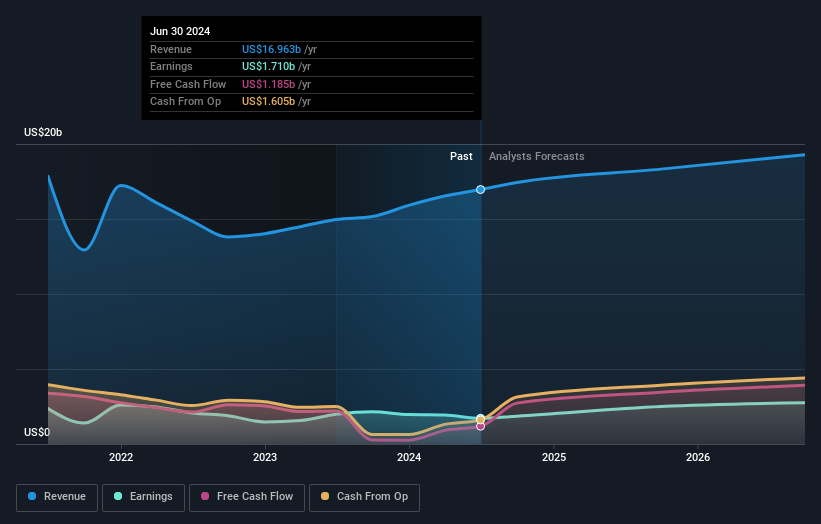

Der Umsatzrückgang von 3,8 % pro Jahr ist nicht gerade positiv. Es scheint also, dass man sich die Gewinn- und Umsatztrends genauer ansehen sollte, um zu sehen, wie sie den Aktienkurs beeinflussen könnten.

Nachstehend sehen Sie, wie sich die Erträge und Einnahmen im Laufe der Zeit verändert haben (die genauen Werte erfahren Sie durch Klicken auf das Bild).

Wir halten es für positiv, dass Insider im letzten Jahr bedeutende Käufe getätigt haben. Dennoch werden die künftigen Erträge weitaus wichtiger dafür sein, ob die derzeitigen Aktionäre Geld verdienen. Dieser kostenlose Bericht mit Analystenprognosen soll Ihnen helfen, sich ein Bild von Emerson Electric zu machen.

Was ist mit Dividenden?

Bei der Betrachtung der Anlagerenditen ist es wichtig, den Unterschied zwischen der Gesamtrendite für Aktionäre (Total Shareholder Return, TSR) und der Aktienkursrendite zu berücksichtigen. In den TSR fließen der Wert von Abspaltungen oder diskontierten Kapitalerhöhungen sowie die Dividenden ein, wobei davon ausgegangen wird, dass die Dividenden reinvestiert werden. Man kann mit Fug und Recht behaupten, dass der TSR bei Aktien, die eine Dividende zahlen, ein vollständigeres Bild vermittelt. Im Falle von Emerson Electric betrug der TSR in den letzten 5 Jahren 72 %. Das übertrifft die bereits erwähnte Aktienkursrendite. Und es ist nicht schwer zu erraten, dass die Dividendenzahlungen die Divergenz weitgehend erklären!

Eine andere Sichtweise

Die Aktionäre von Emerson Electric haben in diesem Jahr eine Rendite von 1,2 % erzielt (selbst unter Berücksichtigung der Dividenden). Diese Rendite bleibt jedoch hinter der des Marktes zurück. Positiv zu vermerken ist, dass die längerfristigen Renditen (etwa 11 % pro Jahr über ein halbes Jahrzehnt) besser aussehen. Es könnte durchaus sein, dass es sich lohnt, dieses Unternehmen im Auge zu behalten, wenn man bedenkt, dass es vom Markt im Laufe der Zeit weiterhin positiv aufgenommen wird. Es ist immer interessant, die Entwicklung der Aktienkurse über einen längeren Zeitraum zu verfolgen. Aber um Emerson Electric besser zu verstehen, müssen wir viele andere Faktoren berücksichtigen. Wir haben zum Beispiel 1 Warnzeichen für Emerson Electric identifiziert , das Sie beachten sollten.

Wenn Sie gerne Aktien an der Seite des Managements kaufen, dann könnte Ihnen diese kostenlose Liste von Unternehmen gefallen . (Hinweis: Die meisten von ihnen fliegen unter dem Radar).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Emerson Electric unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.