Stock Analysis

Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Anleger, den ich kenne, sorgt sich um dieses Risiko. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wichtig ist, dass die TUI AG(ETR:TUI1) Schulden hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung ein Problem?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigerer (aber immer noch kostspieliger) Fall ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Verschuldung gut verwaltet - und zwar zu seinem eigenen Vorteil. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die liquiden Mittel und die Schulden zusammen zu betrachten.

Siehe unsere neueste Analyse für TUI

Wie hoch ist die Verschuldung von TUI?

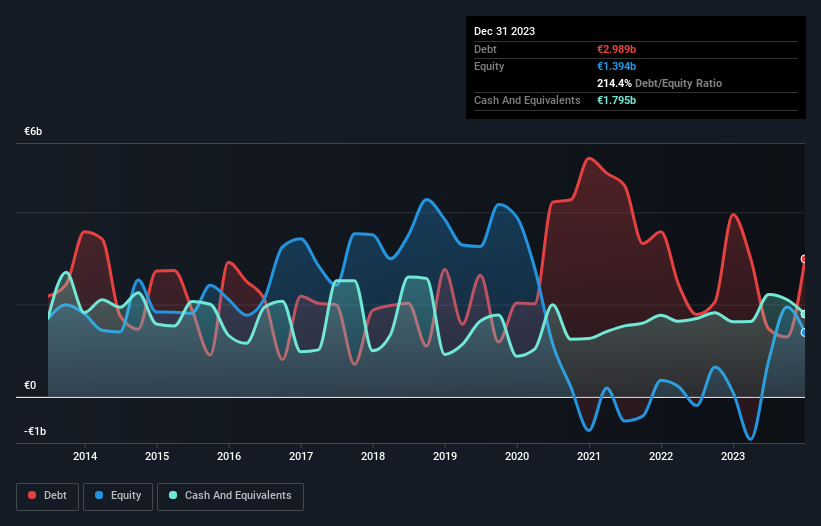

Wie Sie unten sehen können, hatte TUI im Dezember 2023 Schulden in Höhe von 2,99 Mrd. €, gegenüber 3,95 Mrd. € im Jahr zuvor. Auf der anderen Seite verfügt TUI über 1,79 Mrd. € an Barmitteln, was zu einer Nettoverschuldung von etwa 1,19 Mrd. € führt.

Wie gesund ist die Bilanz von TUI?

Die jüngsten Bilanzdaten zeigen, dass TUI Verbindlichkeiten in Höhe von 7,33 Mrd. € hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 6,79 Mrd. €, die danach fällig werden. Demgegenüber stehen 1,79 Mrd. € an Barmitteln und 1,04 Mrd. € an Forderungen, die innerhalb von 12 Monaten fällig werden. Die Verbindlichkeiten übersteigen also die Summe der Barmittel und (kurzfristigen) Forderungen um 11,3 Mrd. €.

Dieser Mangel belastet das 3,46 Milliarden Euro schwere Unternehmen selbst, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir sind daher der Meinung, dass die Aktionäre diese Entwicklung genau beobachten sollten. Am Ende des Tages würde TUI wahrscheinlich eine umfangreiche Rekapitalisierung benötigen, wenn die Gläubiger eine Rückzahlung verlangen.

Wir verwenden zwei Hauptkennzahlen, um uns über den Schuldenstand im Verhältnis zum Gewinn zu informieren. Die erste Kennzahl ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite Kennzahl angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz: die Zinsdeckung). Auf diese Weise werden sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze berücksichtigt.

TUI hat ein sehr niedriges Verhältnis von Schulden zu EBITDA von 1,2, so dass es seltsam ist, eine schwache Zinsdeckung zu sehen, wobei das EBIT des letzten Jahres nur das 1,6-fache der Zinsausgaben betrug. So oder so ist es klar, dass die Verschuldung nicht trivial ist. Bemerkenswert ist, dass das EBIT von TUI höher als das von Elon Musk ausfiel und im Vergleich zum Vorjahr um satte 103 % zulegte. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob TUI seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen wollen, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber die Kreditgeber akzeptieren nur kaltes, hartes Geld. Der logische Schritt ist also, den Anteil des EBIT zu betrachten, der dem tatsächlichen freien Cashflow entspricht. In den letzten beiden Jahren hat TUI tatsächlich mehr freien Cashflow als EBIT produziert. Diese Art von starker Cash-Generierung wärmt unsere Herzen wie ein Welpe in einem Hummelanzug.

Unsere Meinung

Wir sind etwas beunruhigt über das schwierige Niveau der Gesamtverbindlichkeiten von TUI, aber wir haben auch positive Aspekte, auf die wir uns konzentrieren können. So stimmen uns beispielsweise die Umwandlung des EBIT in freien Cashflow und die EBIT-Wachstumsrate zuversichtlich, dass das Unternehmen in der Lage ist, seine Schulden zu kontrollieren. Wir sind der Meinung, dass die Verschuldung von TUI ein gewisses Risiko birgt, wenn man die oben genannten Daten zusammen betrachtet. Nicht jedes Risiko ist schlecht, da es die Aktienrendite steigern kann, wenn es sich auszahlt, aber dieses Schuldenrisiko sollte man im Auge behalten. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Wir haben zum Beispiel 1 Warnzeichen für TUI entdeckt, das Sie beachten sollten, bevor Sie hier investieren.

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.