Die Aktionäre der SFS Group (VTX:SFSN) haben in den letzten fünf Jahren einen CAGR von 10% erzielt

Stockpicker suchen in der Regel nach Aktien, die sich besser entwickeln als der breite Markt. Und die Wahrheit ist, dass man beträchtliche Gewinne erzielen kann, wenn man Unternehmen von guter Qualität zum richtigen Preis kauft. So ist beispielsweise der Aktienkurs der SFS Group AG(VTX:SFSN) in den letzten 5 Jahren um 46 % gestiegen und hat damit die Marktrendite von rund 14 % (ohne Berücksichtigung der Dividenden) deutlich übertroffen.

Betrachten wir also die zugrunde liegenden Fundamentaldaten der letzten 5 Jahre und prüfen wir, ob sie sich im Gleichschritt mit den Aktionärsrenditen entwickelt haben.

Sehen Sie sich unsere neueste Analyse zur SFS Group an

In seinem Essay The Superinvestors of Graham-and-Doddsville beschreibt Warren Buffett, dass die Aktienkurse nicht immer den Wert eines Unternehmens rational widerspiegeln. Durch den Vergleich des Gewinns je Aktie (EPS) und der Aktienkursveränderungen im Laufe der Zeit können wir ein Gefühl dafür bekommen, wie sich die Einstellung der Anleger gegenüber einem Unternehmen im Laufe der Zeit verändert hat.

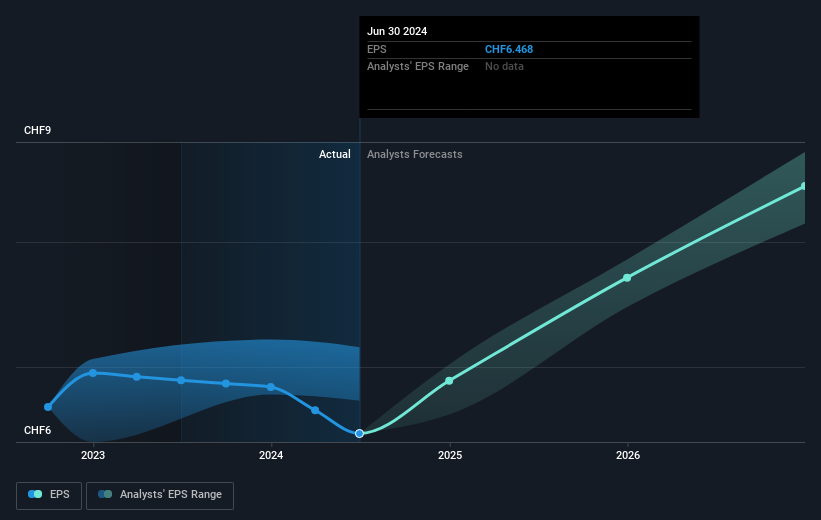

Über ein halbes Jahrzehnt konnte die SFS Group ihren Gewinn pro Aktie um 4,8 % pro Jahr steigern. Dieses EPS-Wachstum ist langsamer als das Wachstum des Aktienkurses von 8 % pro Jahr im gleichen Zeitraum. Dies deutet darauf hin, dass die Marktteilnehmer das Unternehmen heute höher einschätzen. Das ist nicht unbedingt überraschend, wenn man die fünfjährige Erfolgsbilanz des Gewinnwachstums betrachtet.

Die nachstehende Abbildung zeigt, wie sich der Gewinn pro Aktie im Laufe der Zeit entwickelt hat (wenn Sie auf das Bild klicken, können Sie weitere Details sehen).

Um einen tieferen Einblick in die wichtigsten Kennzahlen der SFS Group zu erhalten, können Sie sich dieses interaktive Diagramm zu Gewinn, Umsatz und Cashflow der SFS Group ansehen.

Was ist mit Dividenden?

Bei der Betrachtung von Anlagerenditen ist es wichtig, den Unterschied zwischen der Gesamtrendite für Aktionäre (Total Shareholder Return, TSR) und der Aktienkursrendite zu berücksichtigen. Der TSR ist eine Renditeberechnung, die den Wert der Bardividenden (unter der Annahme, dass die erhaltenen Dividenden reinvestiert wurden) und den berechneten Wert von diskontierten Kapitalerhöhungen und Spin-offs berücksichtigt. Bei Unternehmen, die eine großzügige Dividende ausschütten, ist der TSR also oft viel höher als die Aktienkursrendite. Der TSR der SFS Group lag in den letzten 5 Jahren bei 62% und damit über der oben erwähnten Aktienkursrendite. Die vom Unternehmen ausgeschütteten Dividenden haben somit die Gesamtrendite für die Aktionäre erhöht.

Eine andere Sichtweise

Wir freuen uns, Ihnen mitteilen zu können, dass die Aktionäre der SFS Group innerhalb eines Jahres eine Gesamtrendite von 43 % erzielt haben. Das schließt die Dividende ein. Dieser Gewinn ist besser als der jährliche TSR über fünf Jahre, der bei 10 % liegt. Die Stimmung rund um das Unternehmen scheint also in letzter Zeit positiv gewesen zu sein. Im besten Fall könnte dies auf eine echte Geschäftsdynamik hindeuten, so dass jetzt ein guter Zeitpunkt für einen tieferen Einstieg wäre. Ist die SFS Group im Vergleich zu anderen Unternehmen günstig? Diese 3 Bewertungsmaßstäbe könnten Ihnen bei der Entscheidung helfen.

Aber Achtung: Die SFS Group ist nicht unbedingt die beste Aktie zum Kauf. Werfen Sie also einen Blick auf diese kostenlose Liste interessanter Unternehmen mit vergangenem Gewinnwachstum (und weiteren Wachstumsprognosen).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen der Aktien widerspiegeln, die derzeit an den Schweizer Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob SFS Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Nehmen Sie direkt mit uns Kontakt auf. Oder senden Sie eine E-Mail an editorial-team (at) simplywallst.com.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.