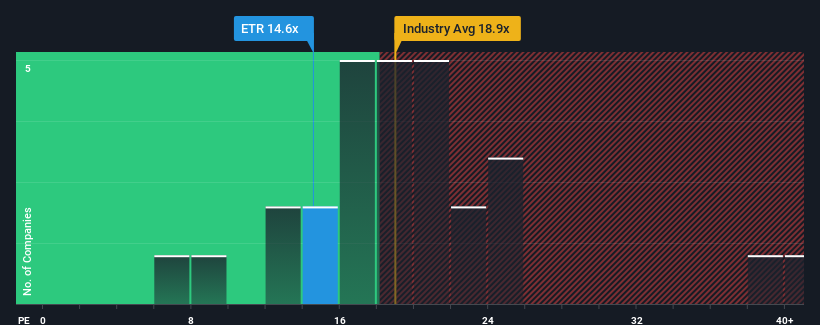

Entergy Corporation(NYSE:ETR) 14,6x fiyat/kazanç (ya da "F/K") oranıyla, ABD'deki şirketlerin neredeyse yarısının 17x'ten daha yüksek F/K oranlarına sahip olduğu ve hatta 32x'ten daha yüksek F/K'ların sıra dışı olmadığı göz önüne alındığında, şu anda yükseliş sinyalleri veriyor olabilir. Bununla birlikte, F/K'nın neden sınırlı olduğuna dair bir açıklama olabileceğinden, F/K'yı sadece görünür değer olarak almak akıllıca değildir.

Diğer şirketlerin çoğunun azalan kazançlarına kıyasla pozitif bölgede kazanç artışı ile Entergy son zamanlarda oldukça iyi durumda. Birçok kişi güçlü kazanç performansının önemli ölçüde düşmesini, muhtemelen F/K'yı baskılayan piyasadan daha fazla düşmesini bekliyor olabilir. Aksi takdirde, mevcut hissedarların hisse fiyatının gelecekteki yönü konusunda oldukça iyimser olmak için nedenleri vardır.

Entergy için son analizimize göz atın

Entergy'nin Büyüme Eğilimi Nasıl?

Entergy'nin F/K oranı, yalnızca sınırlı büyüme göstermesi ve daha da önemlisi piyasadan daha kötü performans göstermesi beklenen bir şirket için tipiktir.

Kazanç artışının son yılını gözden geçirecek olursak, şirket %13'lük kayda değer bir artış gösterdi. Yine de, EPS üç yıl öncesine göre toplamda neredeyse hiç artmadı, bu da ideal değil. Bu nedenle, şirket için kazanç artışının son zamanlarda tutarsız olduğunu söylemek doğru olacaktır.

Geleceğe bakacak olursak, şirketi takip eden analistlerin tahminlerine göre önümüzdeki üç yıl boyunca kazançların yılda %5,2 oranında artması bekleniyor. Bu arada, piyasanın geri kalanının yılda %12 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha cazip.

Bu bilgiler ışığında Entergy'nin neden piyasadan daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre çoğu yatırımcı gelecekte sınırlı bir büyüme bekliyor ve hisse senedi için yalnızca düşük bir miktar ödemeye istekli.

Entergy'nin F/K'sından Ne Öğrenebiliriz?

Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Entergy'nin düşük F/K oranını, tahmin edilen büyümesinin beklendiği gibi piyasanın genelinden daha düşük olması nedeniyle koruduğunu tespit ettik. Şu anda hissedarlar, gelecekteki kazançların muhtemelen hoş sürprizler sağlamayacağını kabul ettikleri için düşük F/K'yı kabul ediyorlar. Bu koşullar iyileşmediği sürece, hisse fiyatı için bu seviyelerde bir bariyer oluşturmaya devam edecektir.

Geçit törenine çok fazla yağmur yağdırmak istemiyoruz, ancak Entergy için dikkat etmeniz gereken 3 uyarı işareti bulduk (1 tanesi bizi biraz rahatsız ediyor!).

Bu riskler Entergy hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Entergy might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.