Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Diğer birçok şirkette olduğu gibi PTC Inc.(NASDAQ:PTC) de borç kullanmaktadır. Peki bu borç hissedarlar için bir endişe kaynağı mı?

Borç Neden Risk Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

PTC için son analizimizi görüntüleyin

PTC'nin Borcu Ne Kadardır?

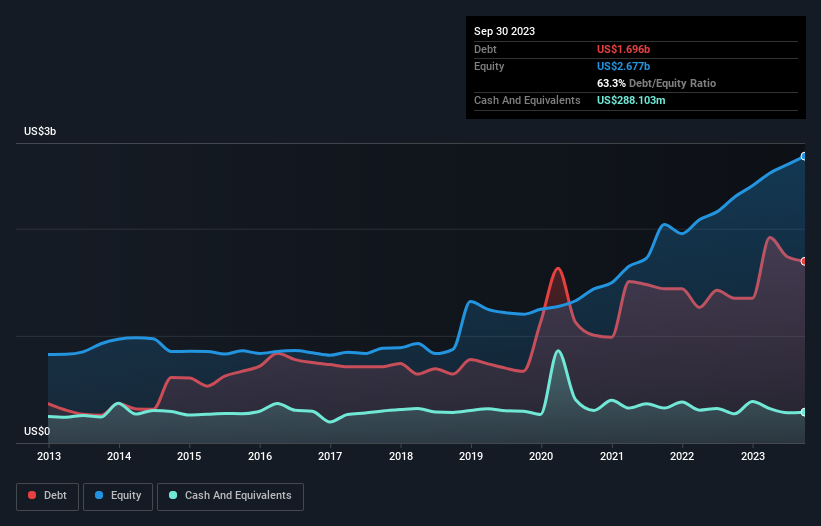

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda PTC'nin bir yıl önce 1,35 milyar ABD Doları olan borcu 1,70 milyar ABD Dolarına yükselmiştir. Daha fazla ayrıntı için resme tıklayın. Ancak, 288,1 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 1,41 milyar ABD$ ile daha azdır.

PTC'nin Yükümlülüklerine Bir Bakış

Raporlanan son bilançoya göre, PTC'nin 12 ay içinde ödenmesi gereken 1,61 milyar ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 3,61 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 288,1 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 811,4 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 4,12 milyar ABD$ daha fazladır.

PTC, 18,1 milyar ABD$ gibi oldukça yüksek bir piyasa değerine sahip olduğundan, ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmak faydalı olacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

PTC'nin net borcu FAVÖK'ünün 2,4 katı gibi oldukça makul bir seviyede bulunurken, FAVÖK'ü geçen yıl faiz giderlerini sadece 4,6 kez karşıladı. Bu rakamlar bizi endişelendirmese de, şirketin borç maliyetinin gerçek bir etkiye sahip olduğunu belirtmek gerekir. Ne yazık ki, PTC'nin FVÖK'ü geçen yıl %4,4 oranında düşmüştür. Bu kazanç trendi devam ederse, borç yükü, tek yavrusunu izleyen bir kutup ayısının kalbi gibi ağırlaşacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde PTC'nin zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecek. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda PTC, FVÖK'ünün %98'i oranında, yani beklediğimizden çok daha fazla serbest nakit akışı yarattı. Bu durum, istenirse borç ödemek için iyi bir pozisyon oluşturuyor.

Bizim Görüşümüz

Bilanço söz konusu olduğunda, PTC için öne çıkan olumlu nokta, FVÖK'ü serbest nakit akışına güvenle dönüştürebilmesi oldu. Ancak yukarıda belirttiğimiz diğer faktörler o kadar da cesaret verici değildi. Örneğin, FVÖK'ünü büyütmek için biraz mücadele etmesi gerekiyor gibi görünüyor. Bu çeşitli veri noktaları göz önüne alındığında, PTC'nin borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Ancak bir uyarı: borç seviyelerinin sürekli izlemeyi haklı çıkaracak kadar yüksek olduğunu düşünüyoruz. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örnek olarak: PTC için bilmeniz gereken 1 uyarı işareti tespit ettik.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if PTC might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.