Waters Corporation (NYSE:WAT) Geçen Hafta Kazançlarını Açıkladı ve Analistler Fiyat Hedeflerini 323 ABD Dolarına Yükseltti

Waters Corporation(NYSE:WAT) geçen hafta yıllık sonuçlarını açıkladı ve biz de bu raporun ardından şirketin nasıl bir performans gösterdiğini ve sektör tahmincilerinin şirket hakkında ne düşündüğünü görmek istedik. Sonuçlar genel olarak olumluydu - 3,0 milyar ABD$ tutarındaki gelirler analistlerin tahminleriyle uyumlu olsa da, Waters hisse başına 10,84 ABD$ ile beklenenden biraz daha fazla yasal kâr elde ederek sürpriz yaptı. Analistler genellikle her kazanç raporunda tahminlerini güncellerler ve tahminlerine bakarak şirket hakkındaki görüşlerinin değişip değişmediğini veya dikkat edilmesi gereken yeni endişeler olup olmadığını değerlendirebiliriz. Bu nedenle, tahminlerin gelecek yıl için nelere işaret ettiğini görmek için en son kazanç sonrası tahminleri bir araya getirdik.

Waters için en son analizimizi görüntüleyin

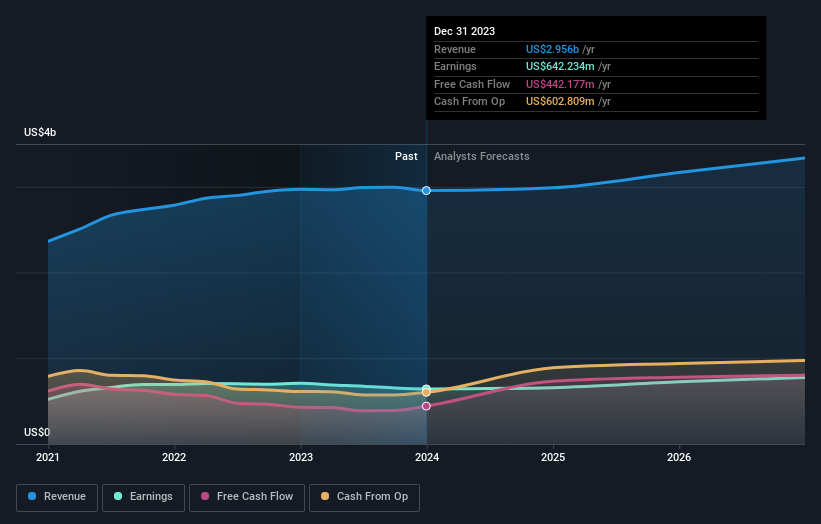

Son sonuçlar dikkate alındığında, Waters'ın 18 analisti şu anda 2024 yılında gelirlerin yaklaşık olarak son 12 ay ile aynı doğrultuda 2,99 milyar ABD doları olmasını bekliyor. Hisse başına yasal kazancın ise 11,05 ABD$ olması ve son 12 ayda yaklaşık olarak aynı seviyede gerçekleşmesi bekleniyor. Bu rapor öncesinde analistler 2024 yılında 3,02 milyar ABD$ gelir ve 11,33 ABD$ hisse başına kazanç (EPS) tahmin ediyorlardı. Analistler, gelecek yıl için hisse başına kazanç rakamlarındaki küçük düşüş göz önüne alındığında, son sonuçlardan sonra işletme hakkında biraz daha olumsuz hale gelmiş gibi görünüyor.

Analistler, kazanç tahminlerini düşürmelerine rağmen fiyat hedeflerini %7,8 artırarak 323 ABD Dolarına yükseltmişlerdir; bu da söz konusu etkilerin uzun vadede hisse senedinin değeri üzerinde baskı oluşturmasının beklenmediğini göstermektedir. Aykırı görüşlerin ortalamadan ne kadar farklı olduğunu değerlendirmek için analist tahminlerinin aralığına bakmak da öğretici olabilir. Waters'a ilişkin bazı değişken algılar mevcut olup, en yükseliş yanlısı analist hisse başına 350 ABD Doları, en düşüş yanlısı ise 275 ABD Doları değer biçmektedir. Yine de, nispeten yakın bir tahmin grubu ile, analistlerin değerlemelerinde oldukça emin oldukları görülüyor, bu da Waters'ın tahmin edilmesi kolay bir iş olduğunu veya analistlerin hepsinin benzer varsayımlar kullandığını gösteriyor.

Bu tahminleri görebilmemizin bir başka yolu da, tahminlerin geçmiş performansa kıyasla nasıl yığıldığı ve tahminlerin sektördeki diğer şirketlere kıyasla daha fazla veya daha az yükseliş gösterip göstermediği gibi daha büyük resim bağlamındadır. Waters'ın gelir artışının önemli ölçüde yavaşlayacağına dair bir beklenti olduğu oldukça açık. 2024 yılı sonuna kadar gelirlerin yıllık bazda %1,1 büyüme göstermesi bekleniyor. Bu, son beş yıldaki %6,1'lik tarihsel büyüme oranıyla karşılaştırılmaktadır. Karşılaştırma yapmak gerekirse, bu sektörde analist kapsamındaki diğer şirketlerin gelirlerinin yılda %6,1 oranında artacağı tahmin ediliyor. Dolayısıyla, gelir artışının yavaşlaması beklenirken, sektörün genelinin Waters'tan daha hızlı büyümesinin beklendiği oldukça açık.

Alt Çizgi

En büyük endişe, analistlerin hisse başına kazanç tahminlerini düşürmeleri ve Waters'ın önünde ticari engeller olabileceğine işaret etmeleridir. Neyse ki analistler gelir tahminlerini de teyit ederek beklentiler doğrultusunda ilerlediğini gösterdiler. Yine de verilerimiz Waters'ın gelirinin sektör genelinden daha kötü performans göstermesinin beklendiğini gösteriyor. Fiyat hedefinde de güzel bir artış oldu, analistler açıkça işletmenin içsel değerinin iyileştiğini düşünüyorlar.

Bununla birlikte, şirketin kazançlarının uzun vadeli yörüngesi gelecek yıldan çok daha önemlidir. Waters için 2026 yılına kadar uzanan tahminlerimiz var ve bunları platformumuzda buradan ücretsiz olarak görebilirsiniz.

Ancak, çok heyecanlanmadan önce, Waters için farkında olmanız gereken 1 uyarı işareti keşfettik.

Valuation is complex, but we're here to simplify it.

Discover if Waters might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.