David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, FitLife Brands, Inc.(NASDAQ:FTLF) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım nakit ve borcu birlikte ele almaktır.

FitLife Brands için son analizimizi görüntüleyin

FitLife Brands Ne Kadar Borç Taşıyor?

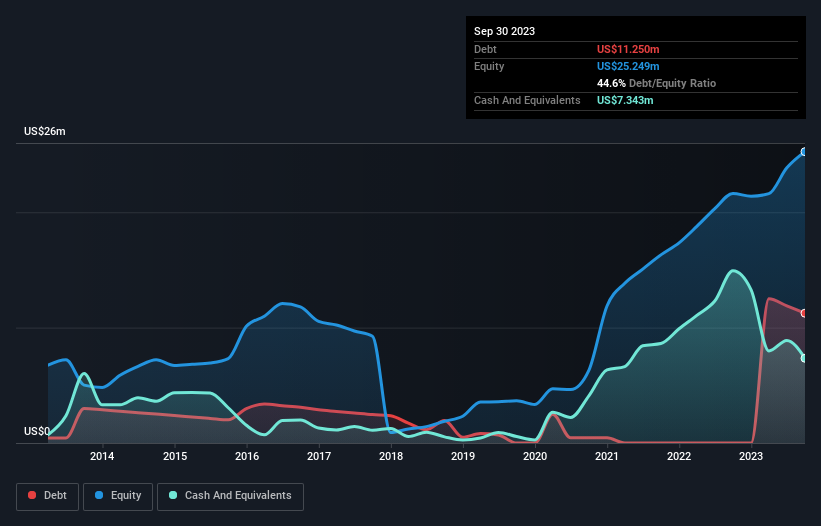

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda FitLife Brands'ın bir yıl önce hiç borcu yokken 11,3 milyon ABD Doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Diğer taraftan, 7,34 milyon ABD doları nakit parası bulunmaktadır ve bu da yaklaşık 3,91 milyon ABD doları net borca yol açmaktadır.

FitLife Brands'ın Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, FitLife Brands'ın 12 ay içinde vadesi gelen 7,39 milyon ABD$ ve 12 aydan sonra vadesi gelen 11,3 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 7,34 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 2,70 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 8,68 milyon ABD$ daha fazla yükümlülüğe sahiptir.

Elbette, FitLife Brands 107,6 milyon ABD$ piyasa değerine sahiptir, dolayısıyla bu yükümlülükler muhtemelen yönetilebilir düzeydedir. Ancak, zaman içinde değişebileceğinden, bilanço gücünü göz önünde bulundurmaya değer olduğunu düşünüyoruz.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

FitLife Brands'ın net borcu FAVÖK'ünün yalnızca 0,46 katıdır. Ve FAVÖK'ü faiz giderlerini tam 31,3 kat daha fazla karşılıyor. Yani süper muhafazakâr borç kullanımı konusunda oldukça rahatız. Ayrıca FitLife Brands'ın geçen yıl FAVÖK'ünü %24 oranında artırmış olması da olumlu bir gelişme ve bu da ileride borç ödemelerini kolaylaştıracaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak FitLife Brands'ın kazançları, bilançonun gelecekte nasıl dayanacağını etkileyecektir. Bu nedenle, borcu değerlendirirken kesinlikle kazanç trendine bakmaya değer. İnteraktif bir anlık görüntü için buraya tıklayın.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda FitLife Brands, FVÖK'ünün %55'i oranında serbest nakit akışı kaydetmiştir ki bu oran, serbest nakit akışının faiz ve vergiyi hariç tuttuğu düşünüldüğünde normaldir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getirmektedir.

Bizim Görüşümüz

İyi haber şu ki, FitLife Brands'ın faiz giderlerini FVÖK ile karşılayabilme becerisi bizi tıpkı pofuduk bir köpek yavrusunun yeni yürümeye başlayan bir çocuğu sevindirdiği gibi sevindiriyor. Ve bu sadece iyi haberlerin başlangıcı, çünkü FVÖK büyüme oranı da çok yüreklendirici. FitLife Brands'ın borcu oldukça makul bir şekilde kullandığı görülüyor ve bu da bizden onay alıyor. Ne de olsa, mantıklı bir kaldıraç öz sermaye getirisini artırabilir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. FitLife Brands ile ilgili 3 uyarı işareti tespit ettik (en azından 1 tanesi biraz tatsız) ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if FitLife Brands might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.