Stock Analysis

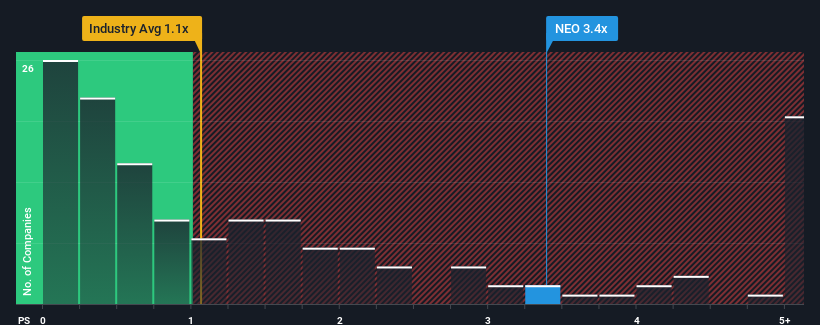

Amerika Birleşik Devletleri'nde Sağlık Hizmetleri sektöründeki şirketlerin yarısına yakınının fiyat-satış oranı (veya "F/S") 1,1x'in altındayken, NeoGenomics, Inc.(NASDAQ:NEO) hissesini 3,4x F/S oranıyla tamamen uzak durulması gereken bir hisse olarak düşünebilirsiniz. Bununla birlikte, yüksek F/K oranının rasyonel bir temeli olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

NeoGenomics için son analizimizi görüntüleyin

NeoGenomics Son Dönemde Nasıl Bir Performans Gösterdi?

Gelirleri diğer şirketlerin çoğundan daha hızlı arttığı için son zamanlar NeoGenomics için avantajlı oldu. Görünüşe göre birçok kişi güçlü gelir performansının devam etmesini bekliyor ve bu da F/K'yı yükseltiyor. Ancak, durum böyle olmazsa, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilir.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, NeoGenomics hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Büyümesi Metrikleri Yüksek F/K Hakkında Bize Ne Söylüyor?

NeoGenomics'inki kadar dik bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin sektörü kesinlikle gölgede bırakma yolunda ilerlediği zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %16'lık olağanüstü bir artış sağlandı. Sevindirici bir şekilde, son 12 aylık büyüme sayesinde gelir de üç yıl öncesine kıyasla toplamda %33 artmıştır. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarını kesinlikle memnuniyetle karşılayacaklardır.

Geleceğe bakıldığında, şirketi takip eden analistlerin tahminlerine göre önümüzdeki üç yıl içinde gelirlerin yıllık %10 oranında artması bekleniyor. Sektörün yılda yalnızca %7,8 büyüyeceği öngörüldüğünden, şirket daha güçlü bir gelir sonucu için konumlanmış durumda.

Bunu akılda tutarak, NeoGenomics'in F/K'sının sektördeki benzerlerine kıyasla neden yüksek olduğunu anlamak zor değil. Görünüşe göre çoğu yatırımcı gelecekteki bu güçlü büyümeyi bekliyor ve hisse senedi için daha fazla ödeme yapmaya istekli.

NeoGenomics'in P/S'sinden Ne Öğrenebiliriz?

Tipik olarak, yatırım kararlarını verirken fiyat-satış oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

NeoGenomics'in yüksek P/S oranını, tahmin edilen gelir artışının beklendiği gibi Sağlık Hizmetleri sektörünün geri kalanından daha yüksek olması sayesinde koruduğunu tespit ettik. Bu aşamada yatırımcılar, gelirlerde bir bozulma potansiyelinin oldukça uzak olduğunu düşünüyor ve bu da yüksek P/S oranını haklı çıkarıyor. Bu koşullar değişmediği sürece, hisse fiyatına güçlü bir destek sağlamaya devam edecektir.

Yatırım yapmadan önce göz önünde bulundurulması gereken başka hayati risk faktörleri de vardır ve NeoGenomics için bilmeniz gereken 1 uyarı işareti keşfettik.

NeoGenomics'in işinin gücünden emin değilseniz, gözden kaçırmış olabileceğiniz diğer bazı şirketler için neden sağlam iş temellerine sahip hisse senetlerinin interaktif listemizi keşfetmiyorsunuz?

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.