Bu 4 Ölçüt Equitrans Midstream'in (NYSE:ETRN) Borcu Yoğun Olarak Kullandığını Gösteriyor

Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu güzel bir şekilde ifade etmiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Diğer birçok şirket gibi Equitrans Midstream Corporation(NYSE:ETRN) da borç kullanıyor. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Tür Riskler Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Equitrans Midstream için en son analizimize göz atın

Equitrans Midstream'in Net Borcu Nedir?

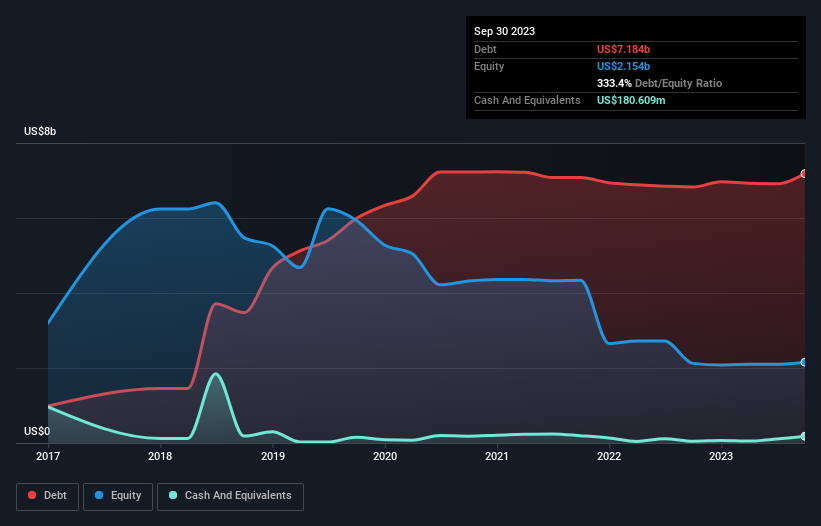

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Eylül 2023'te Equitrans Midstream'in bir yıl içinde 6,83 milyar ABD dolarından 7,18 milyar ABD doları borcu olduğunu göstermektedir. Bununla birlikte, bunu dengeleyen 180,6 milyon ABD doları nakit var ve bu da yaklaşık 7,00 milyar ABD doları net borca yol açıyor.

Equitrans Midstream'in Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Equitrans Midstream'in 12 ay içinde ödenmesi gereken 650,9 milyon ABD$ tutarında yükümlülüğü ve 12 aydan sonra ödenmesi gereken 8,23 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 180,6 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 251,0 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 8,45 milyar ABD$ daha fazladır.

Bu açık, ölümlülerin üzerinde yükselen bir dev gibi 4,35 milyar ABD doları değerindeki şirketin üzerine gölge düşürmektedir. Bu yüzden hissedarların bu şirketi yakından takip etmeleri gerektiğini düşünüyoruz. Günün sonunda Equitrans Midstream, alacaklılarının geri ödeme talep etmesi halinde muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Faiz karşılama oranının 1,6 kat gibi zayıf ve net borcun FAVÖK'e oranının 6,9 gibi rahatsız edici derecede yüksek olması Equitrans Midstream'e olan güvenimizi bir-iki yumruk gibi sarsmıştır. Buradaki borç yükü oldukça fazladır. İyi haber ise Equitrans Midstream'in son on iki ayda FAVÖK'ünü %4,9 oranında artırması ve böylece borç seviyelerini kazançlarına göre kademeli olarak azaltmasıdır. Borç seviyelerini analiz ederken, bilanço başlanması gereken en bariz yerdir. Ancak Equitrans Midstream'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına bakmamız gerekir. Son üç yılda Equitrans Midstream, FVÖK'ünün %95'i oranında, yani beklediğimizden çok daha fazla serbest nakit akışı yarattı. Bu da onu borç ödemek için çok güçlü bir konuma getiriyor.

Bizim Görüşümüz

Görünürde Equitrans Midstream'in net borcunun FAVÖK'e oranı bizi hisse senedi konusunda kararsız bıraktı ve toplam yükümlülük seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak en azından FAVÖK'ü serbest nakit akışına dönüştürme konusunda oldukça iyi; bu cesaret verici. Genel olarak, Equitrans Midstream'in bilançosunda bazı gerçek riskler barındıracak kadar borcu olduğunu söylemenin doğru olacağını düşünüyoruz. Her şey yolunda giderse, bu getirileri artıracaktır, ancak diğer taraftan, kalıcı sermaye kaybı riski borç nedeniyle yükselmektedir. Borç seviyelerini analiz ederken, bilanço başlanması gereken en belirgin yerdir. Ancak sonuçta, her şirket bilanço dışında var olan riskler içerebilir. Örneğin, Equitrans Midstream için buraya yatırım yapmadan önce bilmeniz gereken 2 uyarı işareti keşfettik (1 tanesi biraz endişe verici!).

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Equitrans Midstream might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.