O crescimento dos ganhos de 5,3% ao longo de 5 anos não se materializou em ganhos para os accionistas da CarGurus (NASDAQ: CARG) durante esse período

O principal objetivo da seleção de acções é encontrar as acções que batem o mercado. Por isso, não culpamos os accionistas de longo prazo da CarGurus, Inc.(NASDAQ:CARG) por duvidarem da sua decisão de manter as acções, com uma descida de 46% em meia década.

Uma vez que a CarGurus perdeu US$91 milhões do seu valor nos últimos 7 dias, vamos ver se o declínio a longo prazo foi impulsionado pela economia do negócio.

Ver a nossa análise mais recente da CarGurus

Embora os mercados sejam um poderoso mecanismo de fixação de preços, os preços das acções reflectem o sentimento dos investidores e não apenas o desempenho subjacente da empresa. Uma forma imperfeita, mas razoável, de avaliar a forma como o sentimento em torno de uma empresa mudou é comparar os lucros por ação (EPS) com o preço das acções.

Durante cinco anos de crescimento do preço das acções, a CarGurus passou de uma situação de prejuízo para uma situação de rentabilidade. Este facto seria geralmente considerado positivo, pelo que nos surpreende a descida do preço das acções. Outros indicadores podem dar-nos uma ideia mais precisa da evolução do seu valor ao longo do tempo.

De facto, as receitas aumentaram 26% durante este período. Parece, portanto, que é necessário analisar mais de perto os fundamentos para compreender por que razão o preço das acções está a enfraquecer. Afinal de contas, pode haver uma oportunidade.

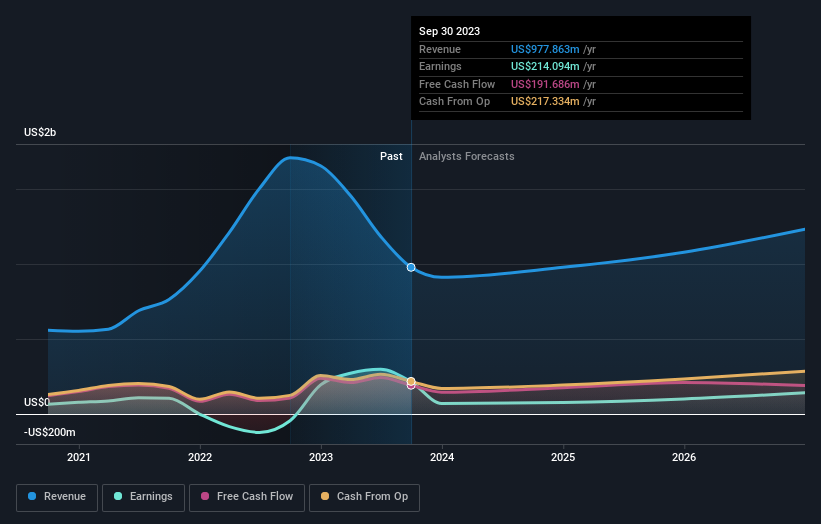

O gráfico abaixo mostra como os ganhos e as receitas evoluíram ao longo do tempo (revele os valores exactos clicando na imagem).

É provavelmente de notar que o CEO recebe menos do que a mediana em empresas de dimensão semelhante. Mas, embora valha sempre a pena verificar a remuneração do diretor-geral, a questão realmente importante é saber se a empresa pode aumentar os lucros no futuro. Por isso, recomendamos a consulta deste relatório gratuito que mostra as previsões de consenso

Uma perspetiva diferente

Temos o prazer de informar que os accionistas da CarGurus obtiveram um retorno total para os accionistas de 35% ao longo de um ano. É certamente melhor do que a perda de cerca de 8% por ano durante a última meia década. Isto deixa-nos um pouco desconfiados, mas a empresa pode ter mudado a sua sorte. Antes de formar uma opinião sobre a CarGurus, convém ter em conta estes três indicadores de avaliação.

Se gosta de comprar acções juntamente com a gestão, então pode adorar esta lista gratuita de empresas. (Dica: os insiders têm estado a comprá-las).

Note-se que os retornos de mercado citados neste artigo reflectem os retornos médios ponderados de mercado das acções atualmente transaccionadas nas bolsas americanas.

Valuation is complex, but we're here to simplify it.

Discover if CarGurus might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.