Stock Analysis

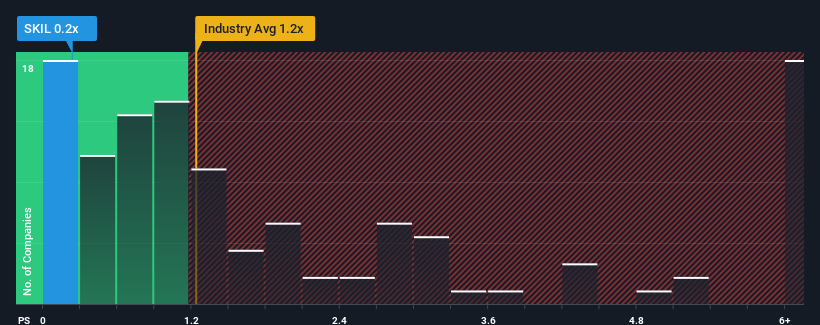

O rácio preço/vendas (ou "P/S") de 0,2x da Skillsoft Corp.(NYSE:SKIL) pode parecer uma oportunidade de investimento bastante apelativa quando se considera que cerca de metade das empresas do sector dos serviços profissionais nos Estados Unidos têm rácios P/S superiores a 1,2x. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/S reduzido.

Veja nossa análise mais recente da Skillsoft

Como é que a Skillsoft se tem comportado recentemente?

A Skillsoft poderia estar a ter um desempenho melhor, uma vez que as suas receitas têm vindo a regredir ultimamente, enquanto a maioria das outras empresas tem registado um crescimento positivo das receitas. Parece que muitos esperam que o fraco desempenho das receitas persista, o que tem reprimido o rácio P/S. Se for esse o caso, os accionistas existentes terão provavelmente dificuldade em ficar entusiasmados com a direção futura do preço das acções.

Quer ter uma visão completa das estimativas dos analistas para a empresa? Então, o nosso relatóriogratuito sobre a Skillsoft ajudá-lo-á a descobrir o que está no horizonte.Qual é a tendência de crescimento das receitas da Skillsoft?

O único momento em que você se sentiria realmente confortável vendo um P / S tão baixo quanto o da Skillsoft é quando o crescimento da empresa está no caminho certo para atrasar o setor.

Retrospetivamente, o último ano apresentou uma frustrante queda de 24% no faturamento da empresa. Pelo menos, as receitas conseguiram não regredir completamente em relação a três anos atrás, graças ao período anterior de crescimento. Assim, parece-nos que a empresa teve um resultado misto em termos de crescimento das receitas durante esse período.

Relativamente ao futuro, as estimativas dos três analistas que cobrem a empresa sugerem que as receitas deverão crescer 3,7% no próximo ano. Com a previsão de crescimento de 6,9% do sector, a empresa está posicionada para um resultado de receitas mais fraco.

Com esta informação, podemos ver porque é que a Skillsoft está a ser negociada a um P/S inferior ao do sector. Aparentemente, muitos accionistas não se sentiram confortáveis em manter a empresa enquanto esta se prepara para um futuro menos próspero.

O resultado final do P/S da Skillsoft

Diríamos que o poder do rácio preço/vendas não é principalmente como um instrumento de avaliação, mas sim para avaliar o sentimento atual dos investidores e as expectativas futuras.

Como suspeitávamos, o nosso exame das previsões dos analistas da Skillsoft revelou que as suas perspectivas de receitas inferiores estão a contribuir para o seu baixo P/S. O pessimismo dos accionistas quanto às perspectivas de receitas da empresa parece ser o principal contribuinte para o P/S deprimido. A menos que estas condições melhorem, continuarão a constituir uma barreira para o preço das acções em torno destes níveis.

Dito isto, a Skillsoft apresenta dois sinais de alerta na nossa análise de investimento, que deve conhecer.

Se as empresas fortes que geram lucros lhe agradam, então vai querer consultar esta lista gratuita de empresas interessantes que negoceiam com um P/E baixo (mas provaram que podem aumentar os lucros).

Tem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.