Stock Analysis

O gestor de fundos externos apoiado por Charlie Munger, da Berkshire Hathaway, Li Lu, não esconde isso quando diz que "o maior risco de investimento não é a volatilidade dos preços, mas sim o facto de se vir a sofrer uma perda permanente de capital". Assim, pode ser óbvio que é necessário ter em conta a dívida, quando se pensa no risco de uma determinada ação, porque demasiada dívida pode afundar uma empresa. Tal como acontece com muitas outras empresas , a MasTec, Inc.(NYSE:MTZ) recorre ao endividamento. Mas a verdadeira questão é se essa dívida está a tornar a empresa arriscada.

Quando é que a dívida é perigosa?

De um modo geral, a dívida só se torna um problema real quando uma empresa não pode pagá-la facilmente, seja por meio de captação de capital ou com seu próprio fluxo de caixa. Em última análise, se a empresa não conseguir cumprir as suas obrigações legais de reembolso da dívida, os accionistas podem ficar sem nada. No entanto, uma situação mais comum (mas ainda assim dispendiosa) é quando uma empresa tem de diluir os accionistas a um preço baixo das acções simplesmente para controlar a dívida. É claro que muitas empresas utilizam a dívida para financiar o crescimento, sem quaisquer consequências negativas. Quando examinamos os níveis de endividamento, consideramos primeiro os níveis de caixa e de endividamento, em conjunto.

Veja nossa análise mais recente para a MasTec

Qual é a dívida da MasTec?

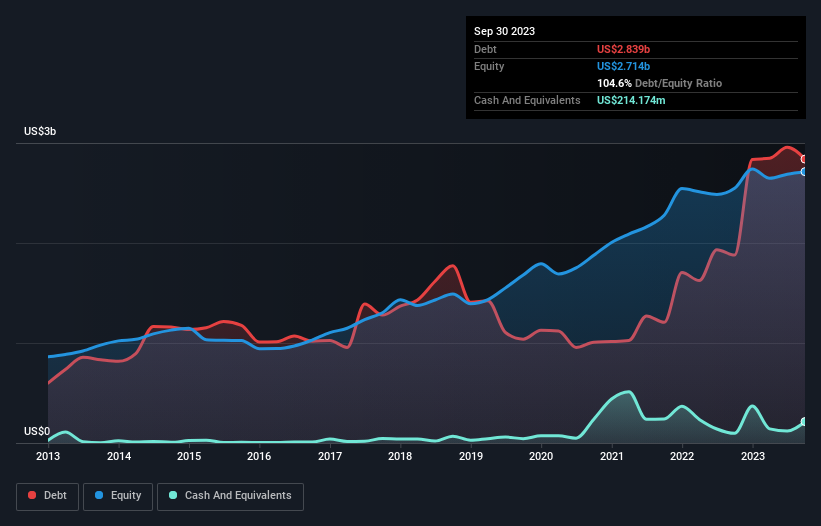

A imagem abaixo, na qual você pode clicar para obter mais detalhes, mostra que em setembro de 2023 a MasTec tinha uma dívida de US $ 2.84 bilhões, acima dos US $ 1.88 bilhões em um ano. No entanto, ela também tinha US $ 214.2 milhões em dinheiro e, portanto, sua dívida líquida é de US $ 2.63 bilhões.

Uma olhada nos passivos da MasTec

Podemos ver no balanço mais recente que a MasTec tinha passivos de US $ 2.81 bilhões com vencimento em um ano e passivos de US $ 4.00 bilhões com vencimento além disso. Em compensação, tinha US$214,2 milhões em caixa e US$3,51 mil milhões em contas a receber que se venciam no prazo de 12 meses. Assim, os seus passivos superam a soma da sua tesouraria e das contas a receber (a curto prazo) em US$3,09 mil milhões.

Este défice não é assim tão mau porque a MasTec vale 5,24 mil milhões de dólares e, portanto, poderia provavelmente obter capital suficiente para reforçar o seu balanço, se necessário. No entanto, vale a pena analisar de perto a sua capacidade de pagar a dívida.

Para avaliar a dívida de uma empresa em relação aos seus ganhos, calculamos a dívida líquida dividida pelos ganhos antes de juros, impostos, depreciação e amortização (EBITDA) e os ganhos antes de juros e impostos (EBIT) divididos pelas despesas com juros (cobertura de juros). Desta forma, consideramos tanto o quantum absoluto da dívida, como as taxas de juro pagas sobre a mesma.

Embora não nos preocupemos com o rácio dívida líquida/EBITDA da MasTec de 3,2, pensamos que a sua cobertura de juros extremamente baixa de 0,88 vezes é um sinal de elevada alavancagem. Em grande parte, isso deve-se aos significativos encargos de depreciação e amortização da empresa, o que significa que o EBITDA é uma medida muito generosa dos ganhos e que a sua dívida pode ser mais pesada do que parece à primeira vista. Parece claro que o custo do empréstimo de dinheiro está a ter um impacto negativo nos rendimentos dos accionistas, ultimamente. Ainda mais preocupante é o facto de a MasTec ter deixado o seu EBIT diminuir 6,0% no último ano. Se continuar assim, pagar a dívida será como correr numa passadeira rolante - muito esforço para pouco progresso. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas, em última análise, a rentabilidade futura do negócio decidirá se a MasTec pode reforçar o seu balanço ao longo do tempo. Por isso, se está concentrado no futuro, pode consultar este relatório gratuito que mostra as previsões de lucros dos analistas.

Por último, uma empresa só pode pagar a dívida com dinheiro vivo, não com lucros contabilísticos. Por isso, verificamos sempre quanto desse EBIT se traduz em fluxo de caixa livre. Nos últimos três anos, a MasTec produziu efetivamente mais fluxo de caixa livre do que EBIT. Não há nada melhor do que a entrada de dinheiro quando se trata de ficar nas boas graças dos seus credores.

O nosso ponto de vista

A cobertura de juros e o rácio dívida líquida/EBITDA da MasTec pesam definitivamente na nossa opinião. Mas a conversão do EBIT em fluxo de caixa livre conta uma história muito diferente e sugere alguma resiliência. Consideramos que a dívida da MasTec a torna um pouco arriscada, depois de considerarmos os dados acima referidos em conjunto. Isso não é necessariamente mau, uma vez que a alavancagem pode aumentar a rendibilidade dos capitais próprios, mas é algo a ter em conta. Quando se analisam os níveis de endividamento, o balanço é o ponto de partida óbvio. Mas, em última análise, todas as empresas podem conter riscos que existem fora do balanço. Por exemplo, descobrimos 1 sinal de alerta para a MasTec que deve ser tido em conta antes de investir aqui.

Se, depois de tudo isso, você estiver mais interessado em uma empresa de rápido crescimento com um balanço sólido, verifique nossa lista de ações de crescimento de caixa líquido sem demora.

Tem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.