O crescimento dos lucros da Masonite International (NYSE:DOOR) ao longo de cinco anos é inferior aos 11% de retorno anual para os accionistas

Se comprarmos e detivermos uma ação durante muitos anos, esperamos obter lucros. Além disso, geralmente gostaria de ver o preço das acções subir mais rapidamente do que o mercado. Mas a Masonite International Corporation(NYSE:DOOR) ficou aquém desse segundo objetivo, com um aumento do preço das acções de 68% em cinco anos, o que é inferior ao retorno do mercado. Entretanto, nos últimos doze meses, o preço das acções subiu 2,3%.

Na sequência de um sólido desempenho de 7 dias, vamos verificar qual o papel que os fundamentos da empresa desempenharam na condução dos retornos dos accionistas a longo prazo.

Veja a nossa análise mais recente da Masonite International

Citando Buffett, "Os navios navegarão à volta do mundo, mas a Sociedade da Terra Plana florescerá. Continuará a haver grandes discrepâncias entre o preço e o valor no mercado... Comparando os lucros por ação (EPS) e as alterações do preço das acções ao longo do tempo, podemos ter uma ideia de como as atitudes dos investidores em relação a uma empresa se transformaram ao longo do tempo.

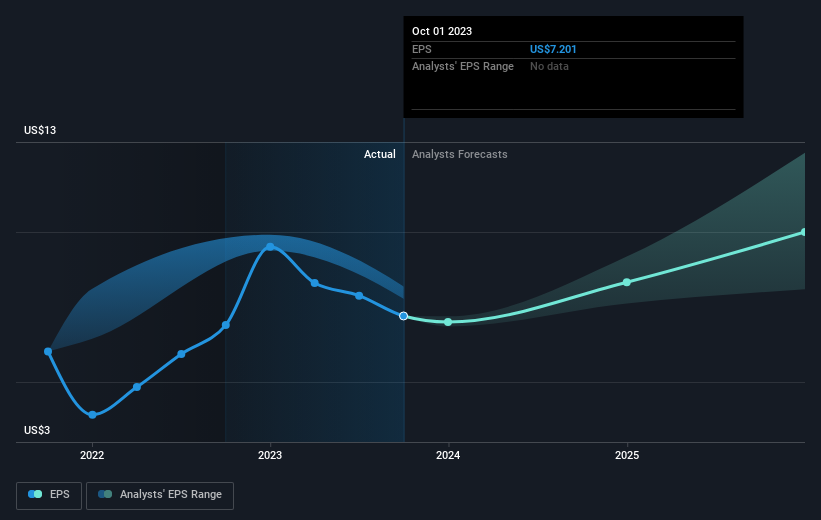

Durante meia década, a Masonite International conseguiu aumentar os seus lucros por ação em 6,1% ao ano. Este crescimento dos EPS é mais lento do que o crescimento do preço das acções de 11% por ano, durante o mesmo período. Por isso, é justo assumir que o mercado tem uma opinião mais elevada sobre a empresa do que há cinco anos. E isso não é chocante, dado o historial de crescimento.

O gráfico abaixo mostra como o EPS mudou ao longo do tempo (revele os valores exactos clicando na imagem).

É obviamente excelente ver como a Masonite International tem aumentado os lucros ao longo dos anos, mas o futuro é mais importante para os accionistas. Se está a pensar comprar ou vender acções da Masonite International, deve consultar este relatório detalhado GRATUITO sobre o seu balanço.

Uma perspetiva diferente

A Masonite International apresentou uma TSR de 2,3% nos últimos doze meses. Infelizmente, este valor fica aquém do retorno do mercado. É provavelmente um bom sinal que a empresa tenha um historial de longo prazo ainda melhor, tendo proporcionado aos accionistas uma TSR anual de 11% em cinco anos. É bem possível que a empresa continue a executar com proeza, mesmo que os ganhos de preço das acções estejam a abrandar. Embora valha a pena considerar os diferentes impactos que as condições de mercado podem ter no preço das acções, há outros factores que são ainda mais importantes. Mesmo assim, a Masonite International está a mostrar 1 sinal de alerta na nossa análise de investimentos, que deve conhecer...

Mas atenção: a Masonite International pode não ser a melhor ação para comprar. Por isso, dê uma espreitadela nesta lista gratuita de empresas interessantes com crescimento de lucros no passado (e previsão de crescimento adicional).

Tenha em atenção que as rendibilidades de mercado citadas neste artigo reflectem as rendibilidades médias ponderadas de mercado das acções que são atualmente transaccionadas nas bolsas americanas.

Valuation is complex, but we're here to simplify it.

Discover if Masonite International might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.