チャーリー・マンガーが支援した)伝説的なファンドマネジャーの李璐はかつて、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 だから、ある銘柄のリスクがどの程度かを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、インデペンデンス・コントラクト・ドリリング社(NYSE:ICD)が負債を抱えていることだ。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債はいつ危険なのか?

フリー・キャッシュフローで、あるいは魅力的な価格で資本を調達することで、それらの債務を容易に履行できない場合、負債やその他の負債はビジネスにとって危険となる。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手によって窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、成長資金を得るために負債を利用する企業も数多くあり、そのような企業には悪影響はない。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

Independence Contract Drilling の負債は?

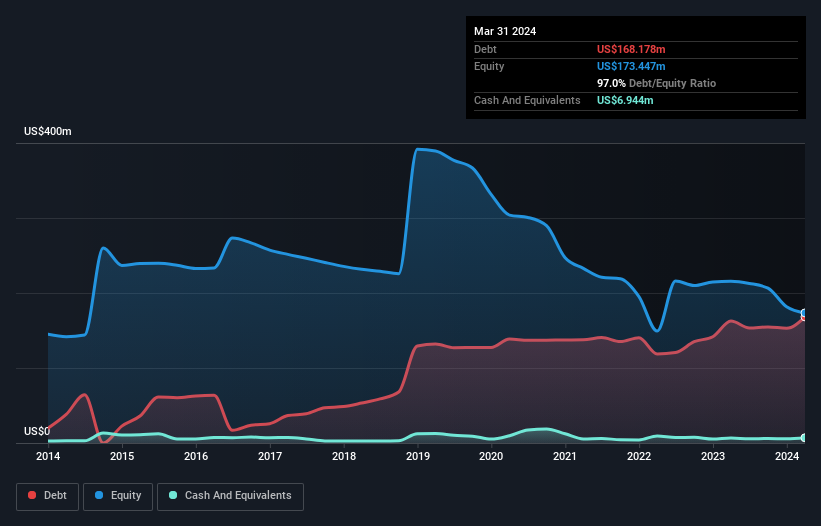

下のチャート(クリックすると詳細が表示されます)を見ると、2024年3月のIndependence Contract Drillingの負債は1億6,820万米ドルで、前年とほぼ同じであることが分かります。 しかし、694万米ドルの現金準備金があるため、純負債は約1億6,120万米ドルと少ない。

Independence Contract Drillingの負債を見る

最後に報告された貸借対照表によると、Independence Contract Drillingは、12ヶ月以内に30.1百万米ドルの負債を抱え、12ヶ月を超えて1.81.2百万米ドルの負債を抱える。 これを相殺するものとして、同社には694万米ドルの現金と、12ヶ月以内に支払期限の到来する2,720万米ドルの債権がある。 つまり、負債が現金と(短期)債権の合計を1億7,720万米ドル上回っている。

この赤字は、2,570万米ドルの会社に影を落としており、まるで凡人の上にそびえ立つ巨像のようである。 そのため、株主はこの件を注意深く見守る必要があると考える。 結局のところ、インデペンデンス・コントラクト・ドリリングは、今日債権者に支払わなければならないのであれば、大規模な資本増強を必要とする可能性が高い。

企業の収益に対する負債を評価するために、純負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割り、利払い・税引き前利益(EBIT)を支払利息(インタレストカバー)で割って計算する。 この手法の利点は、負債の絶対額(EBITDA に対する純負債額)と、その負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れていることです。

インデペンデンス・コントラクト・ドリリングのEBITDAに対する有利子負債比率(3.5)は、同社がある程度の負債を使用していることを示唆しているが、そのインタレストカバーは0.058と非常に弱く、高いレバレッジを示唆している。 同社は多額の減価償却費を負担しているようで、EBITDAは間違いなく収益の寛大な尺度であるため、負債の負担は最初に見えるよりも重いかもしれない。 そのため、株主は最近、支払利息が事業に大きな影響を与えていることを認識すべきだろう。 さらに悪いことに、インデペンデンス・コントラクト・ドリリングのEBITは過去12ヶ月で84%も悪化した。 収益がこのような軌跡をたどるのであれば、負債を返済するのは、雨の中でマラソンをするよう私たちを説得するよりも難しいだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、Independence Contract Drilling社が今後も健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができる。

というのも、企業は紙の利益では負債を支払えないからだ。 つまり、EBITが対応するフリー・キャッシュ・フローにつながっているかどうかを見る必要がある。 過去2年間、インデペンデンス・コントラクト・ドリリングは、EBITの92%に相当するフリー・キャッシュ・フローを記録した。 これは、通常予想されるよりも強力なものである。

当社の見解

率直に言って、インデペンデンス・コントラクト・ドリリングのEBIT成長率と負債総額を維持してきた実績の両方が、その負債水準にむしろ不安を抱かせる。 しかし、良い面もある。EBITからフリー・キャッシュ・フローへの転換は良い兆候であり、我々を楽観的にさせる。 独立系コントラクト・ドリリングは、バランスシートの健全性から、かなりリスキーな企業である。 このため、当社はこの銘柄に対してかなり慎重であり、株主は流動性を注視すべきだと考える。 貸借対照表は、負債を分析する際に注目すべき分野であることは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 その例を挙げよう: Independence Contract Drillingの注意すべき3つの兆候 を見つけた。

結局のところ、純有利子負債のない企業に注目した方が良いことが多い。そのような企業(すべて利益成長実績あり)の特別リストにアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Independence Contract Drilling が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.