デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 負債過多は破滅につながる可能性があるからだ。 他の多くの企業と同様に、リード・リアル・エステート株式会社(NASDAQ:LRE)も負債を利用している。 しかし本当の問題は、この負債が会社を危険なものにしているかどうかだ。

負債がもたらすリスクとは?

フリーキャッシュフローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合、負債やその他の負債はビジネスにとってリスクとなる。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より一般的な(しかし依然として高価な)状況は、単に負債をコントロールするために、企業が安い株価で株主を希薄化しなければならない場合である。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

リード不動産の純負債は?

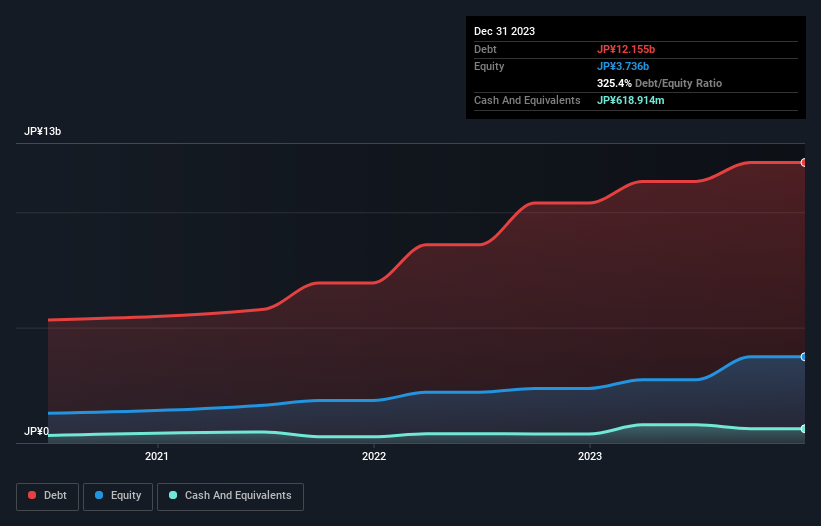

下のグラフをクリックすると過去の数字が表示されるが、2023年12月現在、リード不動産の有利子負債は122億円で、1年前の104億円から増加している。 一方、現金は6億1,890万円あり、純有利子負債は約115億円となっている。

リード不動産の負債について

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が80.1億円、それ以 降に返済期限が到来する負債が57.5億円ある。 一方、現金は6億1,890万円、12カ月以内に弁済期が到来する債権は2億8,880万円である。 つまり、負債が現金と(短期)債権の合計を128億円上回っている。

この赤字額は同社の時価総額112億円を上回っていることから、株主は子供が初めて自転車に乗るのを見守る親のように、リード不動産の負債水準を注視する必要があると思われる。 同社が早急にバランスシートを一掃しなければならなくなった場合、株主は大規模な希薄化を被る可能性が高いと思われる。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけ容易にカバーできるかを計算することによって、企業の収益力に対する負債負担を測定している。 このようにして、債務の絶対額と支払金利の両方を考慮する。

リード不動産のEBITDA純有利子負債比率は17.7とかなり低いが、インタレスト・カバレッジは27.2と非常に高い。 つまり、非常に安価な長期借入金を利用できるか、支払利息が増加するかのどちらかである! 残念ながら、リード不動産のEBITは過去12ヶ月で7.2%減少した。 このような収益傾向が続けば、債務負担はシロクマが子グマを見守る心のように重くなるだろう。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、負債を完全に切り離して見ることはできない。なぜなら、リード不動産は負債を返済するために収益を必要とするからだ。 そのため、その収益についてもっと知りたければ、長期収益推移のグラフをチェックする価値があるかもしれない。

というのも、企業は紙の利益で負債を支払うことはできないからだ。 つまり、EBITがフリー・キャッシュ・フローにどれだけ裏付けられているかをチェックする価値がある。 過去3年間、リード不動産は多くの現金を消費した。 これは成長のための支出の結果かもしれないが、負債をはるかにリスキーなものにしている。

当社の見解

率直に言って、リード不動産のEBITDA純有利子負債と、EBITをフリー・キャッシュ・フローに変換した実績の両方が、その負債水準をむしろ不快にしている。 しかし、明るい面として、金利カバー率は良い兆候であり、我々を楽観的にさせる。 全体として、リード不動産のバランスシートは、事業にとってかなりリスクが高いと思われる。 このため、私たちはこの銘柄にかなり慎重で、株主は流動性に注視すべきだと考える。 負債水準を分析する場合、バランスシートは当然出発点となる。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 そのため、 リード不動産について我々が発見した 4つの警告サイン (少し気になる3つを含む)について学ぶべきである。

もちろん、もしあなたが負債を背負わずに株を買うことを好むタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Lead Real Estate が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.