株式会社ラウンドワン(東証:4680) の配当落ち日が3日後に迫っているようだ。 配当落ち日は通常、基準日の1営業日前に設定される。基準日とは、配当金を受け取るために株主として会社の帳簿上に存在しなければならない締切日である。 配当落ち日は、決済に丸2営業日を要するため重要である。そのため、その日を逃すと、基準日に会社の帳簿に記載されないことになる。 つまり、9月27日以降にラウンドワン株を購入した投資家は、12月4日に支払われる配当金を受け取れないことになる。

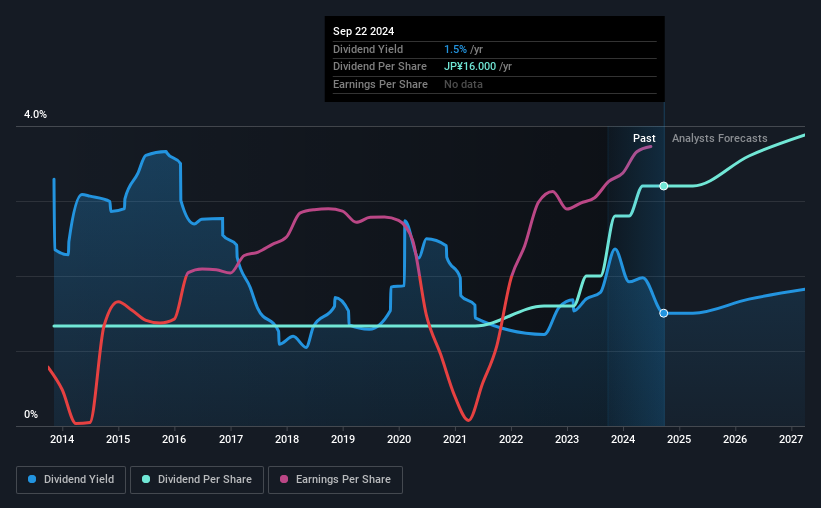

次回の配当金は1株当たり4円で、昨年に続き16円の配当となる。 過去1年分の支払いに基づくと、現在の株価1064.00円に対して、ラウンドワンの配当利回りは1.5%となる。 配当金は長期保有者の投資リターンに大きく貢献するが、配当金が支払われ続ける場合に限られる。 そのため、読者は常にラウンドワンが増配できているか、減配の可能性はないかをチェックする必要がある。

配当は通常、企業の利益から支払われるため、企業が収益を上回る配当を行っている場合、その配当は通常、削減されるリスクが高くなる。 ラウンドワンの昨年の配当は利益の16%に過ぎず、これは保守的な低水準であり、不測の事態に備えて十分なマージンを残していると思われる。 とはいえ、高収益企業であっても、配当金を支払うのに十分なキャッシュを生み出せないことがある。 幸運なことに、昨年はフリー・キャッシュ・フローの12%しか配当していない。

配当が利益とキャッシュフローの両方でカバーされているのは心強い。これは一般的に、収益が急激に落ち込まない限り、配当が持続可能であることを示唆している。

同社の配当性向とアナリストによる将来の配当予想を見るにはここをクリック。

収益と配当は成長しているか?

一株当たり利益が一貫して伸びている企業は、通常、一株当たり配当金を増やしやすいため、一般的に最高の配当銘柄となる。 投資家は配当が大好きなので、業績が悪化して配当が減額されれば、同時に株が大きく売られることが予想される。 読者にとって幸いなことに、ラウンドワンの一株当たり利益は過去5年間、年率19%で伸びている。 一株利益は急成長しており、同社は利益の大半を事業内にとどめている。 再投資を積極的に行っている急成長企業は、配当の観点からも魅力的である。

多くの投資家は、配当金の支払額が時系列でどの程度変化しているかを評価することで、企業の配当実績を評価する。 過去10年間、ラウンドワンは年平均約9.1%の増配を行っている。 何年にもわたって利益とともに配当が上昇しているのは喜ばしいことであり、これは同社が株主と成長を分かち合う意向の表れかもしれない。

最終的な結論

配当の観点から、投資家はラウンドワンを買うべきか、避けるべきか? ラウンドワンは急速なスピードで業績を伸ばしており、保守的な低い配当性向は、同社が事業に多額の再投資を行っていることを示唆している。 この有望な組み合わせは、この企業がより注意深く見守るに値することを示すものだ。

その上で、ラウンドワンがどのようなリスクに直面しているかを調査しておきたい。 当社の分析によると、ラウンドワンには1つの警告サインがある。

高配当銘柄をお探しなら、当社のトップ配当銘柄セレクションをチェックされることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Round One が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.