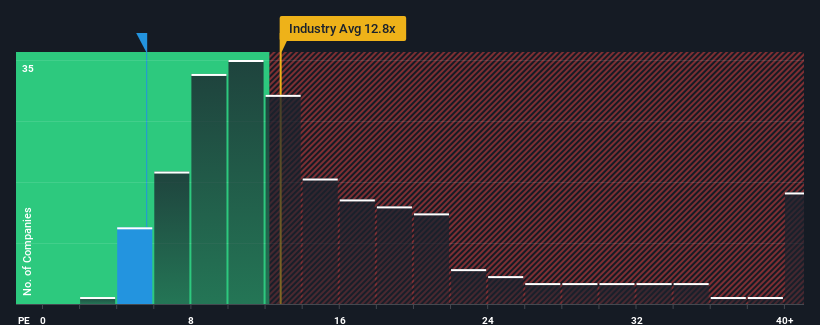

サンコーテクノ(東証:3435)の株価収益率(PER)は5.6倍で、PERが15倍を超える企業が約半数、24倍を超える企業もざらにある日本の市場と比べると、今は買い優勢に見えるかもしれない。 しかし、PERを額面通りに受け取るのは得策ではない。

サンコーテクノはここ数年、業績が非常に好調である。 PERが低いのは、投資家がこの好調な業績成長を、近い将来、市場全体をアンダーパフォームするかもしれないと考えているからかもしれない。 もしそうならなければ、既存株主は将来の株価の方向性についてかなり楽観的になる理由がある。

成長は低PERに見合うか?

サンコーテクノのようなPERが妥当とみなされるためには、企業が市場をはるかに下回る必要があるという前提がある。

振り返ってみると、昨年は同社のボトムラインに44%の異例の利益をもたらした。 直近の業績が好調だったということは、過去3年間でEPSを合計76%成長させることができたということでもある。 従って、株主はこうした中期的な利益成長率を歓迎したことだろう。

これは、同社の最近の中期的な年率成長率を大幅に下回る、来年11%の成長が見込まれる他の市場とは対照的である。

この点を考慮すると、サンコーテクノのPERが他社の大半を下回っているのは奇妙だ。 どうやら一部の株主は、最近の業績が限界を超えたと考え、販売価格の大幅な引き下げを容認しているようだ。

最終結論

株価収益率(PER)は、株を買うかどうかの決め手となるものではないが、業績期待のバロメーターとしてはかなり有効である。

サンコーテクノの3年間の業績推移を調べたところ、現在の市場予想よりも良好であることから、予想ほどPERに寄与していないことが分かった。 市場予想を上回る好業績の場合、潜在的なリスクがPERを大きく押し下げている可能性がある。 最近の中期的な状況が続けば、通常は株価が上昇するはずであるため、多くの企業が業績の不安定さを予想しているようだ。

また、サンコーテクノの注意すべき兆候を1つ発見した。

サンコーテクノよりも良い投資先が見つかるかもしれない。可能性のある候補を選びたい場合は、低PERで取引されている(しかし収益を伸ばせることが証明されている)興味深い企業の 無料リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sanko Techno が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.