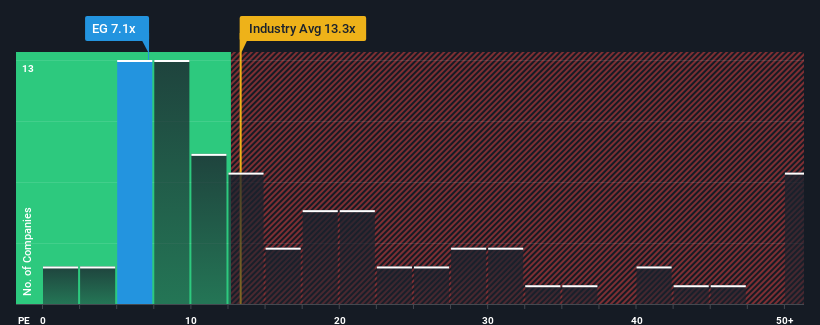

Con una relación precio/beneficios (o "PER") de 7,1x, Everest Group, Ltd. (NYSE:EG) puede estar enviando señales muy alcistas en estos momentos.(NYSE:EG) puede estar enviando señales muy alcistas en estos momentos, dado que casi la mitad de las empresas de Estados Unidos tienen ratios PER superiores a 17x e incluso los PER superiores a 33x no son inusuales. No obstante, tendríamos que indagar un poco más para determinar si existe una base racional para el PER tan reducido.

Los últimos tiempos han sido agradables para Everest Group, ya que sus beneficios han aumentado a pesar de que los del mercado han retrocedido. Una posibilidad es que el PER sea bajo porque los inversores piensan que los beneficios de la empresa van a caer pronto como los de todo el mundo. Si a usted le gusta la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras no goza del favor del mercado.

Consulte nuestro último análisis de Everest Group

¿Existe algún crecimiento para Everest Group?

El único momento en el que uno se sentiría realmente cómodo viendo un PER tan deprimido como el de Everest Group es cuando el crecimiento de la compañía va camino de quedarse decididamente rezagado con respecto al mercado.

Si repasamos el último año de crecimiento de los beneficios, la empresa registró un magnífico incremento del 296%. El último trienio también ha registrado un excelente aumento global del BPA del 204%, ayudado por su rendimiento a corto plazo. Así que podemos empezar confirmando que la empresa ha hecho un gran trabajo de crecimiento de los beneficios durante ese tiempo.

En cuanto a las perspectivas, los próximos tres años deberían generar un crecimiento del 11% anual, según las estimaciones de los ocho analistas que siguen la evolución de la empresa. Se perfila como un crecimiento similar al 12% anual previsto para el mercado en general.

Con esta información, nos parece extraño que Everest Group cotice a un PER inferior al del mercado. Al parecer, algunos accionistas dudan de las previsiones y han estado aceptando precios de venta más bajos.

La última palabra

En general, nuestra preferencia es limitar el uso de la relación precio/beneficios a establecer lo que piensa el mercado sobre la salud general de una empresa.

Nuestro examen de las previsiones de los analistas de Everest Group reveló que sus perspectivas de beneficios, que coinciden con las del mercado, no están contribuyendo a su PER tanto como habríamos previsto. Podría haber algunas amenazas no observadas a los beneficios que impidan que el PER se ajuste a las perspectivas. Al menos, el riesgo de caída de la cotización parece moderado, pero los inversores parecen pensar que los beneficios futuros podrían registrar cierta volatilidad.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado una señal de advertencia para Everest Group que debería conocer.

Si estos riesgos le hacen reconsiderar su opinión sobre Everest Group, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Everest Group puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.