Las acciones de LGI Homes (NASDAQ:LGIH) caen un 6,5% en la última semana, mientras los beneficios a tres años y la rentabilidad para el accionista siguen una tendencia a la baja

Para muchos inversores, el principal objetivo de la selección de valores es generar rendimientos superiores a los del mercado en general. Pero el riesgo de la selección de valores es que probablemente se compren empresas de bajo rendimiento. Por desgracia, ese ha sido el caso de los accionistas a largo plazo de LGI Homes, Inc.(NASDAQ:LGIH), ya que el precio de la acción ha bajado un 48% en los últimos tres años, muy por debajo de la rentabilidad del mercado, que ronda el 15%. Las noticias más recientes son poco tranquilizadoras, ya que la cotización ha bajado un 22% en un año. Las caídas se han acelerado recientemente, con un descenso del 24% en los últimos tres meses.

Tras perder un 6,5% la semana pasada, merece la pena investigar los fundamentos de la empresa para ver qué podemos deducir de su rendimiento pasado.

Vea nuestro último análisis de LGI Homes

En su ensayo Los superinversores de Graham y Doddsville, Warren Buffett describió cómo los precios de las acciones no siempre reflejan racionalmente el valor de una empresa. Comparando los beneficios por acción (BPA) y las variaciones del precio de las acciones a lo largo del tiempo, podemos hacernos una idea de cómo ha evolucionado la actitud de los inversores hacia una empresa.

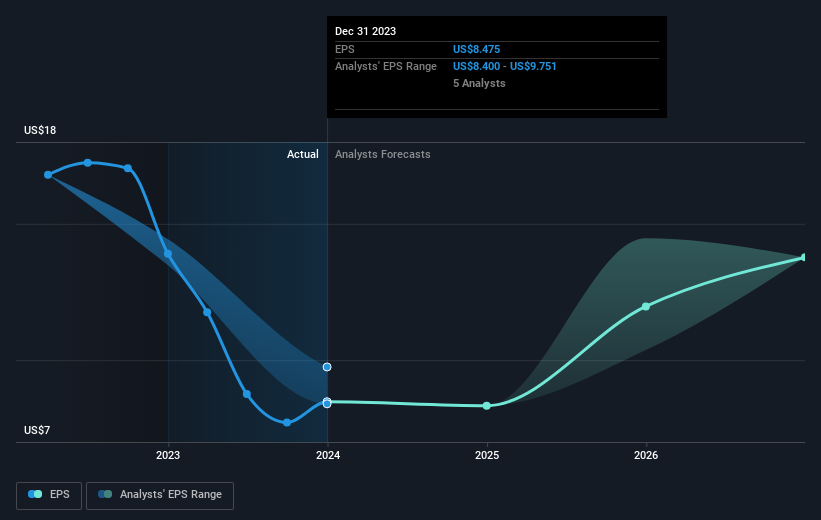

Durante los tres años en que cayó el precio de la acción, los beneficios por acción (BPA) de LGI Homes disminuyeron un 13% cada año. Esta reducción del BPA es más lenta que la reducción anual del 20% del precio de la acción. Así que parece que el mercado confiaba demasiado en el negocio, en el pasado. El sentimiento menos favorable se refleja en su actual ratio PER de 10,64.

Los beneficios por acción de la empresa (a lo largo del tiempo) se muestran en la siguiente imagen (haga clic para ver las cifras exactas).

Este informe interactivo gratuito sobre los beneficios, los ingresos y el flujo de caja de LGI Homes es un buen punto de partida si desea profundizar en el valor.

Una perspectiva diferente

Los inversores en LGI Homes tuvieron un año difícil, con una pérdida total del 22%, frente a una ganancia del mercado de alrededor del 24%. Sin embargo, hay que tener en cuenta que incluso los mejores valores a veces obtienen peores resultados que el mercado en un periodo de doce meses. En el lado positivo, los accionistas a largo plazo han ganado dinero, con una ganancia del 6% anual durante media década. Es posible que la reciente liquidación sea una oportunidad, por lo que puede merecer la pena comprobar los datos fundamentales en busca de indicios de una tendencia de crecimiento a largo plazo. Aunque merece la pena considerar los diferentes efectos que las condiciones del mercado pueden tener en el precio de las acciones, hay otros factores que son aún más importantes. Pensemos, por ejemplo, en el siempre presente espectro del riesgo de inversión. Hemos identificado 3 señales de advertencia en LGI Homes (al menos una de ellas significativa) , y comprenderlas debería formar parte de su proceso de inversión.

Por supuesto, puede que encuentre una inversión fantástica buscando en otra parte. Así que eche un vistazo a esta lista gratuita de empresas que esperamos que aumenten sus beneficios.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si LGI Homes puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase directamente en contacto con nosotros. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.