Invertir en MasTec (NYSE:MTZ) hace cinco años le habría reportado una ganancia del 112%.

Cuando se compran acciones de una empresa, conviene tener en cuenta la posibilidad de que fracase y se pierda el dinero. Pero por el lado bueno, si compra acciones de una empresa de alta calidad al precio adecuado, puede ganar mucho más del 100%. Los accionistas a largo plazo de MasTec, Inc.(NYSE:MTZ) serían muy conscientes de ello, ya que las acciones han subido un 112% en cinco años. También es agradable para los accionistas la subida del 17% en los últimos tres meses.

Echemos un vistazo a los fundamentos subyacentes a largo plazo y veamos si han sido coherentes con la rentabilidad de los accionistas.

Consulte nuestro último análisis de MasTec

Aunque los mercados son un poderoso mecanismo de fijación de precios, los precios de las acciones reflejan el sentimiento de los inversores, no sólo los resultados empresariales subyacentes. Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar el beneficio por acción (BPA) con el precio de la acción.

Sabemos que MasTec ha sido rentable en el pasado. Sin embargo, ha tenido pérdidas en los últimos doce meses, lo que sugiere que el beneficio puede ser una métrica poco fiable en este momento. Así que podríamos encontrar otras métricas que expliquen mejor los movimientos del precio de las acciones.

En cambio, el crecimiento de los ingresos del 13% anual probablemente se considere una prueba de que MasTec está creciendo, un dato realmente positivo. En ese caso, la empresa puede estar sacrificando los beneficios por acción actuales para impulsar el crecimiento.

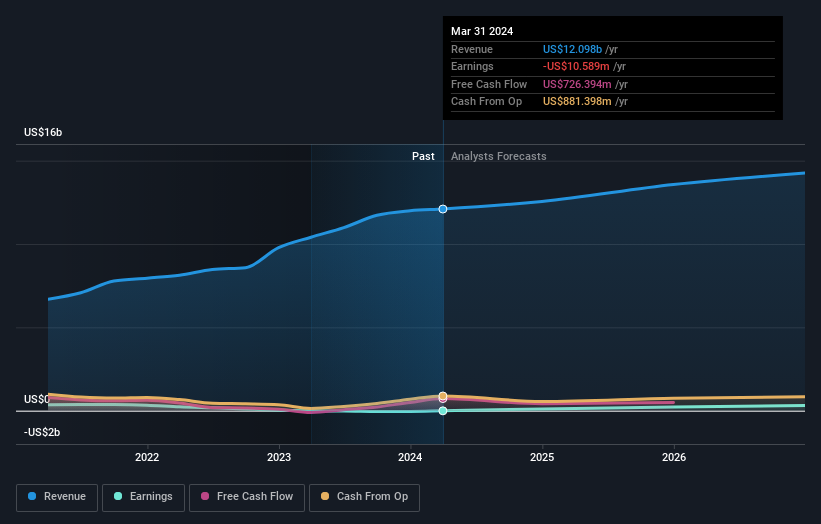

La siguiente imagen muestra la evolución de los beneficios y los ingresos a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

MasTec es bien conocida por los inversores, y un montón de analistas inteligentes han tratado de predecir los futuros niveles de beneficios. Así que recomendamos consultar este informe gratuito que muestra las previsiones de consenso

Una perspectiva diferente

Mientras que el mercado en general ganó alrededor de un 24% en el último año, los accionistas de MasTec perdieron un 5,8%. Incluso los precios de las acciones de los buenos valores caen a veces, pero queremos ver mejoras en las métricas fundamentales de un negocio, antes de interesarnos demasiado. Los inversores a largo plazo no estarían tan disgustados, ya que habrían ganado un 16%, cada año, durante cinco años. Podría ser que la reciente venta fuera una oportunidad, por lo que valdría la pena comprobar los datos fundamentales en busca de signos de una tendencia de crecimiento a largo plazo. Aunque merece la pena considerar los distintos efectos que las condiciones del mercado pueden tener en el precio de las acciones, hay otros factores que son aún más importantes. Tomemos los riesgos, por ejemplo: MasTec tiene 2 señales de advertencia (y 1 que no se puede ignorar) que creemos que debería conocer.

Por supuesto, MasTec puede no ser la mejor acción para comprar. Por ello, le recomendamos que consulte esta colección gratuita de valores de crecimiento.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas de mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si MasTec puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.