Tres empresas japonesas de crecimiento bursátil con una elevada participación de inversores y un crecimiento de los beneficios del 18%.

Revisado por Simply Wall St

En un contexto de fortalecimiento del mercado bursátil japonés, reforzado por las ganancias de los índices Nikkei 225 y TOPIX, los inversores siguen buscando oportunidades en empresas orientadas al crecimiento. Una elevada participación de los inversores en el capital de las empresas, junto con un fuerte crecimiento de los beneficios, pueden ser indicadores convincentes de la resistencia potencial y el compromiso con el éxito de la empresa en unas condiciones de mercado tan vibrantes.

Las 10 empresas de crecimiento con mayor participación de inversores en Japón

| Nombre | Participación | Crecimiento de los beneficios |

| SHIFT (TSE:3697) | 35.4% | 27% |

| Kanamic NetworkLTD (TSE:3939) | 25% | 28.9% |

| Hottolink (TSE:3680) | 27% | 57.4% |

| Medley (TSE:4480) | 34% | 28.7% |

| Micronics Japón (TSE:6871) | 15.3% | 39.8% |

| Kasumigaseki CapitalLtd (TSE:3498) | 34.8% | 44.6% |

| ExaWizards (TSE:4259) | 21.9% | 91.1% |

| Soiken Holdings (TSE:2385) | 19.8% | 118.4% |

| AeroEdge (TSE:7409) | 10.7% | 28.5% |

| freee K.K (TSE:4478) | 23.9% | 72.9% |

Echemos un vistazo más de cerca a un par de nuestras selecciones de las empresas filtradas.

Mercari (TSE:4385)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

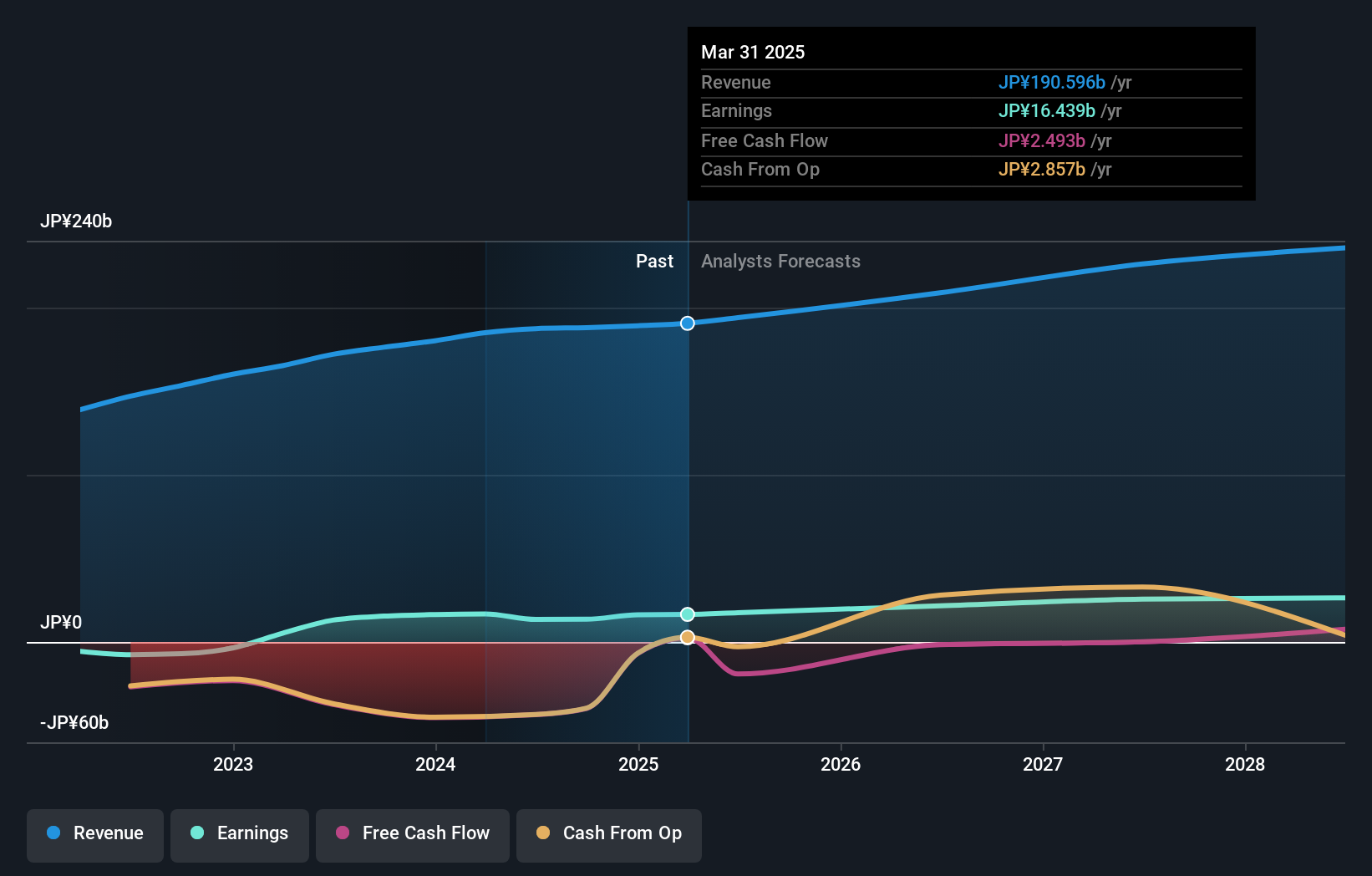

Visión general: Mercari, Inc. opera una aplicación de mercado en Japón y Estados Unidos, centrada en la compra y venta de bienes, con una capitalización de mercado de aproximadamente 364.950 millones de yenes.

Operaciones: La empresa genera ingresos principalmente de sus aplicaciones de mercado activas en Japón y Estados Unidos.

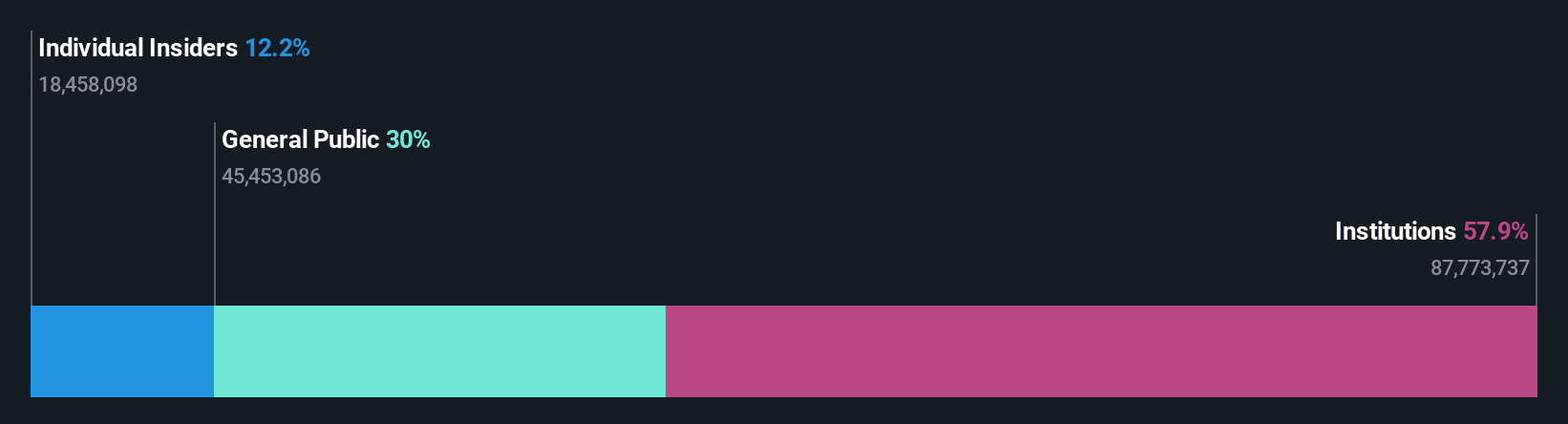

Titularidad de información privilegiada: 36%

Previsión de crecimiento de los beneficios: 18,9% anual

Mercari, una plataforma japonesa de comercio electrónico, ha mostrado un sólido crecimiento, con un aumento de los beneficios del 222,8% en el último año. La empresa prevé unos ingresos de 190.000 millones de yenes y un beneficio operativo de 16.500 millones de yenes para el ejercicio fiscal que finaliza en junio de 2024. A pesar de la alta volatilidad de su cotización, se espera que los beneficios de Mercari crezcan un 18,88% anual, por encima de la media del mercado japonés. Además, su rentabilidad sobre recursos propios prevista es impresionantemente alta, del 22,9%, lo que indica una gestión eficiente y un potencial de rentabilidad.

- Obtenga más información sobre nuestro análisis de las acciones de Mercari en este informe de crecimiento.

- Nuestro informe de valoración de Mercari, elaborado por expertos, da a entender que el precio de sus acciones podría ser demasiado elevado.

Grupo Rakuten (TSE:4755)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Rakuten Group, Inc. opera en los sectores de comercio electrónico, fintech, contenidos digitales y comunicaciones, sirviendo a usuarios de todo el mundo con una capitalización de mercado de aproximadamente ¥1,86 billones.

Operaciones: La empresa genera ingresos a través de cuatro sectores principales: comercio electrónico, fintech, contenido digital y comunicaciones.

Tenencia de información privilegiada: 17.3%

Previsión de crecimiento de los beneficios: 83,1% anual

El Grupo Rakuten está preparado para un crecimiento significativo, con una previsión de crecimiento de los ingresos del 7,8% anual, superando la media del mercado japonés del 4,2%. La empresa está en vías de ser rentable en tres años, lo que demuestra su sólida estrategia operativa y su posicionamiento en el mercado. A pesar de cotizar un 79,6% por debajo de su valor razonable estimado y con una modesta previsión de rentabilidad sobre recursos propios del 8,9%, Rakuten demuestra su potencial a través de su importante participación en el capital y la ausencia de ventas recientes de información privilegiada, lo que subraya la confianza de las personas más cercanas a la empresa.

- Haga clic aquí para ver un desglose detallado de nuestras conclusiones en el informe sobre el crecimiento de los beneficios del Grupo Rakuten.

- Nuestro informe de valoración indica que Rakuten Group puede estar infravalorada.

BayCurrent Consulting (TSE:6532)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: BayCurrent Consulting, Inc. ofrece servicios de consultoría en varios sectores en Japón y tiene una capitalización de mercado de aproximadamente 526.470 millones de yenes.

Operaciones: La empresa genera ingresos a través de servicios de consultoría en diversos sectores en Japón.

Titularidad de información privilegiada: 13.9%

Previsión de crecimiento de los beneficios: 18,4% anual.

La reciente recompra de acciones por parte de BayCurrent Consulting, por valor de 3.600 millones de yenes, subraya su compromiso con el valor para el accionista y la eficiencia del capital. A pesar de la alta volatilidad del precio de las acciones en los últimos tres meses, BayCurrent ha demostrado un sólido crecimiento, con un aumento de los beneficios del 17,2% el año pasado y una previsión de crecimiento anual del 18,36%. También se espera que el crecimiento de los ingresos de la empresa supere sustancialmente al del mercado japonés, con un 18,3% anual, lo que refleja su sólido rendimiento operativo y su posicionamiento en el mercado.

- Eche un vistazo más de cerca al potencial de BayCurrent Consulting aquí, en nuestro informe sobre el crecimiento de los beneficios.

- Según nuestro informe de valoración, hay indicios de que el precio de las acciones de BayCurrent Consulting podría estar en el lado más barato.

Aproveche la oportunidad

- Sumérjase en las 98 empresas japonesas de rápido crecimiento con alta participación de inversores que hemos identificado aquí.

- ¿Ha invertido en alguno de estos valores? Simplifique la gestión de su cartera con Simply Wall St y manténgase a la vanguardia con nuestras alertas para cualquier actualización crítica de sus acciones.

- Mejore su capacidad de inversión con la aplicación Simply Wall St y disfrute de acceso gratuito a información esencial sobre los mercados de todos los continentes.

¿Preparado para un enfoque diferente?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrecen flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si BayCurrent Consulting puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.