La rentabilidad para el accionista de Tubacex (BME:TUB) ha sido espléndida, ganando un 132% en 3 años

Puede parecer malo, pero lo peor que puede pasar cuando compras una acción (sin apalancamiento) es que su cotización llegue a cero. Pero cuando eliges una empresa que está realmente floreciente, puedes ganar más del 100%. Por ejemplo, la cotización de Tubacex, S.A.(BME:TUB) se ha disparado un 127% en los últimos tres años. La mayoría estaría contenta con eso. También ha subido un 16% en aproximadamente un mes. Pero el precio puede haberse beneficiado de un mercado boyante, ya que las acciones han ganado un 10% en los últimos treinta días.

La semana pasada resultó lucrativa para los inversores de Tubacex, así que veamos si los fundamentales impulsaron el rendimiento de la empresa en tres años.

Eche un vistazo a nuestro último análisis de Tubacex

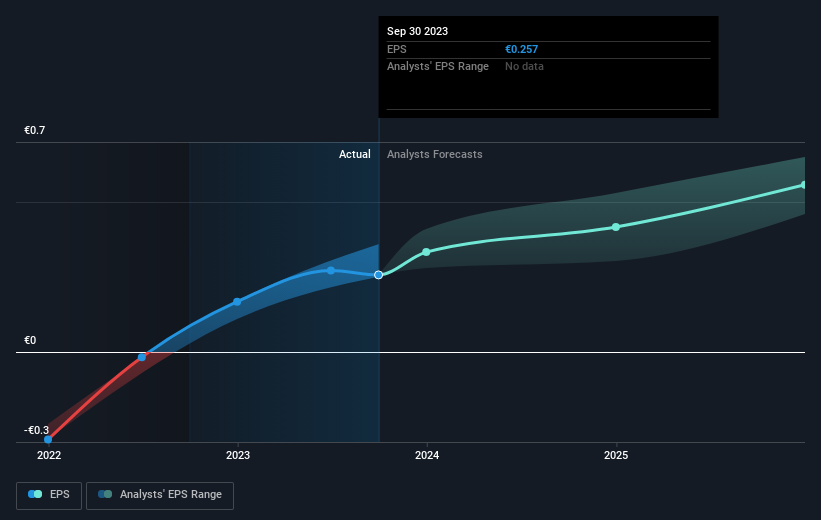

No se puede negar que los mercados a veces son eficientes, pero los precios no siempre reflejan el rendimiento empresarial subyacente. Una forma de examinar cómo ha cambiado el sentimiento del mercado a lo largo del tiempo es observar la interacción entre el precio de las acciones de una empresa y sus beneficios por acción (BPA).

¿Y los dividendos?

Además de medir la rentabilidad del precio de la acción, los inversores también deberían considerar la rentabilidad total para el accionista (RTA). El TSR es un cálculo de rentabilidad que tiene en cuenta el valor de los dividendos en efectivo (suponiendo que los dividendos recibidos se reinviertan) y el valor calculado de las ampliaciones de capital y escisiones descontadas. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. En el caso de Tubacex, su TSR ha sido del 132% en los últimos 3 años. Esto supera la rentabilidad de su cotización que hemos mencionado anteriormente. Y no hay premio por adivinar que los pagos de dividendos explican en gran medida la divergencia.

Una perspectiva diferente

Es bueno ver que Tubacex ha recompensado a sus accionistas con una rentabilidad total para el accionista del 61% en los últimos doce meses. Y eso incluye el dividendo. Dado que el TSR a un año es mejor que el TSR a cinco años (este último se sitúa en el 2% anual), parece que el rendimiento de la acción ha mejorado en los últimos tiempos. Dado que el precio de la acción se mantiene fuerte, puede que merezca la pena echarle un vistazo más de cerca, no sea que se pierda una oportunidad. Aunque merece la pena considerar los diferentes efectos que las condiciones del mercado pueden tener en el precio de las acciones, hay otros factores que son aún más importantes. Pensemos, por ejemplo, en los riesgos. Todas las empresas los tienen, y hemos detectado 1 señal de advertencia para Tubacex que debería conocer.

Si usted es como yo, no querrá perderse esta lista gratuita de empresas en crecimiento que están comprando personas con información privilegiada.

Tenga en cuenta que las rentabilidades de mercado que se citan en este artículo reflejan las rentabilidades medias ponderadas de mercado de los valores que cotizan actualmente en las bolsas españolas.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Tubacex puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.