Analysten haben ihr Kursziel für Charge Enterprises, Inc. (NASDAQ:CRGE) nach dem letzten Bericht gesenkt

Wie Sie vielleicht wissen, hat Charge Enterprises, Inc. (NASDAQ:CRGE ) kürzlich seine Zahlen für das dritte Quartal vorgelegt. Die Einnahmen in Höhe von 132 Mio. US$ lagen 8,0 % unter den Schätzungen, aber die gesetzlichen Verluste waren mit 0,05 US$ pro Aktie etwas besser als erwartet. Für Anleger sind die Ergebnisse ein wichtiger Zeitpunkt, da sie die Leistung eines Unternehmens verfolgen, die Prognosen der Analysten für das nächste Jahr einsehen und feststellen können, ob sich die Stimmung gegenüber dem Unternehmen geändert hat. Zu diesem Zweck haben wir die neuesten gesetzlichen Prognosen zusammengestellt, um zu sehen, was die Analysten für das nächste Jahr erwarten.

Sehen Sie sich unsere neueste Analyse für Charge Enterprises an

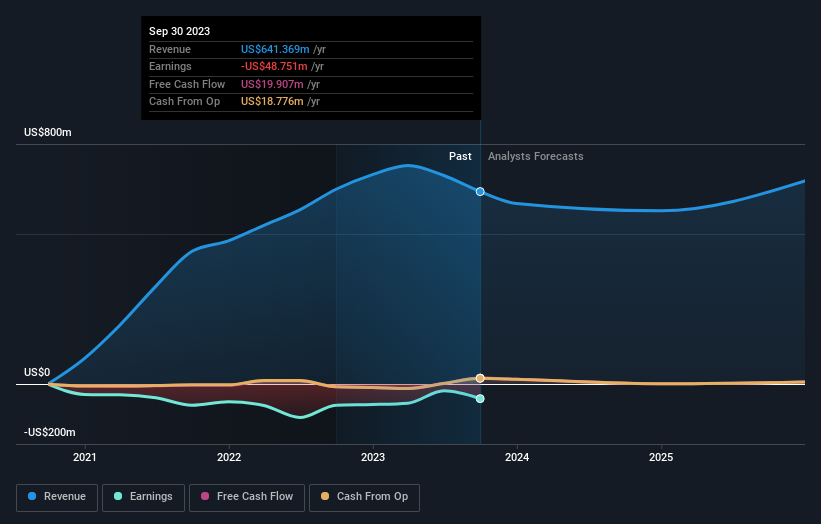

Nach dem jüngsten Ergebnisbericht erwarten zwei Analysten, die Charge Enterprises beobachten, im Jahr 2024 einen Umsatz von 577,1 Millionen US-Dollar. Dies bedeutet einen unangenehmen Umsatzrückgang von 10 % im Vergleich zu den letzten 12 Monaten. Es wird erwartet, dass sich der Verlust je Aktie in naher Zukunft deutlich verringert und um 63 % auf 0,085 US-Dollar sinkt. Vor den jüngsten Ergebnissen hatten die Analysten jedoch für 2024 einen Umsatz von 726,6 Mio. US-Dollar und einen Verlust von 0,09 US-Dollar je Aktie prognostiziert. Nach den jüngsten Konsensaktualisierungen haben sich die Ansichten also ziemlich geändert, denn die Analysten haben ihre Umsatzprognosen deutlich gesenkt und gleichzeitig die geschätzten Verluste des Unternehmens reduziert.

Das Konsenskursziel fiel um 21 % auf 3,75 USD, wobei der Rückgang der Umsatzschätzungen trotz der prognostizierten Verringerung der Verluste die Stimmung eindeutig trübte.

Um diese Prognosen zu verstehen, müssen wir sie unter anderem mit der bisherigen Entwicklung und den Wachstumsschätzungen der Branche vergleichen. Diese Schätzungen deuten darauf hin, dass sich die Einnahmen verlangsamen werden, wobei bis Ende 2024 ein jährlicher Rückgang von 8,1 % prognostiziert wird. Dies bedeutet einen erheblichen Rückgang gegenüber dem jährlichen Wachstum von 49 % in den letzten fünf Jahren. Vergleichen Sie dies mit unseren Daten, die darauf hindeuten, dass für andere Unternehmen in derselben Branche insgesamt ein jährliches Umsatzwachstum von 2,3 % zu erwarten ist. Es ist ziemlich klar, dass die Einnahmen von Charge Enterprises sich voraussichtlich wesentlich schlechter entwickeln werden als die der gesamten Branche.

Das Endergebnis

Das Wichtigste ist, dass die Analysten ihre Schätzungen für den Verlust pro Aktie für das nächste Jahr bestätigt haben. Leider haben sie auch ihre Umsatzschätzungen nach unten korrigiert, und unsere Daten deuten auf eine unterdurchschnittliche Performance im Vergleich zur gesamten Branche hin. Dennoch ist der Gewinn je Aktie für den inneren Wert des Unternehmens wichtiger. Für den langfristigen Wert des Unternehmens sind die Erträge jedoch wichtiger. Darüber hinaus haben die Analysten auch ihre Kursziele gesenkt, was darauf hindeutet, dass die jüngsten Nachrichten zu einem größeren Pessimismus hinsichtlich des inneren Wertes des Unternehmens geführt haben.

In Anlehnung an diesen Gedankengang sind wir der Meinung, dass die langfristigen Aussichten des Unternehmens viel wichtiger sind als die Gewinne des nächsten Jahres. Wir verfügen über Analystenschätzungen für Charge Enterprises, die bis ins Jahr 2025 reichen und die Sie hier auf unserer Plattform kostenlos einsehen können .

Außerdem sollten Sie sich über die 4 Warnzeichen informieren, die wir bei Charge Enterprises festgestellt haben (darunter 2, die besorgniserregend sind) .

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Charge Enterprises unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können uns auch eine E-Mail an editorial-team (at) simplywallst.com schicken.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.