Stock Analysis

Howard Marks drückte es sehr schön aus, als er sagte, dass er sich nicht um die Volatilität des Aktienkurses sorgt, sondern um die Möglichkeit eines dauerhaften Verlustes... und jeder praktische Investor, den ich kenne, sorgt sich um dieses Risiko". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da bei einem Zusammenbruch eines Unternehmens oft Schulden im Spiel sind. Wir können sehen, dass Nagarro SE(FRA:NA9) in seinem Geschäft Schulden verwendet. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hätte. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse für Nagarro an

Wie hoch ist die Nettoverschuldung von Nagarro?

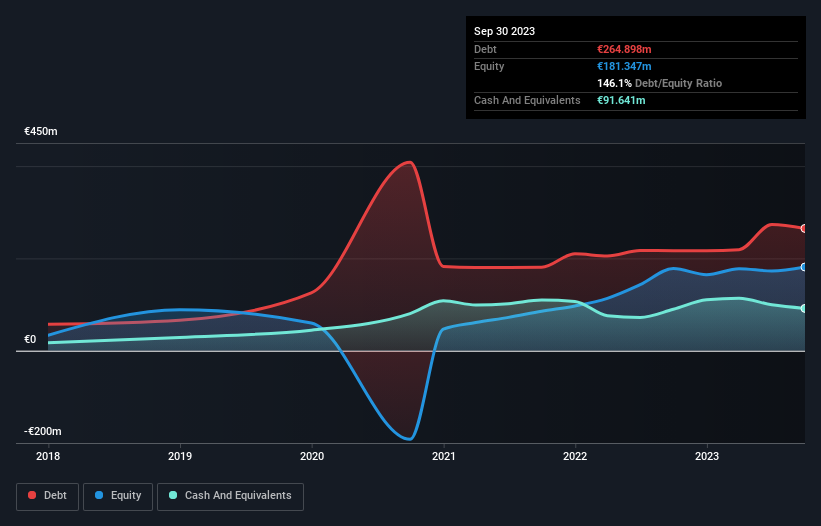

Die nachstehende Abbildung, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Nagarro im September 2023 Schulden in Höhe von 264,9 Mio. € hatte, ein Anstieg von 216,6 Mio. € innerhalb eines Jahres. Demgegenüber stehen Barmittel in Höhe von 91,6 Millionen Euro, was zu einer Nettoverschuldung von etwa 173,3 Millionen Euro führt.

Ein Blick auf die Verbindlichkeiten von Nagarro

Laut der letzten Bilanz hatte Nagarro Verbindlichkeiten in Höhe von 183,9 Mio. €, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 327,7 Mio. €, die nach 12 Monaten fällig wurden. Diesen Verpflichtungen standen Barmittel in Höhe von 91,6 Mio. € sowie Forderungen in Höhe von 230,9 Mio. € gegenüber, die innerhalb von 12 Monaten fällig waren. Die Verbindlichkeiten sind also insgesamt 189,1 Mio. € höher als die Barmittel und kurzfristigen Forderungen zusammen.

In Anbetracht der Marktkapitalisierung von Nagarro in Höhe von 1,24 Milliarden Euro ist es schwer zu glauben, dass diese Verbindlichkeiten eine große Bedrohung darstellen. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Auf diese Weise werden sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze berücksichtigt.

Die Nettoverschuldung von Nagarro beträgt das 1,8-fache des EBITDA, was nicht allzu viel ist, aber der Zinsdeckungsgrad ist eher gering, da das EBIT nur das 5,7-fache des Zinsaufwands beträgt. Das beunruhigt uns zwar nicht allzu sehr, deutet aber darauf hin, dass die Zinszahlungen eine gewisse Belastung darstellen. Leider ist das EBIT von Nagarro in den letzten vier Quartalen um 12 % gesunken. Wenn die Erträge weiterhin in diesem Tempo sinken, wird es schwieriger sein, die Schulden zu bedienen, als drei Kinder unter 5 Jahren in ein schickes Restaurant mitzunehmen. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Nagarro seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir prüfen daher immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren hat Nagarro einen soliden freien Cashflow in Höhe von 75 % seines EBIT erwirtschaftet, was in etwa dem entspricht, was wir erwarten würden. Dieses kalte, harte Geld bedeutet, dass das Unternehmen seine Schulden reduzieren kann, wenn es dies wünscht.

Unsere Meinung

Nach unserer Analyse sollte Nagarros Umwandlung von EBIT in freien Cashflow darauf hindeuten, dass das Unternehmen keine allzu großen Probleme mit seinen Schulden haben wird. Die anderen Faktoren, die wir oben erwähnt haben, waren jedoch nicht so ermutigend. Zum Beispiel macht uns die EBIT-Wachstumsrate etwas nervös, was die Verschuldung angeht. Wenn wir alle oben genannten Faktoren berücksichtigen, haben wir den Eindruck, dass Nagarro seine Verschuldung recht gut im Griff hat. Aber ein Wort der Vorsicht: Wir denken, dass die Verschuldung hoch genug ist, um eine ständige Überwachung zu rechtfertigen. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Letztlich kann aber jedes Unternehmen Risiken aufweisen, die außerhalb der Bilanz bestehen. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 2 Warnzeichen für Nagarro ausgemacht, die Sie kennen sollten.

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.