Stock Analysis

Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wir stellen fest, dass die Siemens Aktiengesellschaft(ETR:SIE) durchaus Schulden in ihrer Bilanz hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung gefährlich?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Ein häufigeres (aber immer noch kostspieliges) Ereignis ist jedoch, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Bei der Betrachtung der Verschuldung eines Unternehmens sollten zunächst die liquiden Mittel und die Verschuldung zusammen betrachtet werden.

Sehen Sie sich unsere neueste Analyse für Siemens an

Wie hoch ist die Verschuldung von Siemens?

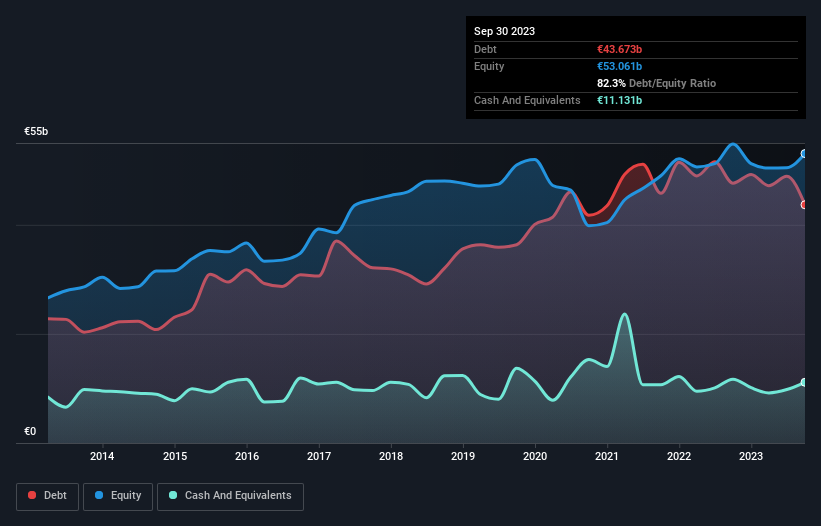

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Siemens Ende September 2023 Schulden in Höhe von 43,7 Mrd. € hatte, was einer Verringerung von 47,6 Mrd. € innerhalb eines Jahres entspricht. Da das Unternehmen jedoch über eine Barreserve von 11,1 Mrd. € verfügt, ist die Nettoverschuldung mit etwa 32,5 Mrd. € geringer.

Ein Blick auf die Verbindlichkeiten von Siemens

Die jüngsten Bilanzdaten zeigen, dass Siemens innerhalb eines Jahres Verbindlichkeiten in Höhe von 44,9 Mrd. € und danach Verbindlichkeiten in Höhe von 47,1 Mrd. € fällig werden. Dem stehen 11,1 Mrd. € an Barmitteln und 35,0 Mrd. € an Forderungen gegenüber, die innerhalb von 12 Monaten fällig werden. Die Verbindlichkeiten übersteigen also die Summe der Barmittel und (kurzfristigen) Forderungen um 45,9 Mrd. €.

Dies mag zwar viel erscheinen, ist aber nicht so schlimm, da Siemens eine enorme Marktkapitalisierung von 131,5 Mrd. € hat und daher seine Bilanz wahrscheinlich durch eine Kapitalerhöhung stärken könnte, wenn dies erforderlich wäre. Dennoch lohnt es sich, einen genauen Blick auf die Fähigkeit zur Schuldentilgung zu werfen.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Auf diese Weise werden sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze berücksichtigt.

Die Nettoverschuldung von Siemens beträgt das 2,7-fache des EBITDA, was ein erheblicher, aber immer noch angemessener Verschuldungsgrad ist. Das EBIT war jedoch etwa das 1k-fache des Zinsaufwands, was bedeutet, dass das Unternehmen nicht wirklich hohe Kosten für die Aufrechterhaltung dieses Verschuldungsniveaus zahlt. Selbst wenn sich die niedrigen Kosten als untragbar erweisen sollten, ist dies ein gutes Zeichen. Wir stellen fest, dass Siemens sein EBIT im letzten Jahr um 27 % gesteigert hat, was die Rückzahlung der Schulden in Zukunft erleichtern dürfte. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Siemens in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen wollen, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber die Kreditgeber akzeptieren nur kaltes, hartes Geld. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren hat Siemens tatsächlich mehr freien Cashflow als EBIT erwirtschaftet. Diese Art von starker Cash-Generierung wärmt unsere Herzen wie ein Welpe in einem Hummelanzug.

Unser Ausblick

Die Zinsdeckung von Siemens deutet darauf hin, dass das Unternehmen mit seinen Schulden so leicht umgehen kann wie Cristiano Ronaldo mit einem Tor gegen einen Torhüter einer U14-Mannschaft. Um ehrlich zu sein, sind wir jedoch der Meinung, dass das Verhältnis zwischen Nettoverschuldung und EBITDA diesen Eindruck ein wenig trübt. Im Großen und Ganzen halten wir die Verschuldung von Siemens für recht vernünftig und sind nicht besorgt darüber. Schließlich kann eine vernünftige Verschuldung die Eigenkapitalrendite steigern. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Ein typisches Beispiel: Wir haben ein Warnzeichen für Siemens entdeckt, das Sie beachten sollten.

Am Ende des Tages ist es oft besser, sich auf Unternehmen zu konzentrieren, die keine Nettoverschuldung haben. Sie können auf unsere spezielle Liste solcher Unternehmen zugreifen (alle mit einer Erfolgsbilanz beim Gewinnwachstum). Sie ist kostenlos.

Haben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.