O mais recente declínio de 27% da Big Lots, Inc. (NYSE:BIG) aumenta as perdas de um ano, os investidores institucionais podem considerar medidas drásticas

Principais conclusões

- Dada a grande participação das instituições nas acções, o preço das acções da Big Lots pode ser vulnerável às suas decisões de negociação

- Um total de 15 investidores detêm uma participação maioritária na empresa, com 51% de participação

- As previsões dos analistas, juntamente com os dados de propriedade, servem para dar uma ideia clara das perspectivas de um negócio

Todos os investidores na Big Lots, Inc.(NYSE:BIG) devem estar cientes dos grupos de accionistas mais poderosos. E o grupo que detém a maior fatia do bolo são as instituições com 70% de participação. Por outras palavras, o grupo enfrenta o potencial máximo de subida (ou risco de descida).

E foram os investidores institucionais que sofreram as maiores perdas, depois de o preço das acções da empresa ter caído 27% na semana passada. Este conjunto de investidores pode estar especialmente preocupado com a perda atual, que se soma a uma perda de 55% num ano para os accionistas. Também designadas por "smart money", as instituições têm uma grande influência sobre a evolução do preço das acções. Assim, se a fraqueza do preço das acções da Big Lots continuar, os investidores institucionais podem sentir-se obrigados a vender as acções, o que pode não ser o ideal para os investidores individuais.

Vamos nos aprofundar em cada tipo de proprietário de Big Lots, começando com o gráfico abaixo.

Veja nossa análise mais recente para Big Lots

O que a propriedade institucional nos diz sobre Big Lots?

As instituições normalmente medem-se em relação a uma referência ao reportar aos seus próprios investidores, pelo que muitas vezes ficam mais entusiasmadas com uma ação quando esta é incluída num índice importante. Esperamos que a maioria das empresas tenha algumas instituições no registo, especialmente se estiverem a crescer.

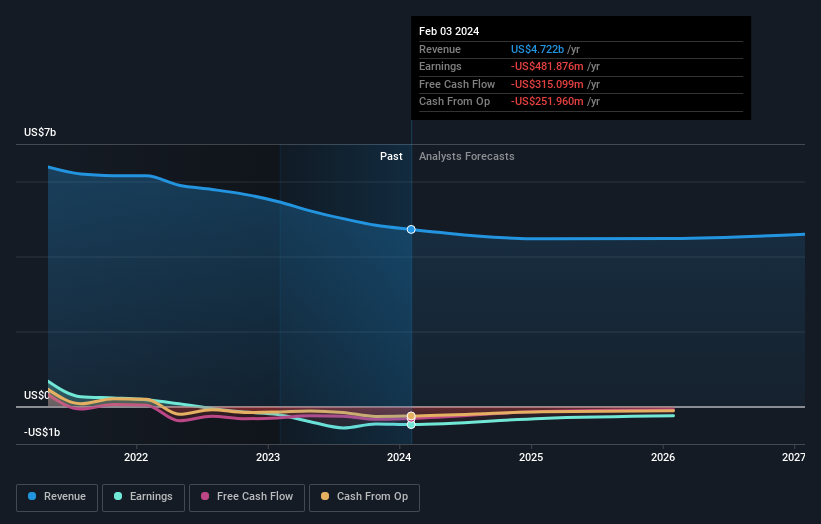

A Big Lots já tem instituições no registo de acções. De facto, estas detêm uma participação respeitável na empresa. Este facto pode indicar que a empresa tem um certo grau de credibilidade na comunidade de investidores. No entanto, é melhor ter cuidado ao confiar na suposta validação que vem com os investidores institucionais. Por vezes, também eles se enganam. Quando várias instituições detêm uma ação, existe sempre o risco de estarem numa "operação de mercado aberto". Quando uma tal transação corre mal, várias partes podem competir para vender as acções rapidamente. Este risco é maior numa empresa sem um historial de crescimento. Pode ver os ganhos e receitas históricos da Big Lots abaixo, mas tenha em mente que há sempre mais na história.

Uma vez que os investidores institucionais possuem mais de metade das acções emitidas, o conselho de administração terá provavelmente de prestar atenção às suas preferências. Notamos que os fundos de cobertura não têm um investimento significativo na Big Lots. O maior acionista da empresa é a FMR LLC, com uma participação de 9,4%. A Anrepa Asset Management AG é o segundo maior acionista, com 7,8% das acções ordinárias, e a BlackRock, Inc. detém cerca de 6,7% das acções da empresa. Além disso, o CEO Bruce Thorn é proprietário de 1,3% das acções da empresa.

Depois de fazermos mais algumas pesquisas, descobrimos que os 15 maiores accionistas têm uma participação combinada de 51% na empresa, o que sugere que nenhum acionista tem um controlo significativo sobre a empresa.

Embora faça sentido estudar os dados sobre a propriedade institucional de uma empresa, também faz sentido estudar as opiniões dos analistas para saber para que lado está a soprar o vento. Muitos analistas cobrem as acções, pelo que é muito fácil analisar as previsões de crescimento.

Propriedade de informação privilegiada da Big Lots

Embora a definição precisa de um insider possa ser subjectiva, quase todos consideram os membros do conselho de administração como insiders. A direção da empresa responde perante o conselho de administração e este último deve representar os interesses dos accionistas. Nomeadamente, por vezes os gestores de topo fazem parte do conselho de administração.

A posse de informação privilegiada é positiva quando indica que os dirigentes estão a pensar como os verdadeiros proprietários da empresa. No entanto, um elevado nível de participação de membros do conselho de administração pode também conferir um poder imenso a um pequeno grupo dentro da empresa. Este facto pode ser negativo em algumas circunstâncias.

Podemos ver que os insiders possuem acções da Big Lots, Inc.. Em seu próprio nome, os insiders possuem acções no valor de US$4,0 milhões na empresa de US$106 milhões. Alguns diriam que isto mostra um alinhamento de interesses entre os accionistas e o conselho de administração, embora geralmente prefiramos ver participações maiores de insiders. Mas talvez valha a pena verificar se esses insiders têm estado a vender.

Propriedade do público em geral

O público em geral - incluindo os pequenos investidores - detém 26% das acções da empresa, pelo que não pode ser facilmente ignorado. Embora este grupo não possa necessariamente dar as ordens, pode certamente ter uma influência real na forma como a empresa é gerida.

Próximos passos:

Embora valha a pena considerar os diferentes grupos que detêm uma empresa, existem outros factores que são ainda mais importantes. Tenha em atenção que a Big Lots está a mostrar 2 sinais de alerta na nossa análise de investimento, e 1 deles não deve ser ignorado...

Se for como eu, talvez queira pensar se esta empresa vai crescer ou diminuir. Felizmente, pode consultar este relatório gratuito que apresenta as previsões dos analistas para o seu futuro.

NB: Os valores apresentados neste artigo são calculados com base nos dados dos últimos doze meses, que se referem ao período de 12 meses que termina na última data do mês em que a demonstração financeira está datada. Este facto pode não ser consistente com os valores do relatório anual do ano inteiro.

Valuation is complex, but we're here to simplify it.

Discover if Big Lots might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.