- Mastercardの株価が今、妥当な価格かどうか疑問に思っている人は多いだろう。多くの投資家が、マスターカードの高い評判と現在の評価が見合っているかどうかを知りたがっているからだ。

- 先週は比較的横ばい、先月は-1.0%の下落にもかかわらず、Mastercardの年初来リターンは5.7%と堅調で、3年間で65.6%の上昇となっている。

- 最近のヘッドラインは、マスターカードがデジタル決済ソリューションと新たな戦略的パートナーシップを継続的に推進していることに焦点を当て、その成長の可能性についての憶測を煽っている。こうした動きにより、マスターカードは機関投資家、個人投資家ともに注目の的となっている。

- バリュエーション・チェックによると、Mastercardのバリュエーション・スコアは6段階中1であり、現在のバリュエーションについて解明すべき点が多いことを示唆している。次は、主なバリュエーションメソッドを分解し、それぞれの評価をご覧いただきます。さらに洞察に満ちたアプローチをご紹介しますので、ぜひ最後までお付き合いください。

Mastercardの評価はわずか1/6です。その他にどのような赤信号があるかは、評価の内訳をご覧ください。

アプローチ1:Mastercardの超過収益分析

エクセス・リターンズ評価モデルでは、Mastercardが長期的な価値創造の重要な指標である株主資本コストを上回る利益を生み出しているかどうかを検証します。この手法では、会社が株主から投資された資本をいかに効率的に活用し、最低限必要なリターンを上回るリターンを達成しているかに注目します。

マスターカードの場合、その数字は印象的である。同社の簿価は1株当たり8.78ドルで、EPS予想は1株当たり26.54ドルと安定している。これらの予測は、13人のアナリストの予想ROEに基づいています。Mastercardの株主資本コストは1株当たり0.94ドルと推定され、超過リターンは1株当たり25.60ドルと印象的です。平均株主資本利益率は注目すべき208.57%です。さらに、8人のアナリストが推定する安定した簿価は1株当たり12.73ドルである。

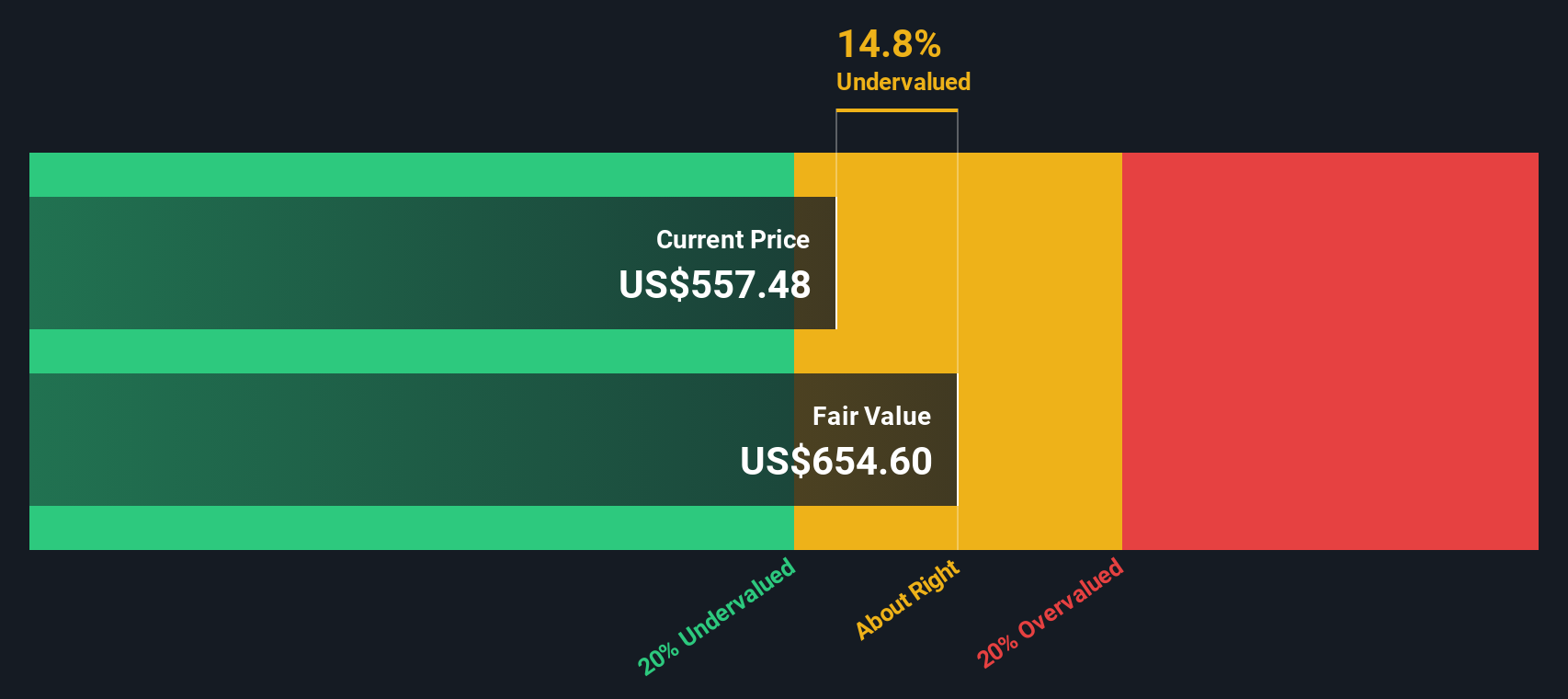

これらの数字によると、エクセス・リターンズ・モデルはマスターカードの公正価値を1株当たり628.72ドルと計算している。このアプローチでは、株価は本源的価値に対して12.2%のディスカウントで取引されていることになる。これは、株価が現在過小評価されていることを示唆しており、強力で効率的な資本配分を求める投資家に機会を提供する可能性がある。

結果割安

当社のエクセス・リターンズ分析によると、Mastercardは12.2%割安です。ウォッチリストや ポートフォリオでこれを追跡するか、キャッシュフローに基づく876の割安銘柄をご覧ください。

Mastercardの公正価値の算出方法の詳細については、会社レポートの評価セクションをご覧ください。

アプローチ2: Mastercardの株価と利益の比較

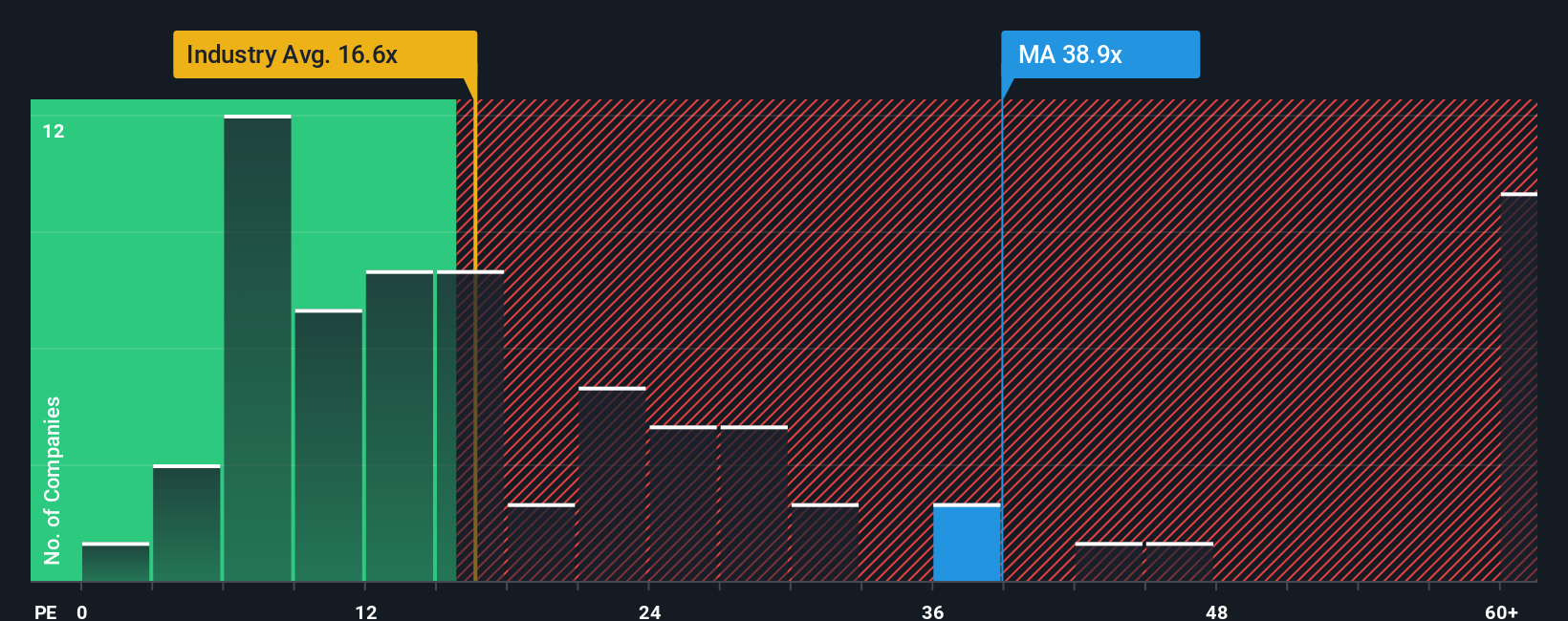

株価収益率 (PE) は、Mastercard のような収益性の高い企業のバリュエーション指標として広く使用されています。マスターカードには一貫した収益性の実績があるため、PE倍率を使えば市場の期待値を明確に知ることができます。

しかし、すべてのPE倍率が同じというわけではありません。収益の急拡大が見込まれる企業やリスクの少ない企業であれば、高いPEが正当化されることもあります。逆に、成長が鈍化したりリスクが高まったりすると、「正常な」あるいは妥当なPEレシオは低くなる。そこで、マスターカードの現在のPEを文脈に沿って考えることが重要である。

マスターカードは現在34.8倍のPEで取引されており、多角化金融業界平均の13.1倍、同業他社平均の16.8倍を大きく上回っている。これは一見高く見えるかもしれませんが、マスターカードの収益成長率、利益率、リスクプロファイル、業界、時価総額などの要素を組み込んだSimply Wall St独自の指標である「フェア・レシオ」は20.4倍です。未加工の同業他社や業界との比較とは異なり、フェア・レシオは、Mastercard独自の財務特性と将来の見通しに合わせた評価を反映することを目的としています。

Mastercardの実際のPE34.8倍とFair Ratioの20.4倍を比較すると、株価は現在、ファンダメンタルズと見通しによって正当化されるよりも高いプレミアムで取引されていることがわかります。

結果割高

PEレシオは一つの物語を語るが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1404社をご覧ください。

意思決定をアップグレードマスターカードの物語を選ぼう

先に、バリュエーションを理解するためのより良い方法があることを強調しました。ナラティブとは、企業に関する個人的なストーリーや視点のことで、将来の収益、利益、利益率などの予測と、それらの信念に基づく公正な価値とを結びつけるものです。簡単に言うと、ナラティブは、Mastercardのビジネスストーリーを財務予測にリンクさせ、あなたが会社の将来をどのように見ているか、そしてその価値をどの程度と考えているかを示すものです。

Simply Wall Stのコミュニティ・ページから利用できるナラティブは、誰でも簡単に利用でき、財務データと現実の意思決定のギャップを埋めるのに役立ちます。投資家は、自分のフェアバリューと現在の価格を比較することで、より賢い売買の意思決定を行うことができます。ナラティブは、新しいニュースや業績が発表されるたびに自動的に更新され、あなたのストーリーが常に適切であることを保証します。

例えば、ある投資家はマスターカードについて楽観的なシナリオを描き、デジタル決済の急成長を予想し、フェアバリューを1株当たり690ドル付近に設定するかもしれません。別の投資家はより慎重で、事業拡大の鈍化と規制による逆風を予想し、フェアバリューを520ドルに近づけるかもしれない。ナラティブを使えば、これらの視点を並べて見ることができ、どちらが自分の見通しに最も合っているかを判断しやすくなる。

Mastercardにはまだ何かあると思いますか?当社のコミュニティで、他の人々の意見をご覧ください!

Simply Wall Stによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみでコメントを提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Mastercard が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.