- キャピタル・ワン・ファイナンシャルが大暴騰した後でもまだ賢い買い手なのか、それとも上値の大半はすでに価格に織り込まれているのか、疑問に思っている人は多いだろう。この記事では、現在のバリュエーションが何を物語っているのかを解説する。

- 株価は先ごろ230.68ドルで引け、先週は5.3%、先月は4.2%、そして今年に入ってからは29.1%上昇し、1年では24.3%、3年では157.4%、5年では173.8%という素晴らしいリターンを記録し、多くの投資家の注目を集めている。

- 最近のヘッドラインは、キャピタル・ワンが、デジタル・バンキングとカード事業に対する継続的な精査とともに、依然として移り変わる信用環境と規制環境をどのように乗り切っているかに焦点を当てている。これらの動向は、投資家が成長の可能性とリスクの両方を再評価する中、市場が着実に株価を再評価している理由を説明するのに役立ちます。

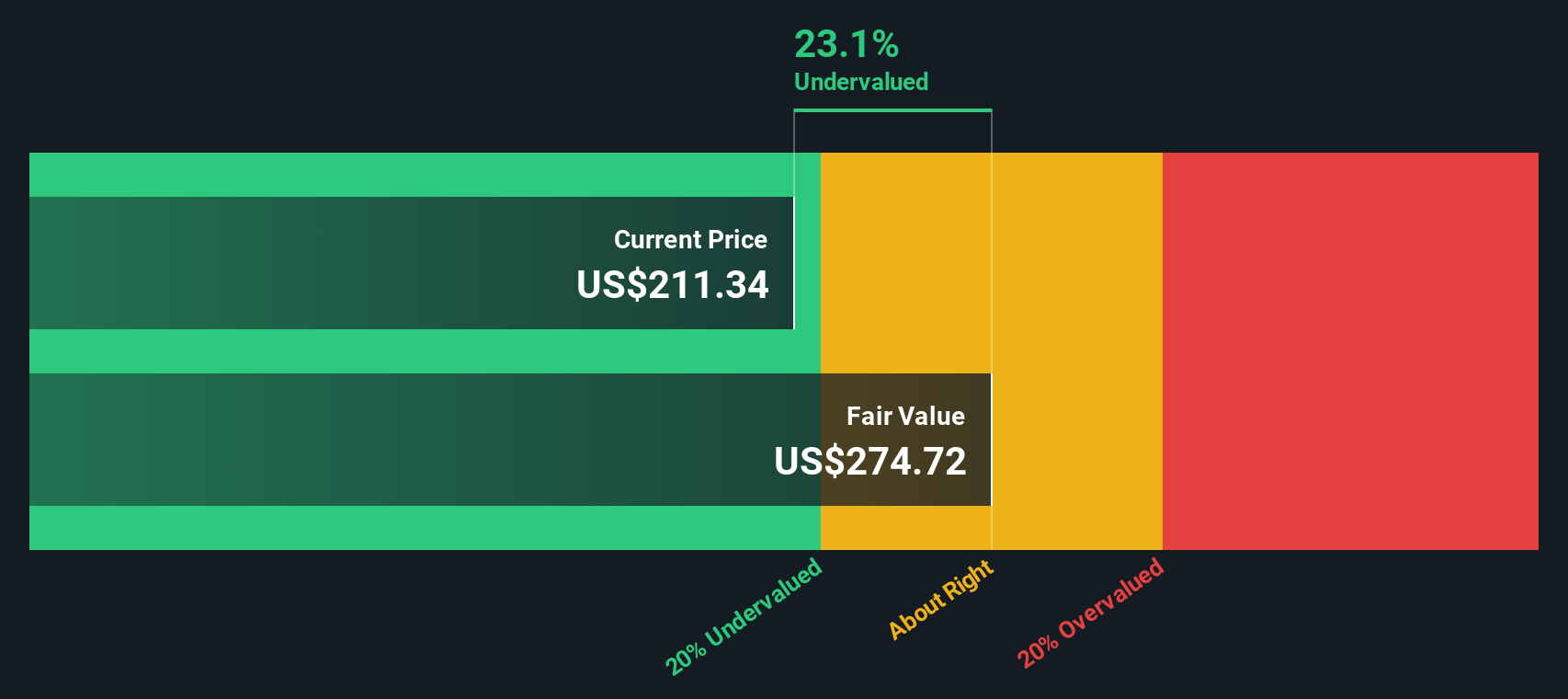

- 当社のフレームワークでは、キャピタル・ワン・フィナンシャ ルの割安度チェックは現在6点満点中2点にとどまっており、株価だけ が示唆するよりも微妙な状況であることを示唆している。次に、様々なバリュエーション・アプローチが今日のCOFについて何を語っているのか、そしてなぜこの記事の終わりまでにCOFの真の価値について考えるさらに良い方法があるかもしれないのかを説明する。

キャピタル・ワン・フィナンシャルのバリュエーション・チェックは、わずか2/6である。その他にどのような赤信号があるかは、評価の内訳をご覧ください。

アプローチ1:キャピタル・ワン・フィナンシャルの超過収益分析

エクセス・リターンズ・モデルは、キャピタル・ワンの自己資本と、その自己資本から長期的に魅力的なリターンを得る能力に基づいて、株主が要求するリターンを上回る利益をキャピタル・ワンがどれだけ生み出せるかを見るものです。

キャピタル・ワンの場合、9 名のアナリストによる加重将来の株主資本利益 率の予測から算出した 1 株当たり簿価 170.52 ドルと安定 EPS 22.15 ドルを出発点とし ています。平均自己資本利益率は12.03%、安定した簿価は1株当たり184.10ドルに達すると予想され、このモデルは、この事業が単に水面下で推移するのではなく、価値を高め続けることができることを示唆している。

必要な株主資本コストは1株当たり16.07ドルと推定されるが、このハードルを上回る1株当たり6.08ドルの超過収益が期待される。これが、このフレームワークで本源的価値を最終的に高める要因である。

これらのインプットをまとめると、エクセス・リターン・バリュエーションは一株当たり約295.21ドルの本源的価値に到達し、これは株価が直近の230.68ドルに対して約21.9%割安であることを意味する。

結果割安

当社のエクセス・リターン分析では、Capital One Financialは21.9%過小評価されている。ウォッチリストや ポートフォリオでこれを追跡するか、キャッシュフローに基づく906の割安銘柄を発見してください。

キャピタル・ワン・フィナンシャルの公正価値の算出方法の詳細については、会社レポートの評価セクションをご覧ください。

アプローチ2: キャピタル・ワン・フィナンシャルの価格と収益の比較

キャピタル・ワン・フィナンシャルのような収益性の高い企業にとって、株価収益率(PE)は、現在の収益1ドルに対して投資家がいくら支払っているかを測る有用な方法です。成長率が高く、リスク認知度が低ければ、通常、PE倍率は高くなります。一方、成長率が鈍化したり、不確実性が高まると、市場が正常または公正なPEと見なす倍率は低くなる傾向があります。

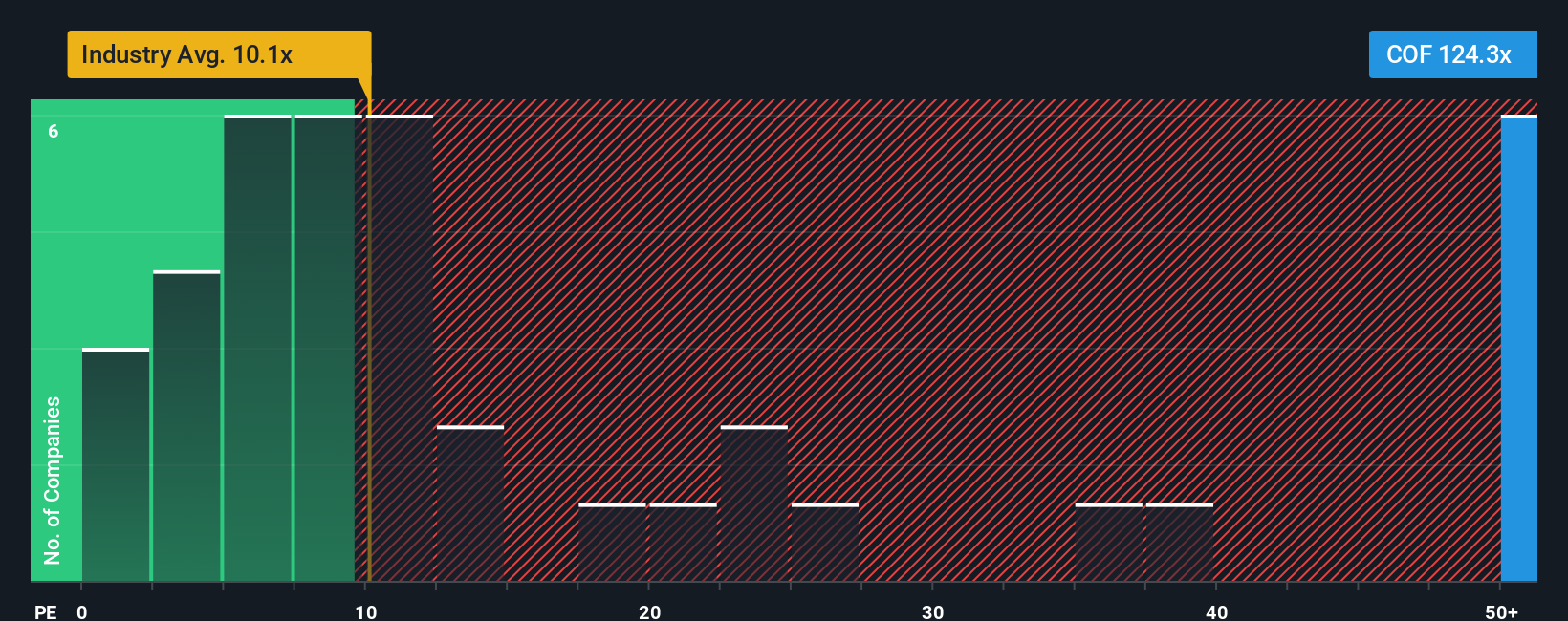

現在、キャピタル・ワンのPEは127.41倍で、消費者金融業界平均の10.26倍、同業他社平均の27.51倍を大きく上回っている。これらの単純な比較だけでは、株価が非常に割高であることを示唆するかもしれないが、利益成長の見通し、収益性、特定のリスクプロファイルなど、企業固有の要因を十分に考慮していない。

そこで、Simply Wall Stのフェア・レシオの出番です。キャピタル・ワンのフェアPEレシオは、予想利益成長率、マージン、規模、リスク特性などの要因に基づいて、30.76倍と推定されています。このフレームワークは、大まかな同業他社や業界平均ではなく、その企業に合わせたものであるため、バリュエーションのアンカーとしてよりニュアンスのあるものとなっています。実際の倍率127.41倍はフェア・レシオ30.76倍を大きく上回っており、この指標では株価は著しく割高と判断される。

結果割高

PEレシオは一つのストーリーを物語っているが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1442社をご覧ください。

意思決定をアップグレード:キャピタル・ワン・ファイナンシャル・ナラティブの選択

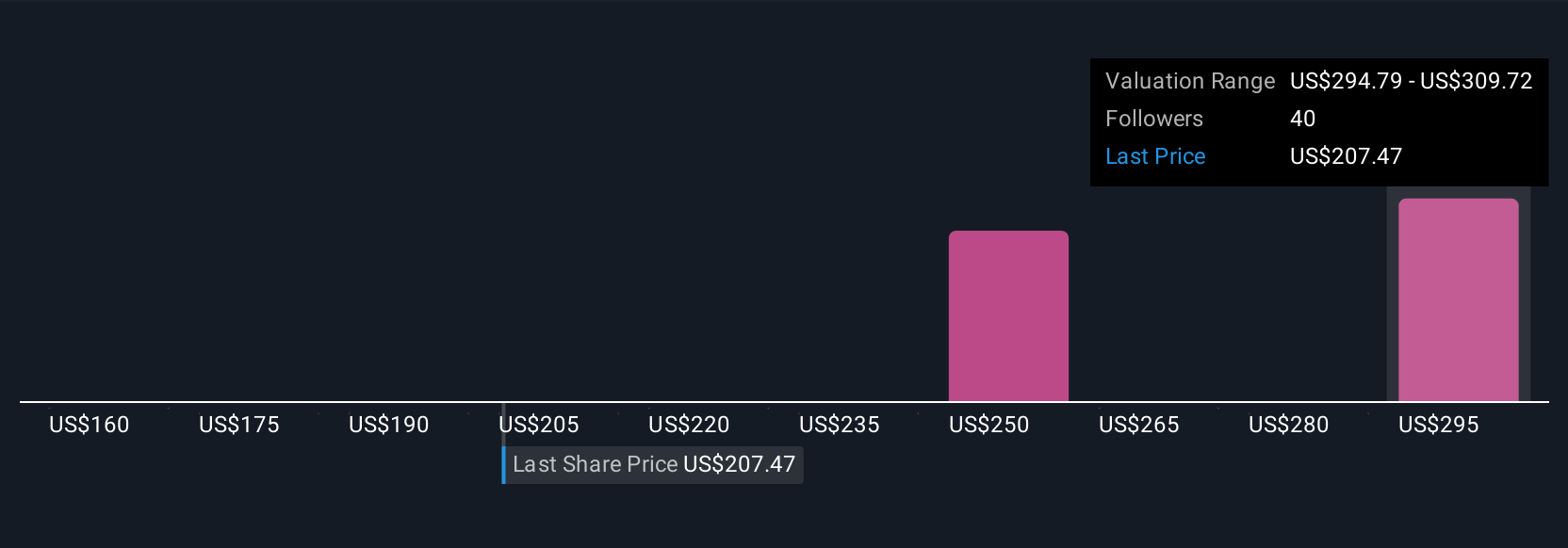

先に、バリュエーションを理解するさらに良い方法があると述べた。Simply Wall Stのコミュニティ・ページにある簡単なツールで、数字に明確なストーリーを付けることができる「ナラティブ」を紹介しよう。これは、企業の将来についてあなたが信じていること(収益、利益、マージン)を、財務予測、そしてフェアバリューに結びつけるものだ。このフェア・バリューは、ニュースや収益が届くと動的に更新され、フェア・バリューと今日の価格を比較することで意思決定を考えるのに役立ちます。キャピタル・ワン・フィナンシャルの場合、ある投資家は、ディスカバーとの強力な統合、30%超の収益成長、1株当たり260ドル付近のフェアバリューを軸に強気のシナリオを構築するかもしれない。より慎重な投資家であれば、成長率の低下、マージンの圧迫、フェアバリューを160ドルに近づけることを想定するかもしれません。

キャピタル・ワン・ファイナンシャルのストーリーにはまだ続きがあると思いますか?当社のコミュニティで他の人々の意見をご覧ください!

Simply Wall Stの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみでコメントを提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Capital One Financial が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.