Los accionistas de Alliant Energy (NASDAQ:LNT) están en números rojos si invirtieron hace tres años

Para muchos inversores, el principal objetivo de la selección de valores es generar rendimientos superiores a los del mercado en general. Pero el riesgo de la selección de valores es que probablemente se compren empresas de bajo rendimiento. Lamentamos informar de que los accionistas a largo plazo de Alliant Energy Corporation(NASDAQ:LNT) han tenido esa experiencia, con una caída del precio de la acción del 11% en tres años, frente a una rentabilidad del mercado de alrededor del 20%.

Ahora echemos un vistazo a los fundamentos de la empresa y veamos si la rentabilidad a largo plazo para el accionista ha estado a la altura del rendimiento del negocio subyacente.

Consulte nuestro último análisis de Alliant Energy

En su ensayo Los superinversores de Graham y Doddsville, Warren Buffett describió cómo los precios de las acciones no siempre reflejan racionalmente el valor de una empresa. Comparando los beneficios por acción (BPA) y las variaciones del precio de las acciones a lo largo del tiempo, podemos hacernos una idea de cómo ha evolucionado la actitud de los inversores hacia una empresa.

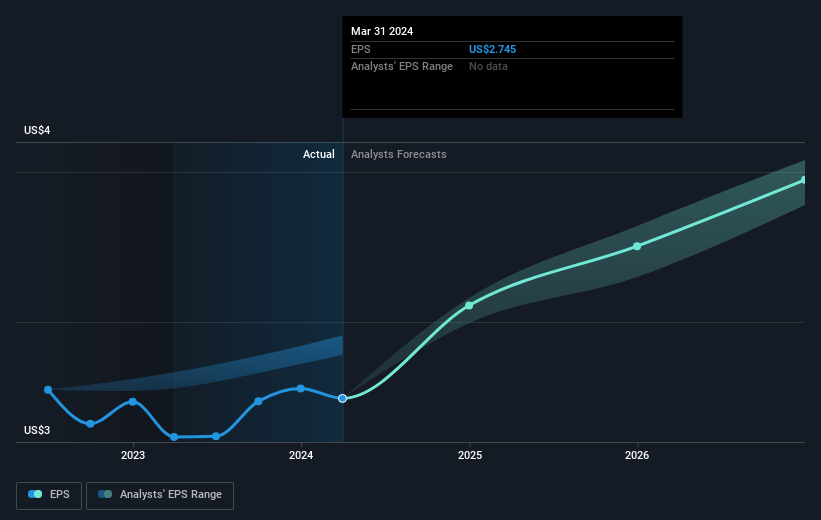

Durante los desafortunados tres años de caída del precio de las acciones, Alliant Energy vio mejorar sus beneficios por acción (BPA) en un 3,4% anual. Dada la reacción del precio de la acción, se podría sospechar que el BPA no es una buena guía del rendimiento empresarial durante el periodo (quizás debido a una pérdida o ganancia puntual). Otra posibilidad es que las expectativas de crecimiento hayan sido poco razonables en el pasado.

Con un BPA al alza y una cotización a la baja, se podría sugerir que el mercado está enfriando su visión de la empresa. Por supuesto, esto podría significar una oportunidad porque si el crecimiento del BPA continúa a largo plazo, parece muy probable que el precio de la acción también suba.

Puede ver cómo ha cambiado el BPA a lo largo del tiempo en la siguiente imagen (haga clic en el gráfico para ver los valores exactos).

Nos complace informar de que la remuneración del CEO es más modesta que la de la mayoría de los CEO de empresas de capitalización similar. Pero aunque siempre merece la pena comprobar la remuneración del Consejero Delegado, la cuestión realmente importante es si la empresa puede aumentar sus beneficios en el futuro. Profundice en los beneficios consultando este gráfico interactivo de los beneficios, ingresos y flujo de caja de Alliant Energy.

¿Y los dividendos?

Además de medir la rentabilidad del precio de las acciones, los inversores también deberían considerar la rentabilidad total para el accionista (RTA). Mientras que la rentabilidad de la cotización sólo refleja la variación del precio de la acción, la TSR incluye el valor de los dividendos (suponiendo que se reinviertan) y el beneficio de cualquier ampliación de capital o escisión con descuento. Por lo tanto, para las empresas que pagan un dividendo generoso, el TSR es a menudo mucho más alto que el rendimiento del precio de la acción. En el caso de Alliant Energy, el TSR de los últimos 3 años ha sido del -1,7%, lo que es mejor que el rendimiento del precio de las acciones mencionado anteriormente. Y no hay premio por adivinar que los pagos de dividendos explican en gran medida la divergencia.

Una perspectiva diferente

Los accionistas de Alliant Energy obtuvieron una rentabilidad total del 2,0% durante el año. Desgraciadamente, esta rentabilidad es inferior a la del mercado. El lado positivo es que los rendimientos a más largo plazo (en torno al 4% anual durante media década) parecen mejores. Es muy posible que la empresa continúe ejecutando con destreza, incluso aunque las ganancias en el precio de las acciones se estén ralentizando. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para entender mejor Alliant Energy, tenemos que considerar muchos otros factores. Por ejemplo, hemos identificado 2 señales de advertencia para All iant Energy (1 es significativa) que debería tener en cuenta.

Para aquellos a los que les gusta encontrar inversiones ganadoras, esta lista gratuita de empresas infravaloradas con compras recientes de información privilegiada, podría ser justo el billete.

Tenga en cuenta que los rendimientos del mercado que se citan en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Alliant Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.