Mientras que los accionistas de EQT (NYSE:EQT) están en números negros desde hace 5 años, los que compraron hace una semana no son tan afortunados

El peor resultado tras comprar acciones de una empresa (suponiendo que no haya apalancamiento) sería perder todo el dinero invertido. Pero en un tono más ligero, una buena empresa puede ver subir el precio de sus acciones más de un 100%. Por ejemplo, la cotización de EQT Corporation(NYSE:EQT) se ha disparado un 134% en la última media década. La mayoría estaría muy contenta con eso. Ha bajado un 6,0% en los últimos siete días.

Aunque la acción ha caído un 6% esta semana, vale la pena centrarse en el largo plazo y ver si los rendimientos históricos de las acciones han sido impulsados por los fundamentos subyacentes.

Vea nuestro último análisis de EQT

En su ensayo Los superinversores de Graham y Doddsville, Warren Buffett describió cómo los precios de las acciones no siempre reflejan racionalmente el valor de una empresa. Una forma de examinar cómo ha cambiado el sentimiento del mercado a lo largo del tiempo es observar la interacción entre el precio de las acciones de una empresa y sus beneficios por acción (BPA).

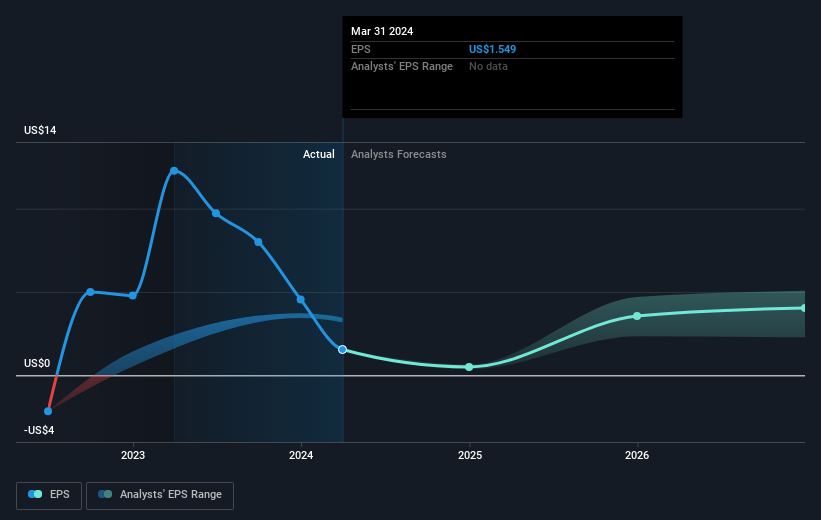

Durante la última media década, EQT pasó a ser rentable. Ese tipo de transición puede ser un punto de inflexión que justifique una fuerte subida del precio de la acción, como hemos visto aquí.

A continuación puede ver cómo ha cambiado el BPA a lo largo del tiempo (descubra los valores exactos haciendo clic en la imagen).

Sabemos que EQT ha mejorado su cuenta de resultados en los últimos tres años, pero ¿qué nos depara el futuro? Eche un vistazo más a fondo a la salud financiera de EQT con este informe gratuito sobre su balance.

¿Y los dividendos?

Al analizar la rentabilidad de las inversiones, es importante tener en cuenta la diferencia entre la rentabilidad total para el accionista (TSR) y la rentabilidad del precio de la acción. El TSR es un cálculo de rentabilidad que tiene en cuenta el valor de los dividendos en efectivo (suponiendo que cualquier dividendo recibido se reinvirtiera) y el valor calculado de cualquier ampliación de capital y escisión descontada. Por lo tanto, para las empresas que pagan un dividendo generoso, el TSR es a menudo mucho más alto que el rendimiento del precio de la acción. El TSR de EQT en los últimos 5 años ha sido del 146%, lo que supera la rentabilidad del precio de las acciones mencionada anteriormente. Esto se debe en gran medida al pago de dividendos.

Una perspectiva diferente

Mientras que el mercado en general ganó alrededor de un 26% en el último año, los accionistas de EQT perdieron un 4,1% (incluso incluyendo los dividendos). Incluso los precios de las acciones de los buenos valores caen a veces, pero queremos ver mejoras en las métricas fundamentales de un negocio, antes de interesarnos demasiado. Por el lado bueno, los accionistas a largo plazo han ganado dinero, con una ganancia del 20% anual durante media década. Podría ser que la reciente liquidación sea una oportunidad, por lo que puede merecer la pena comprobar los datos fundamentales en busca de indicios de una tendencia de crecimiento a largo plazo. Me parece muy interesante analizar el precio de las acciones a largo plazo como indicador de los resultados empresariales. Pero para obtener una visión real, también debemos tener en cuenta otra información. Aun así, tenga en cuenta que EQT está mostrando 5 señales de advertencia en nuestro análisis de inversión, que debería conocer...

Para aquellos a los que les gusta encontrar inversiones ganadoras, esta lista gratuita de empresas infravaloradas con compras recientes de información privilegiada, podría ser justo el billete.

Por favor, tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas americanas.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si EQT puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.