La rentabilidad del 18% de esta semana eleva las ganancias de cinco años de los accionistas de Lakeland Industries (NASDAQ:LAKE) al 91%.

La inversión pasiva en fondos indexados puede generar rendimientos similares a los del mercado en general. Pero se puede conseguir mucho más comprando empresas de buena calidad a precios atractivos. Por ejemplo, la cotización de Lakeland Industries, Inc.(NASDAQ:LAKE) ha subido un 89% en los últimos cinco años, ligeramente por encima de la rentabilidad del mercado. Es justo decir que la acción ha continuado su tendencia a largo plazo en el último año, en el que ha subido un 67%.

Dado que ha sido una semana fuerte para los accionistas de Lakeland Industries, echemos un vistazo a la tendencia de los fundamentales a largo plazo.

Vea nuestro último análisis de Lakeland Industries

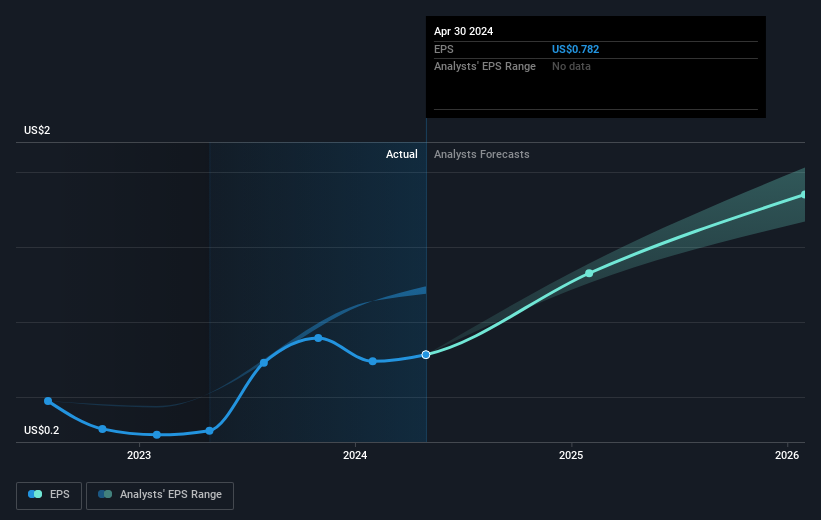

Parafraseando a Benjamin Graham A corto plazo, el mercado es una máquina de votar, pero a largo plazo es una máquina de pesar. Una forma de examinar cómo ha cambiado el sentimiento del mercado a lo largo del tiempo es observar la interacción entre el precio de las acciones de una empresa y sus beneficios por acción (BPA).

Durante la última media década, Lakeland Industries se volvió rentable. En general, esto se considera un hecho positivo, por lo que los inversores pueden esperar un aumento del precio de las acciones.

A continuación puede ver cómo ha cambiado el BPA a lo largo del tiempo (descubra los valores exactos haciendo clic en la imagen).

Probablemente merezca la pena señalar que el CEO cobra menos que la mediana de empresas de tamaño similar. Pero aunque siempre merece la pena comprobar la remuneración del CEO, la cuestión realmente importante es si la empresa puede aumentar sus beneficios en el futuro. Antes de comprar o vender una acción, siempre recomendamos un examen minucioso de las tendencias históricas de crecimiento, disponibles aquí...

¿Y los dividendos?

Es importante tener en cuenta la rentabilidad total para el accionista, así como la rentabilidad del precio de la acción, para cualquier título. Mientras que el rendimiento de la cotización sólo refleja la variación del precio de la acción, el TSR incluye el valor de los dividendos (suponiendo que se reinviertan) y el beneficio de cualquier ampliación de capital o escisión con descuento. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. Observamos que, en el caso de Lakeland Industries, el TSR de los últimos 5 años fue del 91%, mejor que el rendimiento del precio de la acción mencionado anteriormente. Esto se debe en gran medida al pago de dividendos.

Una perspectiva diferente

Nos complace informar de que los accionistas de Lakeland Industries han obtenido una rentabilidad total para el accionista del 69% en un año. Y eso incluye el dividendo. Dado que el TSR a un año es mejor que el TSR a cinco años (este último se sitúa en el 14% anual), parece que el rendimiento de la acción ha mejorado en los últimos tiempos. En el mejor de los casos, esto podría indicar un impulso empresarial real, lo que implica que ahora podría ser un buen momento para profundizar. Antes de formarse una opinión sobre Lakeland Industries, puede que desee tener en cuenta estos 3 parámetros de valoración.

Si le gusta comprar acciones junto con la dirección, entonces puede que le encante esta lista gratuita de empresas. (Pista: muchas de ellas pasan desapercibidas Y tienen una valoración atractiva).

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Lakeland Industries puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.