Labcorp Holdings (NYSE:LH) Aktionäre haben 13% über 3 Jahre verloren, Gewinnrückgang wahrscheinlich der Schuldige

Um den Aufwand für die Auswahl einzelner Aktien zu rechtfertigen, lohnt es sich, die Renditen eines Marktindexfonds zu übertreffen. Das Risiko bei der Aktienauswahl besteht jedoch darin, dass Sie wahrscheinlich Unternehmen kaufen, die eine unterdurchschnittliche Performance aufweisen. Wir bedauern, dass die langfristigen Aktionäre von Labcorp Holdings Inc.(NYSE:LH) diese Erfahrung gemacht haben: Der Aktienkurs ist in drei Jahren um 27 % gefallen, während der Markt eine Rendite von etwa 20 % erzielte.

Da die vergangene Woche für die Aktionäre hart war, sollten wir die Fundamentaldaten untersuchen und sehen, was wir daraus lernen können.

Sehen Sie sich unsere neueste Analyse für Labcorp Holdings an

Die Hypothese der effizienten Märkte wird zwar nach wie vor von einigen gelehrt, doch es ist erwiesen, dass die Märkte überreagierende dynamische Systeme sind und dass die Anleger nicht immer rational handeln. Eine unvollkommene, aber einfache Methode, um festzustellen, wie sich die Marktwahrnehmung eines Unternehmens verändert hat, ist der Vergleich der Veränderung des Gewinns je Aktie (EPS) mit der Aktienkursentwicklung.

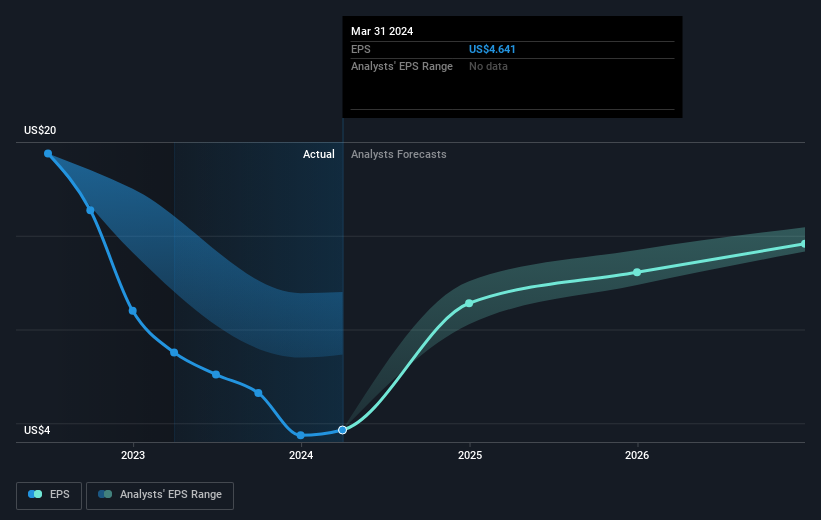

Bei Labcorp Holdings sank der Gewinn je Aktie in den letzten drei Jahren mit einer durchschnittlichen jährlichen Rate von 44 %. Im Vergleich dazu ist der Rückgang des Aktienkurses um 10 % pro Jahr nicht so schlimm wie der Rückgang des EPS. Dies deutet darauf hin, dass der Markt trotz des Rückgangs des Gewinns pro Aktie in der Vergangenheit einen gewissen Optimismus hinsichtlich der langfristigen Ertragsstabilität bewahrt hat.

Der Gewinn pro Aktie des Unternehmens (im Zeitverlauf) ist in der nachstehenden Abbildung dargestellt (klicken Sie, um die genauen Zahlen zu sehen).

Um einen tieferen Einblick in die wichtigsten Kennzahlen von Labcorp Holdings zu erhalten, können Sie sich diese interaktive Grafik zu Gewinn, Umsatz und Cashflow von Labcorp Holdings ansehen.

Was ist mit Dividenden?

Bei der Betrachtung von Anlagerenditen ist es wichtig, den Unterschied zwischen der Gesamtrendite für Aktionäre (Total Shareholder Return, TSR) und der Aktienkursrendite zu berücksichtigen. In den TSR fließen der Wert von Abspaltungen oder diskontierten Kapitalerhöhungen sowie die Dividenden ein, wobei davon ausgegangen wird, dass die Dividenden reinvestiert werden. Bei Unternehmen, die eine großzügige Dividende ausschütten, ist der TSR also oft viel höher als die Aktienkursrendite. Der TSR von Labcorp Holdings lag in den letzten drei Jahren bei -13 % und damit höher als die bereits erwähnte Aktienkursrendite. Dies ist weitgehend auf die Dividendenzahlungen zurückzuführen!

Eine andere Sichtweise

Die Aktionäre von Labcorp Holdings erzielten im vergangenen Jahr eine Gesamtrendite von 9,3 %. Leider bleibt dies hinter der Marktrendite zurück. Der Silberstreif am Horizont ist, dass der Gewinn sogar besser war als die durchschnittliche jährliche Rendite von 8 % über fünf Jahre. Dies könnte darauf hindeuten, dass das Unternehmen im Zuge seiner Strategie neue Anleger für sich gewinnen kann. Ich finde es sehr interessant, den Aktienkurs langfristig als Indikator für die Unternehmensleistung zu betrachten. Aber um wirklich einen Einblick zu bekommen, müssen wir auch andere Informationen berücksichtigen. Nehmen wir zum Beispiel die Risiken. Jedes Unternehmen hat welche, und wir haben 4 Warnzeichen für Labcorp Holdings ausgemacht, die Sie kennen sollten.

Wenn es Ihnen wie mir geht, dann sollten Sie sich diese kostenlose Liste unterbewerteter Small Caps, die Insider kaufen, nicht entgehen lassen .

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Labcorp Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.