Mit der 18%igen Rendite in dieser Woche steigt der Fünfjahresgewinn der Aktionäre von Lakeland Industries (NASDAQ:LAKE) auf 91%.

Passive Anlagen in Indexfonds können Renditen erzielen, die in etwa dem Gesamtmarkt entsprechen. Aber Sie können noch viel mehr erreichen, wenn Sie qualitativ hochwertige Unternehmen zu attraktiven Preisen kaufen. Der Aktienkurs von Lakeland Industries, Inc.(NASDAQ:LAKE) beispielsweise ist in den letzten fünf Jahren um 89 % gestiegen und liegt damit leicht über der Marktrendite. Man kann sagen, dass die Aktie ihren langfristigen Trend im letzten Jahr fortgesetzt hat, in dem sie um 67 % gestiegen ist.

Da es eine starke Woche für die Aktionäre von Lakeland Industries war, lassen Sie uns einen Blick auf den Trend der längerfristigen Fundamentaldaten werfen.

Siehe unsere letzte Analyse für Lakeland Industries

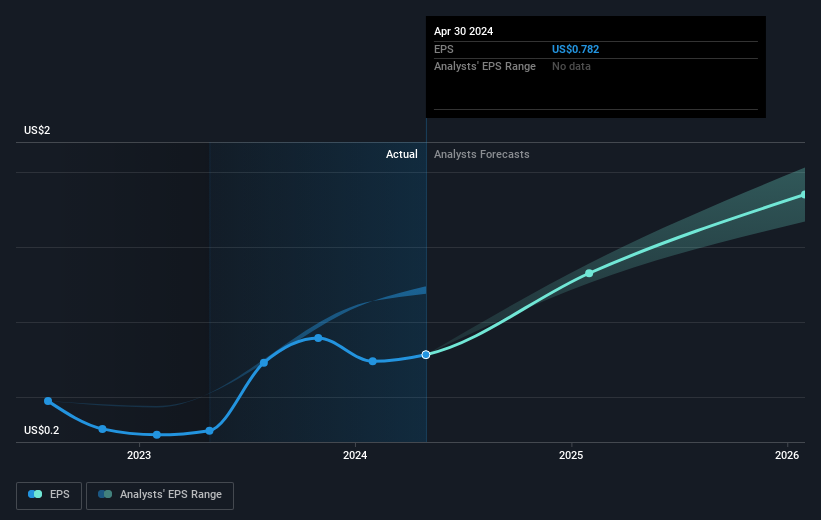

Um Benjamin Graham zu paraphrasieren: Kurzfristig ist der Markt eine Wahlmaschine, aber langfristig ist er eine Waage. Eine Möglichkeit zu untersuchen, wie sich die Marktstimmung im Laufe der Zeit verändert hat, ist die Betrachtung der Wechselwirkung zwischen dem Aktienkurs eines Unternehmens und seinem Gewinn pro Aktie (EPS).

Während des letzten halben Jahrzehnts wurde Lakeland Industries profitabel. Das wird im Allgemeinen als etwas wirklich Positives angesehen, so dass die Anleger mit einem steigenden Aktienkurs rechnen können.

Unten sehen Sie, wie sich das EPS im Laufe der Zeit verändert hat (die genauen Werte erfahren Sie, wenn Sie auf das Bild klicken).

Es ist wahrscheinlich erwähnenswert, dass der CEO weniger als der Median bei Unternehmen ähnlicher Größe bezahlt wird. Aber auch wenn die Vergütung des CEO immer einen Blick wert ist, ist die wirklich wichtige Frage, ob das Unternehmen seine Gewinne in Zukunft steigern kann. Bevor Sie eine Aktie kaufen oder verkaufen, empfehlen wir immer eine genaue Prüfung der historischen Wachstumstrends, die Sie hier finden.

Was ist mit den Dividenden?

Es ist wichtig, bei jeder Aktie nicht nur die Kursrendite, sondern auch die Gesamtrendite für die Aktionäre zu berücksichtigen. Während die Aktienkursrendite nur die Veränderung des Aktienkurses widerspiegelt, umfasst der TSR den Wert der Dividenden (unter der Annahme, dass sie reinvestiert wurden) und den Nutzen einer diskontierten Kapitalerhöhung oder Abspaltung. Der TSR vermittelt also ein umfassenderes Bild der von einer Aktie erzielten Rendite. Wir stellen fest, dass der TSR von Lakeland Industries in den letzten 5 Jahren 91 % betrug, was besser ist als die oben erwähnte Aktienkursrendite. Dies ist weitgehend auf die Dividendenzahlungen zurückzuführen!

Eine andere Sichtweise

Wir freuen uns, berichten zu können, dass die Aktionäre von Lakeland Industries in einem Jahr eine Gesamtrendite von 69 % erzielt haben. Und darin ist die Dividende enthalten. Da der Ein-Jahres-TSR besser ist als der Fünf-Jahres-TSR (letzterer liegt bei 14 % pro Jahr), scheint es, dass sich die Performance der Aktie in letzter Zeit verbessert hat. Im besten Fall könnte dies auf eine echte Geschäftsdynamik hindeuten, was bedeutet, dass jetzt ein guter Zeitpunkt für einen tieferen Einstieg wäre. Bevor Sie sich eine Meinung über Lakeland Industries bilden, sollten Sie diese 3 Bewertungskennzahlen berücksichtigen .

Wenn Sie gerne Aktien an der Seite des Managements kaufen, dann könnte Ihnen diese kostenlose Liste von Unternehmen gefallen . (Tipp: Viele von ihnen werden nicht beachtet UND sind attraktiv bewertet).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Lakeland Industries unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.