Diejenigen, die vor drei Jahren in die VZ Holding (VTX:VZN) investiert haben, sind um 159% gestiegen

Bei einer Aktie können Sie höchstens 100 % Ihres Geldes verlieren (vorausgesetzt, Sie setzen keine Hebelwirkung ein). Wenn Sie jedoch ein Unternehmen auswählen, das wirklich floriert, können Sie mehr als 100 % gewinnen. So ist der Aktienkurs der VZ Holding AG(VTX:VZN) in den letzten drei Jahren um 143 % gestiegen. Wie schön für diejenigen, die die Aktie gehalten haben! In der letzten Woche ist der Aktienkurs um 2,7 % gestiegen.

Nun lohnt es sich, auch einen Blick auf die Fundamentaldaten des Unternehmens zu werfen, denn so können wir feststellen, ob die langfristige Aktionärsrendite mit der Leistung des zugrunde liegenden Geschäfts übereinstimmt.

Es lässt sich nicht leugnen, dass die Märkte manchmal effizient sind, aber die Preise spiegeln nicht immer die zugrunde liegende Unternehmensleistung wider. Eine fehlerhafte, aber vernünftige Methode, um zu beurteilen, wie sich die Stimmung gegenüber einem Unternehmen verändert hat, ist der Vergleich des Gewinns je Aktie (EPS) mit dem Aktienkurs.

In den drei Jahren des Kursanstiegs erzielte die VZ Holding ein durchschnittliches Wachstum des Gewinns je Aktie von 15 % pro Jahr. Im Vergleich dazu übertrifft der jährliche Anstieg des Aktienkurses um 34 % das Wachstum des Gewinns pro Aktie. Man kann also davon ausgehen, dass der Markt das Unternehmen besser einschätzt als noch vor drei Jahren. Es ist nicht ungewöhnlich, dass der Markt eine Aktie nach einigen Jahren des Wachstums "neu bewertet".

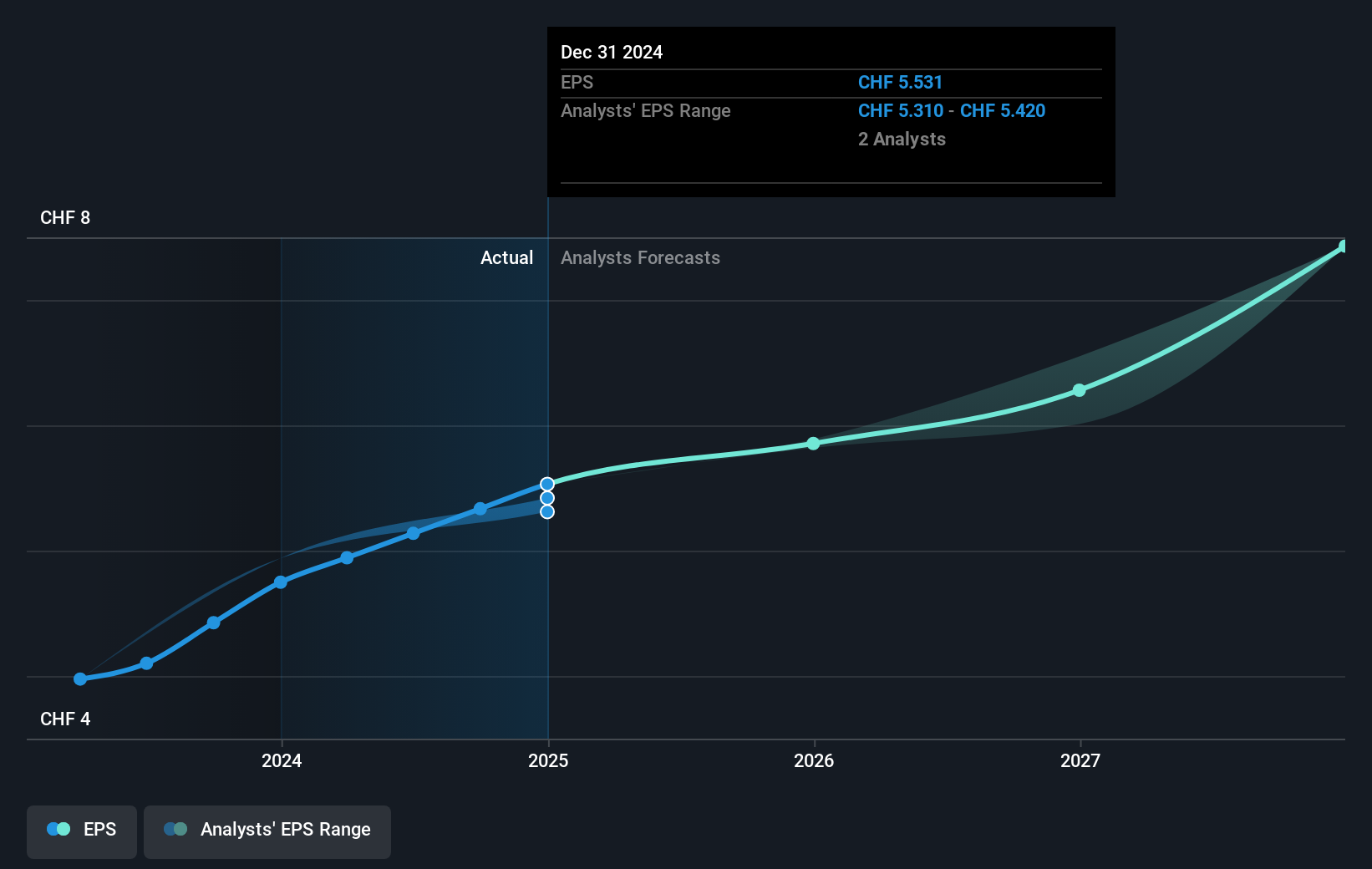

Die nachstehende Grafik zeigt, wie sich der Gewinn pro Aktie im Laufe der Zeit verändert hat (klicken Sie auf das Bild, um die genauen Werte zu sehen).

Wir wissen, dass die VZ Holding ihr Ergebnis in letzter Zeit verbessert hat, aber wird sie auch ihre Einnahmen steigern können? Prüfen Sie, ob die Analysten der Meinung sind, dass die VZ Holding ihre Einnahmen in Zukunft steigern wird.

Was ist mit den Dividenden?

Bei der Betrachtung der Anlagerenditen ist es wichtig, den Unterschied zwischen der Gesamtrendite für die Aktionäre (TSR) und der Aktienkursrendite zu berücksichtigen. In den TSR fließen der Wert von Abspaltungen oder diskontierten Kapitalerhöhungen sowie die Dividenden ein, wobei davon ausgegangen wird, dass die Dividenden reinvestiert werden. Man kann mit Fug und Recht behaupten, dass der TSR bei Aktien, die eine Dividende zahlen, ein vollständigeres Bild vermittelt. Wir stellen fest, dass der TSR der VZ Holding in den letzten drei Jahren 159 % betrug, was besser ist als die oben erwähnte Aktienkursrendite. Und es ist nicht schwer zu erraten, dass die Dividendenzahlungen die Divergenz weitgehend erklären!

Eine andere Sichtweise

Wir freuen uns, dass die Aktionäre der VZ Holding innerhalb eines Jahres eine Gesamtrendite von 49 % erzielt haben. Darin ist natürlich die Dividende enthalten. Da der einjährige TSR besser ist als der fünfjährige TSR (letzterer liegt bei 21 % pro Jahr), scheint sich die Performance der Aktie in letzter Zeit verbessert zu haben. Angesichts der anhaltend starken Kursdynamik könnte es sich lohnen, einen genaueren Blick auf die Aktie zu werfen, um keine Gelegenheit zu verpassen. Ist VZ Holding im Vergleich zu anderen Unternehmen günstig? Diese 3 Bewertungsmaßstäbe könnten Ihnen bei der Entscheidung helfen.

Uns wird die VZ Holding besser gefallen, wenn wir einige große Insiderkäufe sehen. In der Zwischenzeit sollten Sie sich diese kostenlose Liste unterbewerteter Aktien (meist Small Caps) mit beträchtlichen Insiderkäufen in jüngster Zeit ansehen.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen der Aktien widerspiegeln, die derzeit an den Schweizer Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob VZ Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können uns auch eine E-Mail an editorial-team (at) simplywallst.com schicken.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.